미래에셋증권이 삼성SDI에 대해 심각한 저평가 상태라고 분석하며 목표 주가 130만 원을 유지했다. 투자 의견은 ‘매수’다.

3일 김철중 연구원이 최근 주가 하락으로 괴리율 확대됐음에도 목표주가를 조정하지 않는 이유는 △단기 실적 부진에도 중장기 성장성 훼손되지 않았다고 판단하며 △최근 주가 하락의 주된 요인이 LG에너지솔루션(LG엔솔) 상장에 따른 수급 이슈 등이다.

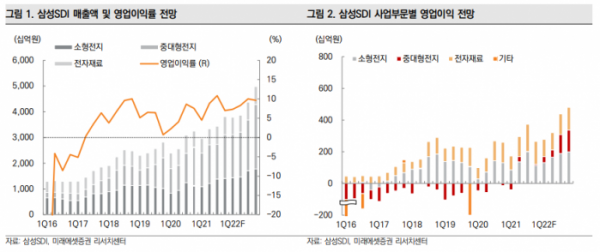

김 연구원은 “2022년 배터리 부문 예상 영업이익 1조 원으로 LG엔솔과 유사할 것으로 전망”이라며 “이번 4분기 콘퍼런스콜을 통해 전기차(EV)용 원통형 배터리 증설과 스텔란티스와의 미국 합작법인(JV) 설립 구체적으로 언급. 해외 증설 점진적으로 진행 중”이라고 했다.

그는 “영업이익(은) 2657억 원으로 예상치 하회한다"면서 △EV용 배터리 소폭 적자 전환 △경영성과급 600억~700억 원 수준 지급을 원인으로 지목했다. 김 연구원은 “4분기 실적을 바닥으로 연간 실적 우상향 전망”이라며 “특히 EV용 배터리는 과거 계절성에서 벗어나기 시작”이라고 봤다.

김 연구원은 “금리 상승, LG엔솔 상장으로 인한 수급 리밸런싱. 펀더멘탈과 무관한 과도한 주가 하락”이라며 “삼성SDI는 보수적인 증설로 동종 기업 대비 할인을 받아왔으나, 이번 콘퍼런스콜을 통해 미국 증설 및 원통형 EV 증설 구체적으로 언급”이라고 했다. 이어 “과거 대비 추가적인 할인율 적용은 제한적”일 것이라고 내다봤다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 코스피, 외인 '팔자'에 2530으로 밀려나…코스닥도 2% 하락](https://img.etoday.co.kr/crop/85/60/2100516.jpg)

![[특징주] 더본코리아, 10% 급락…신저가도 경신](https://img.etoday.co.kr/crop/85/60/2100503.jpg)

![[특징주] 3분기 흑자 전환 지역난방공사 7%↑](https://img.etoday.co.kr/crop/85/60/2100500.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![이재명 민주당 대표, 손경식 경총회장 만나 [포토]](https://img.etoday.co.kr/crop/300/190/2100510.jpg)