삼성증권은 25일 올해 코스피 목표치를 기존 2800~3400포인트에서 2650~3150포인트로 하향 조정했다.

김용구 삼성증권 연구원은 “시장 내 인플레이션 정점 통과 기대와 인플레이션 대응을 위해 긴축 고삐를 죄겠다는 연방준비제도(Fedㆍ연준)의 어색한 결합으로 미국 실질금리는 연초 이후 0.46%포인트 급등했다”며 “현 사이클 대장주인 나스닥은 1월 중 12% 하락하면서 2008년 11월 이후 14년 만에 월간 10% 이상 하락했다”고 설명했다.

이어 “설상가상으로 러시아발 지정학적 리스크가 시장의 혼란을 가중했다”며 “이는 잠복한 불확실성에 대한 시장 투자가들의 포트폴리오 헤지(위험분산) 필요성을 환기시켰다”고 말했다.

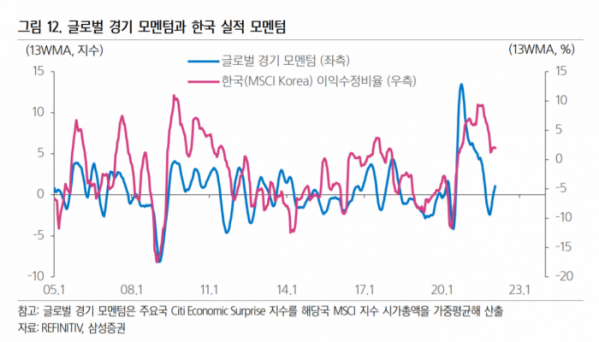

김 연구원은 “한국 실적 모멘텀(MSCI Korea 이익수정비율)은 수출 호조 영향을 반영하며 바닥 반등에 성공했다”며 “실적 불확실성 완화와 함께 최근 증시 조정이 펀더멘털 조정을 넘어선 센티멘털 측면에서 과민 반응 성격이 짙다는 점을 시사한다”고 분석했다.

그러면서 “금리 상승으로 자본 조달 비용이 증가하고, 물가 상승으로 가격 전가가 어려워지는 국면에선 장래 기업 현금흐름의 현재가치화 속도가 빠르면 빠를수록 유리하다”며 “패닉 이후 정상화 과정에서 반등 주도권까지 고려하면 낙폭 과대 실적주가 최우선적으로 고려해야 하는 대안으로 판단된다”고 조언했다.

다만 그는 “비관론자들이 설파 중인 코로나 버블 붕괴 주장은 아직 기우에 가깝다”며 “S&P500 추세 전환 여부가 관련 판단의 시금석이 될 공산이 크지만, 연준이 추정하는 12개월 이후 리세션(경기침체) 발발 확률은 현재까지 12.2% 남짓에 불과하다”고 지적했다.

그러면서 “현재 시장금리는 연준의 매파적 정책 변화 극단을 연초 상당 수준 반영했고, 1월 FOMC 직후 금리 변동성은 소강 전환에 나설 공산이 크다”고 부연했다.

김 연구원은 “전망보단 대응의 영역에 가까운 러시아발 지정학 리스크 판단은 쉽게 풀리지 않는 고민이다. 국지적 마찰의 장기화 가능성이 앞설 것으로 보나, 단기간 내 사태 봉합이 요원한 것도 사실”이라며 “러시아 리스크 회피를 위한 외국인 투자가의 코스피200 지수선물 매도 헤지는 시장 상승 추세 전환을 가로막는 제약 요인으로 기능할 수 있다”고 경고했다.

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[종합] 삼성생명 "주식·금리 리스크에도 자본건전성 이상 無"](https://img.etoday.co.kr/crop/85/60/2076707.jpg)

![[특징주] 석유·화학株, 글로벌 경기 둔화 우려로 인한 유가 약세 전망에↓](https://img.etoday.co.kr/crop/85/60/2102698.jpg)

![[특징주] 에스와이스틸텍, 1055조 원 규모 우크라이나 재건 사업 기업 모집 소식에 강세](https://img.etoday.co.kr/crop/85/60/2102183.jpg)

![[특징주] 국내 희토류 관련주, 미-중 반도체 패권 기술 경쟁에 급등](https://img.etoday.co.kr/crop/85/60/2102630.jpg)

![[정치대학] 이재명 '운명의 날'…시나리오별 정치권 파장](https://img.etoday.co.kr/crop/300/170/2102661.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)