신한금융투자는 셀트리온헬스케어에 대해 15일 코로나19 치료제 렉키로나에 대한 변수가 늘어나 본업인 바이오시밀러 매출 증가에 대한 고민이 필요하다며 투자의견 ‘매수’를 유지하고, 목표주가 9만8000원으로 하향 조정했다.

이동건 연구원은 “3분기 연결기준 매출액은 전년 동기 대비 11.7% 감소한 4091억 원, 영업이익은 82.8% 줄어든 220억 원을 기록해 시장기대치를 밑돌았다”며 “일부 일회성 요인들이 3분기에 반영되면서 4분기에는 실적 회복이 예상되지만, 지난해 호실적의 배경이였던 북미향 트룩시마의 매출 고성장, 높은 마진을 기대하기 어려울 전망이다”고 내다봤다.

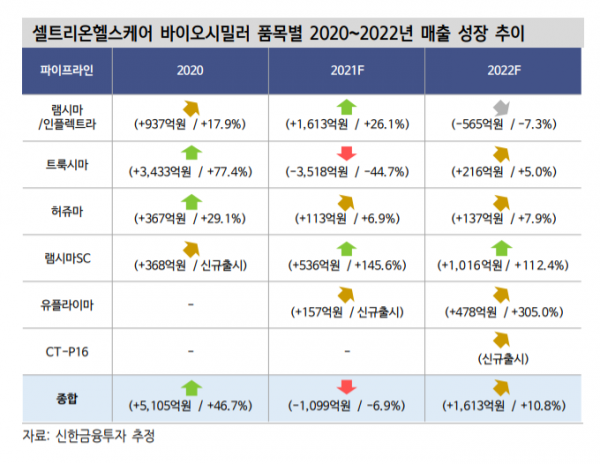

이 연구원은 “내년 연결 기준 매출액은 전년 대비 16.3% 늘어난 1조8879억 원, 영업이익은 34.4% 늘어난 2218억 원으로 추정한다”며 “북미향 트룩시마 가격 조정에 따른 매출원가율 상승은 불가피하지만, 수익성이 좋은 램시마SC 매출 고성장, 코로나19 항체치료제 렉키로나 매출 확대로 영업이익률은 2021년 예상 영업이익률 대비 1.5%포인트 개선될 전망이다”고 예상했다.

그는 목표주가를 기존 12만4000원에서 9만8000원으로 낮추며 “렉키로나는 12일 유럽의약품청(EMA) 산하 약물사용자문위원회(CHMP)로부터 승인 권고 의견을 획득, 연내 EMA 정식 품목 허가가 예상된다”며 “다만 최근 공개된 유럽공동체(EC)의 10대 잠재적 코로나19 치료제 리스트에서 렉키로나가 제외된 점, 경쟁사들이 유럽연합(EU)국가들과 공급계약을 체결한 점은 변수로 작용할 전망이다”고 설명했다.

이어 “렉키로나 매출이 큰 폭 증가하더라도 본업인 바이오시밀러 매출이 지속적으로 부진할 경우 중장기 성장성에 대한 고민은 불가피하다”며 “트룩시마의 구조적인 원가율 상승을 고려하면 후속 고마진 품목인 램시마SC, 유플라이마의 성과가 향후 실적 및 주가 반등의 변수가 될 전망이다”라고 덧붙였다.

![세계 야구 최강국 가리는 '프리미어12'…한국, 9년 만의 우승 가능할까 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2100678.jpg)

![‘뉴롯데’ 시즌2 키 잡는 신유열...혁신 속도 [3세 수혈, 달라진 뉴롯데]](https://img.etoday.co.kr/crop/140/88/1974471.jpg)

!['트럼프 랠리'에 8만9000달러 넘어선 비트코인, 어디까지 갈까 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100928.jpg)

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![뉴욕 한복판에 긴 신라면 대기줄...“서울 가서 또 먹을래요”[가보니]](https://img.etoday.co.kr/crop/140/88/2100745.jpg)

![[글로벌마켓 모닝 브리핑] ‘트럼프 랠리’에 기록 대행진…다우 사상 첫 4만4000선 돌파](https://img.etoday.co.kr/crop/140/88/2100761.jpg)

![[특징주] 삼성출판사 ‘핑크퐁 공룡유치원’ 넷플릭스 키즈 1위 소식에 급등](https://img.etoday.co.kr/crop/85/60/2100940.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![비트코인 사상 최고가 행진... 9만 달러선 코앞 [포토]](https://img.etoday.co.kr/crop/300/190/2101004.jpg)