채권, 과거 금리 상승에도 쏠쏠한 투자수익률

“금, 현재 인플레 비해 과대평가”

그러나 성장 정체와 높은 인플레이션이 특징이었던 50년 전을 바탕으로 현재 투자 결정을 내리는 것은 신중히 해야 한다고 최근 월스트리트저널(WSJ)이 권고했다. 스태그플레이션 시대의 일반적인 개요는 널리 알려졌지만, 개별 금융자산의 실제 움직임에 대해 투자자들이 많은 오해를 했다는 것이다.

많은 투자자가 1970년대 10년간을 스태그플레이션 시기로 생각한다. 산타클라라대 경영대학원의 에드워드 맥쿼리 명예교수는 “실제 스태그플레이션 시기는 1966년 시작돼 1982년까지 이어졌다”며 “우리가 1970년대와 연결시켜 생각하는 인플레이션이 실제로 시작된 것은 1960년대 중반이며 스태그플레이션은 1982년까지 끝나지 않았다”고 지적했다.

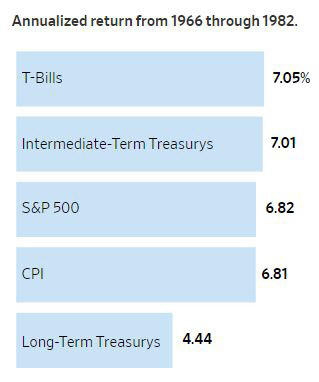

그의 관점을 따라 당시 상황을 살펴보면 1966~1982년의 총 17년간 연평균 소비자물가지수(CPI) 상승률은 6.8%로, 1947~1965년 연평균 1.7%의 4배에 달했다. 같은 기간 실질 국내총생산(GDP) 연평균 상승률은 2.2%로, 이전 4.5%의 절반에 못 미쳤다.

이는 당연히 금융시장에 막대한 영향을 줬지만, 그 실태는 투자자들의 일반적인 인식과는 달랐으며 지금 상황을 50년 전과 막연하게 견주는 것도 잘못된 것이라고 WSJ는 지적했다.

스태그플레이션 영향에 대해 인식 오류가 가장 컸던 분야로 채권시장이 꼽혔다. 1966~1982년 인플레이션에 따라 금리가 급상승했다. 금리가 오르면 채권 가격은 하락한다.

그러나 이벗슨어소시에이츠의 데이터에 따르면 미국 중기 국채는 17년간 연평균 7%의 종합 투자수익률을 올렸다. 이는 당시 인플레이션도 약간 웃돌고 있다.

채권 금리 상승 국면에서 이렇게 호조를 보였던 이유는 바로 채권 사다리, 즉 일정한 듀레이션(채권 잔존기간) 목표를 가진 포트폴리오에 있다고 WSJ는 전했다. 채권에 투자하는 뮤추얼펀드와 상장지수펀드(ETF) 대부분은 보유 채권 듀레이션 평균을 일정에 가까운 상태로 유지하는 것을 목표로 한다. 만기를 맞이한 채권에서 얻은 자금을 더 잔존기간이 긴 채권에 재투자하는 것을 계속해서 수행한다. 즉 새로 구입한 채권의 높은 수익률이 결국 이전에 소유한 채권으로 인한 자본 손실을 만회한다.

이는 채권을 충분히 장기간 보유하면 금리 상승을 두려워할 필요가 없다는 뜻이라고 WSJ는 강조했다.

그러나 과거 주식의 저조한 실적을 보고 미래 스태그플레이션 상황을 유추하는 것은 신중히 해야 한다고 WSJ는 거듭 강조했다. 1960~70년대 투자자들은 인플레이션이 주식 가치를 낮출 것이라는 근거 없는 믿음에 비이성적으로 행동해서 그런 결과가 나왔다는 것이다.

바꿔 말하면 새로운 스태그플레이션 시기에는 주가 양상이 과거와 전혀 다르게 나타날 수 있다는 것이다. 1985년 노벨경제학상을 수상한 고(故) 프랑코 모딜리아니는 “투자자들이 ‘인플레이션 환상’에 사로잡혀 주식이 장기적인 인플레이션 헤지로서 유효하다는 것을 이해하지 못하고 있다”고 지적했다.

일반적인 상식에서 상품은 최고의 인플레이션 헤지 수단으로 여겨지고 있다. 그러나 상품에는 너무나 다양한 종류가 있으며 주요 상품지수 포트폴리오에서 각 상품이 차지하는 비중도 과거와는 너무 다르다. 예를 들어 50년 전 상품 구성에서는 농산물이 지배적이었다. S&P GSCI지수는 1970년대 초반 구성 종목의 50% 이상 비중을 생우(Cattle) 선물이 차지했지만, 현재는 약 5%에 불과하다.

전형적인 인플레이션 헤지 수단인 금(金)을 살펴보면 듀크대학의 캠벨 하비 교수는 “현재 금 시세가 인플레이션에 비해 과대 평가됐을 가능성이 있다”며 “인플레이션과의 비교로 본 금의 적정 가격은 1000달러 미만”이라고 분석했다. 새로운 스태그플레이션 시대가 왔을 때 금값이 하락해도 놀라운 일이 아닐 것이라고 WSJ는 덧붙였다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![불 꺼진 복도 따라 ‘16인실’ 입원병동…우즈베크 부하라 시립병원 [가보니]](https://img.etoday.co.kr/crop/140/88/2099872.jpg)

![“과립·멸균 생산, 독보적 노하우”...‘단백질 1등’ 만든 일동후디스 춘천공장 [르포]](https://img.etoday.co.kr/crop/140/88/2099348.jpg)

![[아시아증시] 미국 증시와 디커플링…항셍지수 1.7%↓](https://img.etoday.co.kr/crop/85/60/2100674.jpg)

![[종합] 이시바 일본 총리, 재선출 됐지만...여소야대 정국·트럼프 대처 등 과제 산적](https://img.etoday.co.kr/crop/85/60/2100683.jpg)

![[상보] 일본 이시바, 중의원 결선투표 끝에 총리 재선출](https://img.etoday.co.kr/crop/85/60/2100667.jpg)

![[상보] 일본, 이시바‧노다 중의원 총리지명 선거 결선 투표...30년 만에 처음](https://img.etoday.co.kr/crop/85/60/2100629.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/300/170/2100528.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)