하나은행은 4350억 원 규모의 원화 환경사회지배구조(ESG) 후순위 채권 발행에 성공했다고 15일 밝혔다.

발행된 채권은 최근 기업의 사회적 책임을 강조하는 ESG 채권에 대한 관심을 반영해 신재생에너지 개발 등 녹색 사업에 사용하는 ‘녹색 채권’과 금융소외 계층 지원 등을 위한 ‘사회채권’이 결합된 지속가능채권의 형태다.

상각형 조건부자본증권 형태로 만기는 10년이며, 발행 금리는 국고채 10년물에 49bp 가산한 2.58%다.

하나은행 관계자는 “연내 기준금리 인상 가능성 등 채권발행 시장이 녹록지 않은 상황에서 ESG 채권에 대한 관심을 바탕으로 이번 채권 발행에 성공했다”며 “이번 발행을 통해 자본 적정성 제고와 ESG 경영을 적극 실천하도록 최선을 다하겠다”고 밝혔다.

![[알림] 이투데이, '2024 CSR 영상공모전'... 27일까지 접수](https://img.etoday.co.kr/crop/140/88/2076324.jpg)

![‘어둠의 코시’ 프로야구 포스트시즌으로 향하는 매직넘버는? [해시태그]](https://img.etoday.co.kr/crop/140/88/2079369.jpg)

![Z세대의 말하기 문화, 사회적 유산일까 문제일까②[Z탐사대]](https://img.etoday.co.kr/crop/140/88/2079293.jpg)

![[ENG/SUB]이제는 K팝 주류 버추얼 아이돌, 빌보드도 갈 수 있을까? #플레이브 #메이브 #나이비스 #이세계아이돌 [컬처콕플러스]](https://i.ytimg.com/vi/FBQW8Dy36Jw/mqdefault.jpg)

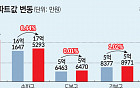

![불안한 미래…SK·LG 현금흐름 악화 삼성 현대차는 든든한 곳간[불안과 양극화]①](https://img.etoday.co.kr/crop/85/60/2079724.jpg)

![삼성·LG M&A vs 대한해운 한샘“부동산·자산 다 판다” [불안과 양극화]②](https://img.etoday.co.kr/crop/85/60/2079756.jpg)

![대기업도 신용강등 못 피해 갔다…석화·건설·이차전지·유통 하반기도 ‘캄캄’ [불안과 양극화]③](https://img.etoday.co.kr/crop/85/60/2079662.jpg)

![[컬처콕 플러스] 플레이브가 쏜 버추얼 아이돌 붐…한계와 가능성은?](https://img.etoday.co.kr/crop/300/170/2079115.jpg)

![휘발유·경유 8주 연속 동반 '하락' [포토]](https://img.etoday.co.kr/crop/300/190/2079751.jpg)