자녀에게 기업 상속 시 우리나라의 기업 상속 시 우리나라의 상속세 명목 최고세율이 OECD(경제협력개발기구) 중 가장 높다는 분석이 나왔다. 공제 후 실제 부담하는 상속세액도 2번째로 높은 것으로 나타났다.

한국경영자총협회(경총)은 2일 발표한 '국제비교를 통한 우리나라 상속세제 개선방안' 보고서에서 이 같이 밝혔다.

해당 결과는 글로벌 회계법인 KPMG가 전 세계 54개국에서 자녀에게 1억 유로(약 1350억 원) 가치 기업을 물려줄 때 실제 부담하는 상속・증여세액(공제 후)을 산출해 비교・분석한 결과에 근거한다.

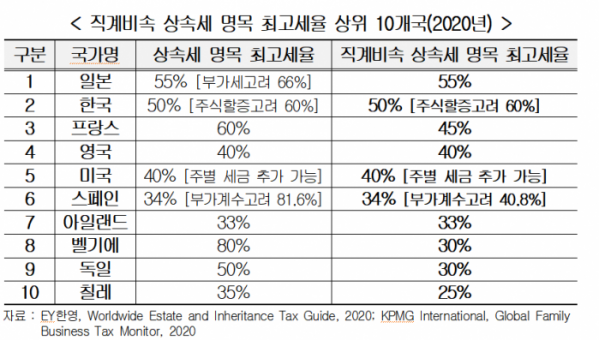

우리나라의 경우, 중소기업이 아닌 기업에게 해당하는 최대주주 주식 할증평가(중소기업이 아닌 기업) 제도까지 감안하면 명목 상속세율이 60%인 것으로 조사됐다. 직계비속 상속세 명목 최고세율은 일본(55%)이 우리나라(50%)보다 높지만, 이 제도가 적용되면 상속세 최고세율이 일본을 앞지르는 셈이다.

경총은 "상속세 제도가 있는 OECD 23개국 중 17개국은 자녀에게 상속할 때 세율을 낮게 차등 적용해 원활한 기업승계를 지원하고 있는 것과는 상반되는 모습"이라고 지적했다.

이를 기초로 1억 유로 가치 기업을 자녀에게 상속하면, 자녀가 부담하는 실제 상속세는 상속세액은 우리나라가 4053만유로(실효세율 40.5%)로 분석대상 54개국 중 미국(실효세율 최대 44.9%)에 이어 2번째로 높았다.

실제 부담하는 상속세액이 3000만유로(실효세율 30%)를 초과하는 국가는 우리나라, 미국, 남아프리카공화국 3개국에 불과했다. 특히 분석대상 54개국 중 45개국은 실제 부담하는 상속세액이 500만유로(실효세율 5%) 이하로 나타났다.

또한 경총은 가업상속공제 요건이 까다로워 제도 실효성이 저조하다고 지적했다. 현재 공제대상은 자산 5000억 원 미만의 중소기업과 상속 개시 전 3년 평균 매출액 3000억 원 미만인 기업에 한한다.

경총 하상우 경제조사본부장은 “우리 기업의 영속성 확보와 국제경쟁력 제고를 위해서라도 상속세 최고세율을 OECD 평균인 25% 수준으로 인하하고, OECD 국가 중 유일하게 우리나라에만 적용되는 일률적인 최대주주 주식 할증평가를 폐지해야 한다”고 강조했다.

이어 “가업상속공제 제도 활성화를 위해 추가적인 요건 완화와 대상 확대가 필요하고, 상속세 과세방식도 유산세 방식에서 유산취득세로 전환하는 등 전반적인 상속세제 개선을 통해 우리 기업과 경제의 지속 가능한 성장과 발전을 지원해야 한다”고 밝혔다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)