솔루스첨단소재가 지난해 4분기 실적 쇼크를 거둔 가운데, 증권가에서는 향후 전지박 사업에 대한 전망이 갈리고 있다.

9일 전자공시시스템에 따르면 솔루스첨단소재는 지난해 4분기 매출액은 701억 원, 영업이익은 26억 원을 기록했다. 전년 동기 대비 매출액은 5% 낮아졌고, 영업이익은 65% 줄어들었다.

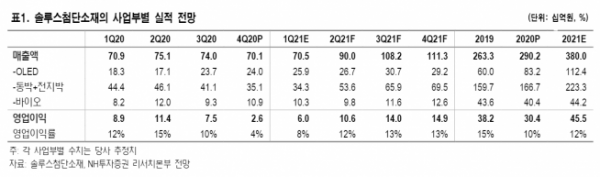

고정우 NH투자증권 연구원은 “5G 동박 공급량 감소와 전지박 사업 비용 부담 증가 등이 실적에 부정적 요인으로 작용했기 때문”이라며 “다만 4분기 패널 고객사들의 OLED 패널 출하량이 증가됨에 따라 OLED 소재 사업이 전사 실적 감소를 방어한 것으로 보인다”고 분석했다.

NH투자증권은 솔루스첨단소재가 지난해 4분기 실적 쇼크를 거둔 것에 이어 당분간 전지박 사업은 경쟁 업체 대비 차별화된 성장률을 보일 가능성이 낮다고 판단, 목표주가 4만9000원을 유지하고 투자의견 ‘HOLD’를 유지했다. 하나금융투자도 목표주가 4만8000원은 유지했지만, 투자의견을 매수에서 ‘Neutral(중립)’으로 변경했다.

또 솔루스첨단소재는 2021년 연간 실적 가이던스를 발표했다. 올해 매출액 3960억 원, 영업이익 430억 원을 기록할 것이라고 전망했다. 전년 대비 매출액은 36% 상승, 영업이익은 42% 증가한 수치다.

고 연구원은 “이번 실적목표치는 시장 기대치(매출액 4421억 원, 영업이익 625억 원)를 크게 하회한다”며 “신규 성장 동력인 전지박 사업의 성장 눈높이는 하향 조정이 불가피하다”고 말했다.

반면 하나금융투자는 전지박 부품의 수익성 악화는 불가하나 성장성은 확고하다고 판단했다.

김현수 하나금융투자 연구원은 “EV 배터리용 전지박 캐파는 연말 기준 2021년 1만 톤, 2022년 2.5만톤으로 증가 전망되며 2025년 이후 7.5만톤 수준까지 확대될 것”이라며 “전사 실적 대비 전지박 매출 비중은 2021년 1%에서 2021년 20%, 2022년 36%까지 상승할 것”이라고 전망했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 코스피, 외인 '팔자'에 2530으로 밀려나…코스닥도 2% 하락](https://img.etoday.co.kr/crop/85/60/2100516.jpg)

![[특징주] 더본코리아, 10% 급락…신저가도 경신](https://img.etoday.co.kr/crop/85/60/2100503.jpg)

![[특징주] 3분기 흑자 전환 지역난방공사 7%↑](https://img.etoday.co.kr/crop/85/60/2100500.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![이재명 민주당 대표, 손경식 경총회장 만나 [포토]](https://img.etoday.co.kr/crop/300/190/2100510.jpg)