신한금융투자는 SBS에 대해 판권을 앞세운 중장기 사업구조 개선, 저점을 통과한 국내 광고 업황 등을 고려해 목표주가를 기존 2만1000원에서 2만3000원으로 상향 조정하고, 투자의견 ‘비중확대’를 유지했다.

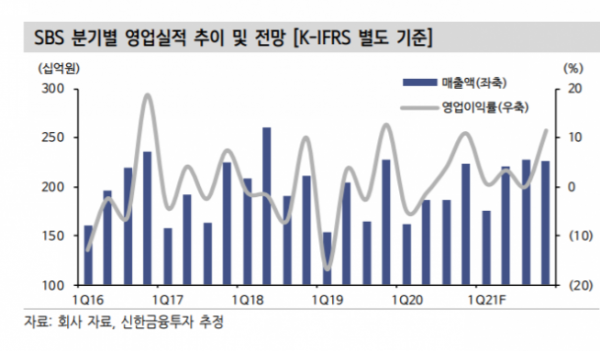

27일 신한금융투자는 SBS가 3분기 별도기준 매출액 1874억 원, 영업이익 74억 원을 기록할 것으로 전망했다. 이는 전년 동기 대비 매출액은 13.7%, 영업이익은 흑자전환된 수치다.

홍세종 신한금융투자 연구위원은 “컨센서스를 대폭 상회하는 실적이 예상된다”며 “국내 광고 대장주인 제일기획의 본사 전파 매출총이익은 81.5% 증가하면서 외형 확대를 견인했는데 이를 통해 지상파의 상황이 예상보다 더욱 좋았다고 볼 수 있다”고 분석했다.

이어 홍 연구위원은 “3분기 TV광고 매출액은 0.3% 감소에 그친 620억 원을 전망한다”며서 “콘텐츠허브를 포함한 연결 영업이익은 100억 원에 육박할 것”이라고 내다봤다.

신한금융투자는 4분기 별도기준 SBS가 매출액 2236억 원, 영업이익 242억 원을 기록할 것으로 전망했다. 전년 동기 대비 매출액은 1.7% 감소, 영업이익은 15.6% 감소한 수치다.

홍 연구위원은 “판권을 앞세운 중장기 사업구조 개선, 저점을 통과한 국내 광고 업황, 0.5배에 불과한 PBR(주가순자산비율)을 근거로 적극적인 ‘비중 확대’ 의견을 유지한다”며 “4분기 내 절대주가 2만 원 돌파가 예상된다”고 전망했다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![불 꺼진 복도 따라 ‘16인실’ 입원병동…우즈베크 부하라 시립병원 [가보니]](https://img.etoday.co.kr/crop/140/88/2099872.jpg)

![“과립·멸균 생산, 독보적 노하우”...‘단백질 1등’ 만든 일동후디스 춘천공장 [르포]](https://img.etoday.co.kr/crop/140/88/2099348.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[종합] 코스피, 2530대로 밀려나…하이닉스·삼전 3%대 하락](https://img.etoday.co.kr/crop/85/60/2100637.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/300/170/2100528.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)