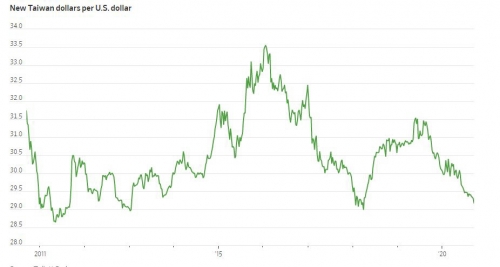

미국 달러 가치가 약세를 보이면서 그동안 엄격하게 관리됐던 대만달러 가치가 요동치고 있다. 현재 달러 대비 대만달러 가치는 2년 반 만에 가장 높은 수준이다. 앞으로 1.5% 추가 상승하면 사상 최고치를 경신하게 된다.

대만중앙은행은 13일 은행들에 거액의 달러 매도를 자제할 것을 요청하는 공문을 웹사이트에 게재했다.

사실 중국 위안에 비해 눈에 잘 안 띄기는 했지만, 대만 정부와 중앙은행은 지금까지 수출 경쟁력 유지를 위해 대폭적인 통화 강세를 피하고자 외환시장에 개입했다고 WSJ는 꼬집었다.

그러나 이런 개입이 심해질수록 대만이 환율조작국으로 지정될 위험도 그만큼 커지게 된다.

미국 재무부는 지난 1월 발표한 환율보고서에서 “대만이 다시 관찰대상국에 포함될 수 있다”고 경고했다. 이는 환율조작국 지정의 전 단계다. 미국 측은 지난해 8월 미·중 무역전쟁 격화 속에 마지노선인 달러당 7위안 선이 무너지는 등 위안 가치가 급락하자 전격적으로 환율조작국으로 지정했다. 이후 5개월 만인 올해 1월 보고서에서는 환율조작국에서 해제하는 대신 관찰대상국에 포함했다. 그밖에 한국과 일본 독일 싱가포르 스위스가 관찰대상국 명단에 올라갔다.

아울러 대만은 현재 6000억 달러(약 698조 원)의 엄청난 해외자산을 보유하고 있다. 그 대부분은 생명보험업체들이 축적한 미국 달러 표시 채권이다. 보험업체들은 수익률과 더불어 작은 섬나라인 대만 경제가 제공할 수 있는 것보다 더 큰 투자처를 물색하고 있다.

중국 위안과 마찬가지로 대만달러도 외환 사용에 대한 국내 규제로 인해 역내와 역외 시장으로 분리돼 있다. 보험회사가 헤지 대부분을 걸고 있는 역내시장은 중앙은행의 철저한 규제를 받는다.

그러나 올해는 역외차액결제선물환(NDF) 시장에서의 환 헤지 비용이 늘고 있다. 이는 보험회사들이 목표로 했던 수익 대부분이 증발한다는 의미다. 이에 보험사들의 해외자산 매입이 줄어들고 있다.

이에 따라 해외자산 축적도 눈에 띄게 둔화하고 있다. 7월 기준 대만 전체 자산에서 해외자산 비중은 56.4%로, 사상 최고치였던 18개월 전의 59.3%에서 낮아졌다.

이런 둔화는 대만달러에 큰 영향을 미칠 수 있다. 미국 달러 채권 매입이 적어지면 그만큼 달러 수요가 줄어들어 대만달러가 더 강세를 나타나게 된다.

보험사의 도움을 기대할 수 없는 상황에서 중앙은행이 대응하고자 더 많은 조치를 피하면 대만 정부는 앞으로 몇 달 동안 환율조작에 대한 비난이 커지는 것을 감수해야 할 것이라고 WSJ는 지적했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[아시아증시] 미국 증시와 디커플링…항셍지수 1.7%↓](https://img.etoday.co.kr/crop/85/60/2100674.jpg)

![[종합] 이시바 일본 총리, 재선출 됐지만...여소야대 정국·트럼프 대처 등 과제 산적](https://img.etoday.co.kr/crop/85/60/2100683.jpg)

![[상보] 일본 이시바, 중의원 결선투표 끝에 총리 재선출](https://img.etoday.co.kr/crop/85/60/2100667.jpg)

![[상보] 일본, 이시바‧노다 중의원 총리지명 선거 결선 투표...30년 만에 처음](https://img.etoday.co.kr/crop/85/60/2100629.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)