8일 금융감독원 전자공시에 따르면 두산퓨얼셀은 지난 4일 3420억 원 규모의 주주배정 후 실권주 일반공모 방식의 유상증자를 결정했다. 신주 예정 발행가는 3만4200원이며 오는 12월 2일 확정된다. 신주 발행 주식 수는 증자 전 발행주식 수의 13.9%에 해당하며 12월 29일 상장할 예정이다.

두산퓨얼셀은 2014년 미국 CEP(ClearEdgePower) 인수를 통해 연료전지 사업을 시작했으며, 2019년 10월 두산으로부터 분할 상장했다. 발전 사업자에게 연료전지 기자재 공급 및 장기유지보수 서비스를 제공하는 사업을 영위한다. 연료전지 시장은 산업 육성을 위한 정부의 정책적 지원 등으로 한국이 글로벌 보급량의 약 40%를 차지하고 있으며, 두산퓨얼셀이 국내 시장점유율의 약 70% 차지해 독보적인 입지를 선점해 있다.

두산퓨얼셀은 증자 대금 중 1016억 원은 생산시설 확충에 쓸 계획이다. 그중 803억 원은 기존 익산공장의 연료전지 제작 설비 증설에, 213억 원은 SOFC(고온형 연료전지) 제작 설비 및 테스트라인 투자로 사용한다. 투입 기간은 내년 3분기까지다. 회사는 나머지 2404억 원은 연료전지 기기 제작을 위한 자재 구매대금 집행에 사용할 예정이다.

두산퓨얼셀은 정부의 ‘그린 뉴딜’ 등 호의적 산업 흐름에 근거해 국내 발전용 연료전지 발주량 전망치를 2023년 300MW에서 580MW로 크게 상향했다. 이에 생산능력은 2019년 말 63MW에서 2021년 말 260MW, 장기적으로는 450MW까지 증설할 계획이다.

이와 관련해 그간 관련 자금 조달 필요성이 투자 리스크 요인이 됐으나 이번 증자 결정이 이러한 리스크 해소에 도움이 됐다는 평가도 나온다. 또 대규모 증자에 따른 단기 주가 희석 우려 등이 있으나 중장기 성장에 대해 긍정적 평가가 잇따른다.

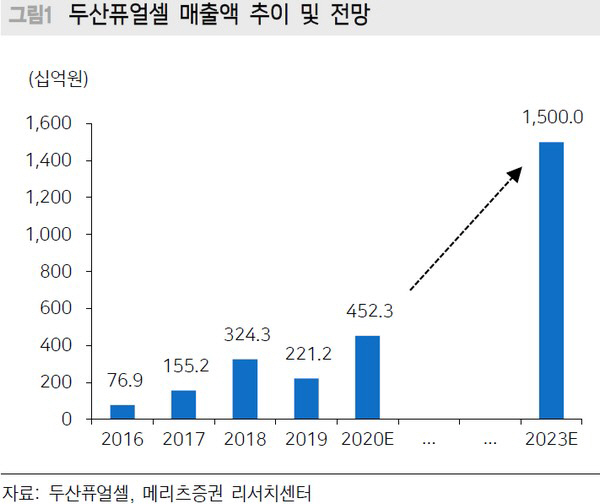

삼성증권 임은영 연구원은 “정부의 산업육성 정책으로 두산퓨얼셀의 시장점유율은 유지될 전망으로 2022년 매출 1조 원, 2023년 매출 1.5조 원, 2025년 매출 2조 원을 전망한다”며 “또 내수시장 성장성만 반영한 기업가치는 4.8조 원으로, 수출시장 개척에 따라 기업가치의 추가 성장 가능성도 열려있다”고 말했다.

IBK투자증권 이상현 연구원은 “단기적으로는 유상증자에 따른 주식 희석화 및 최대주주 변경에 따른 일부 우려 등으로 주가는 조정을 보일 가능성이 있다”며 “다만 글로벌 그린뉴딜 정책의 확산으로 연료전지의 성장성은 더욱 높아진 것이 사실이고, 이를 토대로 생산능력을 높여나가는 것이어서 중장기 방향성은 긍정적”이라고 평가했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)