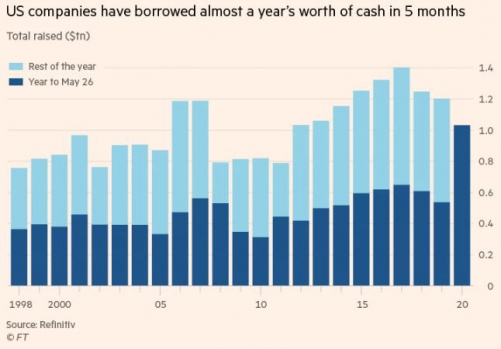

26일(현지시간) 파이낸셜타임스(FT)에 따르면 시장조사 업체 레피니티브의 자료를 분석한 결과, 디즈니, 애플, 엑손모빌 등 미국 신용등급 최상위 기업들이 경기 침체에 대비해 올해 들어 5개월 동안 회사채를 발행해 조달한 자금이 1조 달러(약 1234조5000억 원)를 넘은 것으로 나타났다. 이는 전년 동기 5400억 달러의 2배에 달하는 규모다. 지난 5년간 연 평균 회사채 발행 규모가 1조3000억 달러였던 것과 비교하면 단기간에 엄청난 속도로 실탄을 축적한 것이다.

샨카르 라마크리슈난 인포마글로벌마켓츠 채권 부문 수석 책임자는 “모든 우량기업들이 나서서 군자금(war chests)을 쌓아올리고 있다”고 평가했다.

미국 항공기 제조업체 보잉과 글로벌 IT 기업 오라클, 미국 통신업체 AT&T가 각각 250억 달러, 200억 달러, 125억 달러를 회사채 발행으로 조달했다.

이들 기업은 코로나19 사태 여파에 따른 세계적 경제 봉쇄로 수중에 자금이 마르자 회사채를 발행해 자금을 확보했다. 확보한 자금은 대출금 상환이나 현금을 비축하는 데 썼다.

대기업들의 이런 현상에 대해선 우려의 소리도 나온다. 중앙은행의 금리 인하 덕에 이자 비용을 줄였지만, 코로나19로 경제가 크게 악화한 상황에서 마구잡이식 빚내기는 채무 불이행 위험을 높일 수 있어서다.

미국 중앙은행인 연방준비제도(Fed·연준)가 기준금리를 0.0~0.25%로 전격 인하하면서 투자적격 등급 회사채의 평균 이자율은 올해 초 2.9%에서 최근엔 2.6%로 낮아졌다.

일본 도요타자동차의 경우, 지난 주 14억 달러 어치의 5년 만기 회사채를 금리 1.8%에 발행했는데, 이는 작년 11월 2.1%에서 0.3%포인트 낮아진 것이다. 그만큼 이자 비용이 줄었다는 의미다. AT&T, 필립모리스, 화이자 등 미국 기업들도 전보다 낮은 금리에 회사채를 발행했다.

다만 회사채 발행 규모는 점차 줄어들 전망이다. 경제가 재개되는 가운데 미국 우량기업들은 이미 군자금을 충분히 쌓아놨기 때문이다. 뱅크오브아메리카(BoA) 애널리스트들은 올 하반기 신규 회사채 발행 규모를 2000억~3000억 달러 정도로 예상했다.

한편 비우량 기업들의 회사채 발행 규모는 올해 들어 지금까지 1230억 달러로, 지난해 같은 기간의 990억 달러와 비교해 소폭 증가한 수준에 그쳤다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[뉴욕FX] 달러화, 1년 만에 최고치…달러·엔 155.46엔](https://img.etoday.co.kr/crop/85/60/2088174.jpg)

![[종합] 뉴욕증시, 물가 안도에도 기세 꺾인 ‘트럼프 랠리’에 혼조...나스닥 0.26%↓](https://img.etoday.co.kr/crop/85/60/2100761.jpg)

![[상보] 국제유가, 반발매수 영향에 상승...WTI 0.46%↑](https://img.etoday.co.kr/crop/85/60/2098191.jpg)

![[뉴욕금값] 강달러·미국 CPI에 4거래일 연속 하락…0.8%↓](https://img.etoday.co.kr/crop/85/60/2095406.jpg)

![[상보] 뉴욕증시, CPI 안도에도 기세 꺾인 ‘트럼프 랠리’에 혼조...나스닥 0.26%↓](https://img.etoday.co.kr/crop/85/60/2098201.jpg)

![[유럽증시] 대부분 하락…스톡스600 0.13%↓](https://img.etoday.co.kr/crop/85/60/2101816.jpg)

![[1보] 뉴욕증시, 혼조 마감...나스닥 0.26%↓](https://img.etoday.co.kr/crop/85/60/2100741.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)