‘통신 재벌’에서 ‘투자의 대가’로 거듭나려는 손정의(일본명 손마사요시) 소프트뱅크그룹 회장의 인생 계획에 큰 차질이 생겼다. 산하 ‘비전펀드’가 미국 유니콘 위워크에 투자했다가 대형 손실을 내면서 모회사까지 타격을 입자 ‘그동안의 업적이 실력이었냐, 아니면 거품이었냐’는 의구심까지 자아내고 있다.

손 회장은 일찍이 “20대에 이름을 알리고 30대에는 사업 자금을 모으고, 40대에 큰 승부를 걸고 50대에 사업 모델을 완성시켜서 60대에 다음 세대에 물려준다”는 ‘50년 인생계획’을 세웠다. 그러나 2016년 갑자기 계획을 바꿔 후계자였던 니케시 아로라 부사장을 경영에서 배제하고 5~10년 더 경영 일선에 남기로 했다. 성큼 다가온 사물인터넷(IoT) 시대가 그의 승부 근성을 자극한 것으로 보이지만, 순간의 선택이 그의 말년을 좌우하게 생겼다. 그의 발목을 붙잡는 것은 무엇일까 짚어봤다.

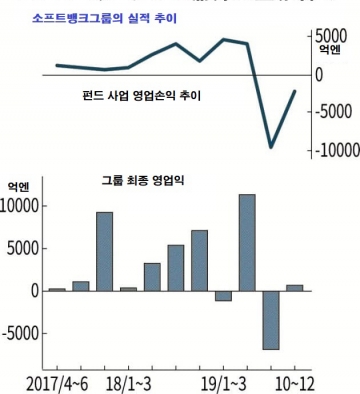

소프트뱅크의 영업이익은 투자 가치의 변동에 좌우되고 있다. 2017년 1000억 달러 규모의 ‘비전펀드’를 출범한 이후 그런 추세가 더 두드러지고 있다. 우버테크놀로지와 위워크의 모회사 위컴퍼니 등 투자 기업의 가치가 감소하면서 비전펀드의 영업익이 20억 달러 적자였고, 이는 고스란히 비전펀드의 모회사인 소프트뱅크그룹에 타격을 줬다.

이에 투자자들은 소프트뱅크의 순자산에 주목하고 있다. 소프트뱅크의 주가는 최근 1주일 새 26% 상승했다. 미국에서는 11일 소프트뱅크 자회사 스프린트 주가가 78% 폭등했다. 이에 소프트뱅크의 순자산은 128억 달러 늘었다. T모바일과 스프린트의 합병이 완료되면 소프트뱅크는 스프린트의 거액의 채무를 그룹 결산에 포함할 필요가 없어진다.

소프트뱅크에 대해서도 크게 다르지 않은 수법을 쓰고 있다. 엘리엇은 소프트뱅크에 주가 부양을 위한 조치를 내놓으라고 압박 중이다. 또 100억~200억 달러 규모의 자사주 매입과 ‘비전펀드’에 의한 투자 결정 개선 및 투명성 제고 등을 제안했다. 이 가운데 비전펀드의 일관성 없는 투자 스타일을 개선해야 한다는 점에 투자자들은 공감한다. 12일 발표한 ‘어닝 쇼크’도 여기서 비롯됐기 때문이다.

엘리엇이 적대적 자세로 먹잇감을 공격하기로 유명하지만, 손 회장도 만만한 상대는 아니다. 손 회장이 소프트뱅크 주식의 약 20%를 보유하고 있는 데다 소프트뱅크가 중대 결정을 내리려면 주주 투표에서 3분의 2의 찬성을 받아야 한다. 그러려면 엘리엇은 우호적인 혁신을 추진해야 한다. 손 회장을 포함해 소프트뱅크 경영진을 직접 만난 것도 그 때문이다.

◇가장 중요한 건 손 회장이 같은 실수를 하지 말아야 한다는 것이다. 그래야 투자자들도 안심할 수 있다. 투자자들은 실적 부진이 계속되고 있는 소프트뱅크를 언제까지 믿어야 하느냐는 의구심을 품고 있다. 2017년 비전펀드 출범 이후 투자 기업 수는 계속 늘었는데, 작년 9월 이후 줄곧 88개사로 제자리 걸음을 하고 있는 게 그 증거다. 심지어 작년 여름 소프트뱅크는 일본 3대 은행과 미쓰이스미토모신탁은행이 비전펀드에 출자 참여할 것이라고 발표했는데, 지금까지 출자를 결정한 곳은 제로(0)다. 비전펀드 2호 출범을 계획하고 있는 시점에서 대부분의 투자자들이 제2의 위워크 같은 투자 실패는 없는지 두고 보는 것이다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[아시아증시] 미국 증시와 디커플링…항셍지수 1.7%↓](https://img.etoday.co.kr/crop/85/60/2100674.jpg)

![[종합] 이시바 일본 총리, 재선출 됐지만...여소야대 정국·트럼프 대처 등 과제 산적](https://img.etoday.co.kr/crop/85/60/2100683.jpg)

![[상보] 일본 이시바, 중의원 결선투표 끝에 총리 재선출](https://img.etoday.co.kr/crop/85/60/2100667.jpg)

![[상보] 일본, 이시바‧노다 중의원 총리지명 선거 결선 투표...30년 만에 처음](https://img.etoday.co.kr/crop/85/60/2100629.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)