자영업자 대출 부실이 저축은행사태를 겪었던 2011년 직후만큼 높아졌다는 분석결과가 나왔다. 아울러 부실위험 대출자가 많은 곳은 저축은행인 것으로 나타났다.

이는 문재인정부 출범 이후 2016년 11·3 부동산대책을 시작으로 각종 부동산 대책이 쏟아지면서 가계부채 증가를 옥죈데다 미국 연준(Fed)도 금리인상을 본격화하면서 시장금리가 상승한 여파로 풀이된다.

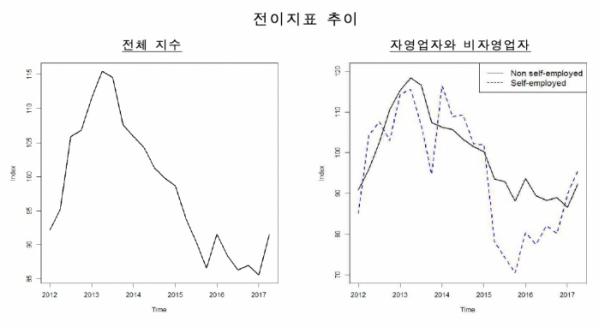

또, 2015년 3분기(7~9월) 상승세로 돌아선 이후 정부의 11·3 대책을 기점으로 급증하는 양상이다. 이는 비자영업자 내지 전체 지수와 비교해서도 수치가 높고, 상승세도 가파른 것이다.

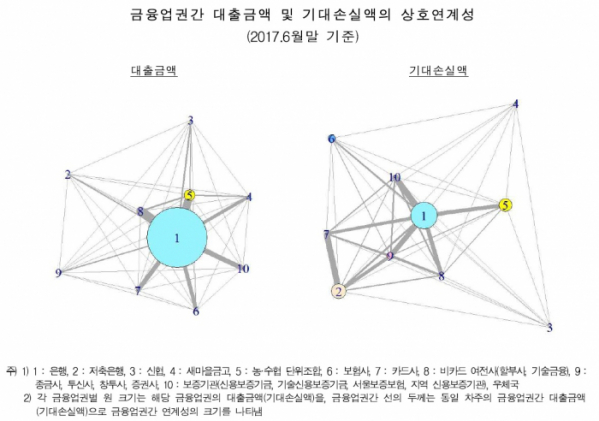

부실이 어디서 발생하느냐에 따라서도 금융업권별 전파경로가 달랐다. 기대손실이 은행에서 발생할 경우 농·수협 단위조합과 보증기관으로 부실이 전이된 반면, 저축은행에서 발새할 경우 카드사와 비카드 여전사로 번질 가능성이 높았다.

김 교수와 정 연구위원은 “금융기관 부실이 다른 금융권에 어떻게 영향을 미치느냐는 기존 연구와 달리, 한 차주의 부실이 금융기관에 어떤 영향을 미치는지를 분석한 것”이라며 “자영업자들이 이전보다 다양한 금융기관에서 대출을 받고 있는 것으로 나타났으며, 저축은행 차주들의 부실확률이 훨씬 높은 것으로 분석됐다”고 전했다.

이들은 다만 “각 차주의 부도위험에 가장 큰 영향을 미치는 것은 금리”라며 “최근 (주요국 기준금리 인하로) 금리가 하락안정 추세를 보이고 있다는 점에서 분석이후 최근 기간동안 차주의 부도위험이 더 높아졌다고 단정하긴 어렵다”고 덧붙였다.

한편 이번 분석은 2012년 3월부터 2017년 6월까지 한은 가계부채 패널자료를 이용해 분석한 것이다. 차주의 부실확률은 대출총액에서 부실률을 곱해 산정했으며, 기대손실액은 90일 이상 연체자를 대상으로 대출금액, 금리, 나이, 소득, 신용카드 사용액, 성별, 최근 신규대출 여부 등을 조사해 2012년 4분기 평균치를 100으로 계산해 산출했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![다시 ‘트럼프 시대’, 국회는?…무역장벽·리쇼어링 대비 [관심法]](https://img.etoday.co.kr/crop/85/60/2100699.jpg)

![부정평가 커진 尹...후반기 '양극화 타개' 주력[종합]](https://img.etoday.co.kr/crop/85/60/2098947.jpg)

![尹 "임기 후반 소득·교육 불균형 등 양극화 타개 노력"[종합]](https://img.etoday.co.kr/crop/85/60/2099177.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)