미국 소매업체들이 자체브랜드(PB) 상품들을 쏟아내면서 유명 브랜드를 앞세운 주요 공급업체들의 입지가 좁아지고 있다.

월마트, 코스트코 등 미국 소매업체의 PB 상품의 매출 증가율이 미국 유명 브랜드의 4배 가까이 달했는데, 이는 높은 품질과 저렴한 가격을 무기로 내세운 PB 상품들이 소비자들을 매혹시키고 있다는 방증이라고 파이낸셜타임스(FT)가 17일(현지시간) 보도했다.

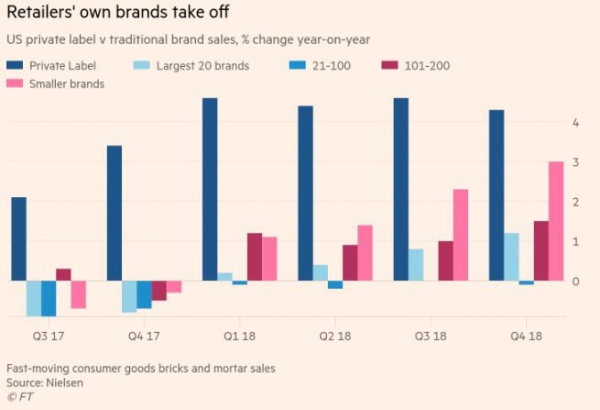

미국 시장조사업체 닐슨에 따르면 2018년 10~12월 식품, 음료, 화장품 등 소비재의 PB 매출이 4.3% 늘어난 반면 상위 20개 브랜드의 매출은 1.2% 증가에 그쳤다.

FT는 PB의 인기가 치솟으면서 지금까지 굳건했던 기존 브랜드들의 가치가 흔들리고 있다고 지적했다. 심지어 미국의 유명 투자가 워런 버핏이 투자한 미국 식품 대기업 크래프트하인즈는 올 2월 150억 달러의 평가손실을 냈다. 이는 ‘HP소스’와 ‘필라델피아 크림 치즈’ 등 발군의 인지도를 자랑하는 크래프트하인즈 제품군도 소비자들 앞에서 그다지 맥을 못췄다는 의미다.

냉동식품 ‘버즈아이’와 ‘핀더스’ 등을 만드는 미국 식품회사 노매드푸드의 스테판 데쉬메이커 최고경영자(CEO)는 “기업은 우수한 상품을 내놓지 않으면 안된다”며 “그렇지 않으면 ‘이 브랜드가 필요한가’라는 의문이 생기게 된다”며 자성의 목소리를 냈다.

미국 대형 소매업체들은 최근 실적 발표에서 우유에서 속옷에 이르기까지 자사의 PB 상품 출시 상황에 대해 자세히 밝혔다.

미국 대형 슈퍼마켓 체인 크로거는 작년에 1022개의 PB를 내놨다. 회사 전체 실적은 시장 예상을 밑돌았으나 PB 부문은 호조를 보였다. 립밤에서 팝콘에 이르기 회사의 PB ‘심플 트루스’ 매출액은 작년에 전년 대비 15% 늘었다.

크로거의 로드니 맥뮬런 회장 겸 CEO는 “PB를 확충하는 이유는 단순하고 간단하다”며 “내셔널 브랜드를 판매하는 것보다 이익을 낼 수 있기 때문”이라고 말했다.

타킷의 브라이언 코넬 회장 겸 CEO는 PB 개발에 특히 적극적이다. 그는 “회사의 PB 담당 팀이 일반적으로 3~4년 걸릴 일을 약 1년 반 만에 마쳤다”고 강조했다. 타깃은 식품 ‘아처 팜즈’와 생활용품 ‘스마트리’, 인테리어 용품 ‘오팔하우스’ 등의 PB 상품이 호조를 보인 덕분에 소매업계에 확산되고 있는 실적 부진을 피할 수 있다고 설명했다. 2018년 기존점 매출은 5% 증가로 2005년 이후 가장 높은 성장을 기록했다.

코넬 CEO는 “우리의 시장 점유율이 늘어난 주요 요인은 PB다”라며 지금까지 PB를 적극 확충해왔지만 수개월 후에는 속도를 떨어뜨릴 가능성도 시사했다.

크래프트하인즈와 캠벨수프, 제너럴밀스 같은 전통 브랜드 업체에 가장 큰 우려는 소매업체에 의한 PB 투입이 아직 초기 단계라는 점이다. 앞으로 PB가 더욱 확충될 여지가 충분하다는 이야기다.

미국은 최근 PB가 빠르게 성장하고 있다고는 해도 아직 유럽만큼 소비자들 사이에 깊이 침투하지는 못하고 있다. 예를 들어 영국 시장조사업체 유로모니터 인터내셔널에 따르면 티슈에서 PB 비중은 미국이 27%에 그치는 반면, 유럽에서는 55%에 이른다. 유로모니터의 애널리스트 밥 호일러는 “이것은 미국이 자본주의의 중심지인 것과 일부 관계가 있다”며 “수십 년 전에는 어떤 가정도 특정 브랜드를 강력하게 지지했었다”고 회고했다. 그러나 2008년 금융위기 이후 절약하는 가정이 대량으로 생겨나면서 상황이 바뀌기 시작했다는 것. 리먼브러더스 사태 이후 불황기에 성인이 된 ‘밀레니얼 세대’는 주요 브랜드에 대한 애착이 없다. TV 등의 매스 미디어는 영향력을 잃어 기존의 마케팅 방법은 통하지 않게 됐다.

세계 최대 소매업체인 월마트가 PB 상품에 열을 올리게 된 이유다. 월마트는 최근 1년 간 ‘와인 메이커즈 셀렉션’과 고급 매트리스와 침구 브랜드 ‘올즈웰’ 등의 라인업을 추가했다. 월마트의 브렛 빅스 최고재무책임자(CFO)는 3월 열린 한 컨퍼런스에서 “미국에서의 PB 침투는 상상 이상이었다”며 “PB는 내 세대보다 젊은 세대 사이에서 인기가 높다”고 지적했다.

FT는 PB에서 큰 성공을 거두고 있는 소매업체로 코스트코를 꼽았다. 코스트코의 ‘커클랜드’는 땅콩버터에서 반려동물 식품에 이르기까지 다양한 상품을 전개하고 있다. 버핏에 따르면 1992년에 판매를 시작한 커클랜드의 2018년 매출액은 약 390억 달러에 달해 크래프트하인즈의 모든 브랜드의 총 매출을 웃돌았다.

유럽에 소매 혁명을 일으킨 독일 할인점 ‘아르디’와 ‘리들’도 미국의 기성 브랜드에게는 위험한 존재다.

아마존의 PB ‘아마존 베이직’은 요가 매트에서 가방, 엔진 오일까지 두루 다루고 있다. 유아 기저귀 ‘마마 베어’나 가구 브랜드 ‘리벳’, 반려동물 사료 ‘웩’도 있다.

저렴한 PB의 인기가 높아지면서 기존 소비재 업체들은 가격 인상을 단행할 만한 여력을 잃고 있다. 제품 원가가 상승하는 상황에서는 이게 큰 문제가 된다. 크로거의 맥뮬런 CEO는 “만약 업체들이 가격을 인상해도 결국은 우리의 PB에 시장 점유율을 내주게 될 것”이라고 예측했다.

업계 관계자와 애널리스트는 소매업체의 PB에 더 이상 점유율을 빼앗기지 않기 위해 제조업체들은 자사 상품에 투자하지 않으면 안된다고 지적했다. 컨설팅 기업 A·T카니의 그렉 포텔 리드 파트너는 각 제조업체에 “소비자에게 자사 브랜드나 상품을 간직해야 할 이유를 보여주지 않으면 안된다”고 조언했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[아시아증시] 미국 증시와 디커플링…항셍지수 1.7%↓](https://img.etoday.co.kr/crop/85/60/2100674.jpg)

![[종합] 이시바 일본 총리, 재선출 됐지만...여소야대 정국·트럼프 대처 등 과제 산적](https://img.etoday.co.kr/crop/85/60/2100683.jpg)

![[상보] 일본 이시바, 중의원 결선투표 끝에 총리 재선출](https://img.etoday.co.kr/crop/85/60/2100667.jpg)

![[상보] 일본, 이시바‧노다 중의원 총리지명 선거 결선 투표...30년 만에 처음](https://img.etoday.co.kr/crop/85/60/2100629.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)