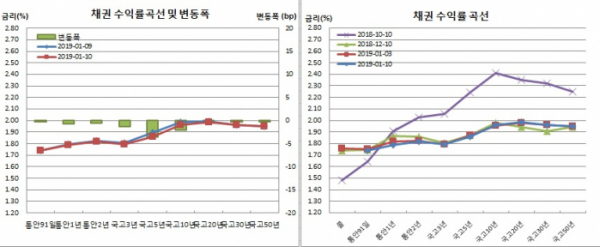

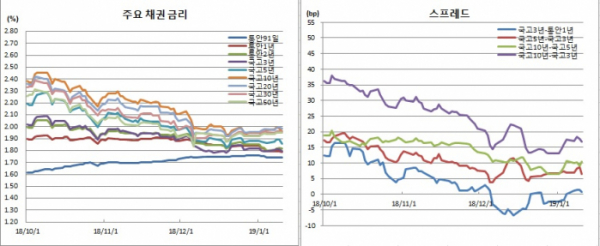

채권시장은 전구간에서 강세를 보였다. 전날 3년 국채선물 시장에서 대량 매도에 나섰던 외국인이 3선과 10선시장을 매수하면서 우호적으로 작용했다. 물가채도 강해 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)도 한달래 최고치행진을 이어갔다.

중기물이 상대적으로 강해 일드커브는 중간구간이 눌리는 버터플라이(나비)를 나타냈다. 초단기물은 최근 스왑금리 상승에 따른 외국인 매도에, 초장기물은 하루앞으로 다가온 국고채 교환 부담에 상대적으로 약했다.

실제 이자율스왑(IRS) 1년물금리는 이날도 보합에 머물렀고, 통화스왑(CRS) 1년물금리는 0.5bp 상승한 1.350%로 지난해 11월7일 1.380% 이후 2개월만에 최고치를 경신했다. 이에 따라 외국인의 차익거래 유인이라 할 수 있는 스왑베이시스 1년구간 역전폭은 -47.3bp로 좁혀지면서 역시 지난해 11월7일(-45.0bp) 이래 2개월만에 타이튼됐다. 여전히 역전상황을 유지하고 있지만 그만큼 외국인으로서는 국내 채권에 투자매력을 잃고 있는 셈이다.

기획재정부는 11일 1000억원 규모의 국고채 교환을 실시할 예정이다. 국고6-1과 7-3, 8-2, 9-5, 10-7 종목을 매입하는 대신 국고채 30년 지표물 18-2로 바꿔줄 예정이다.

한국은행 기준금리(1.75%)와 국고3년물간 금리차는 4.6bp로 좁혀졌다. 10-3년물간 금리차는 0.8bp 좁혀진 16.8bp로 이틀째 축소됐다. 국고10년 지표물과 물가채간 금리차이인 손익분기인플레이션(BEI)은 1.0bp 상승한 88.4bp로 구랍 17일 91.5bp 이후 최고치를 이어갔다.

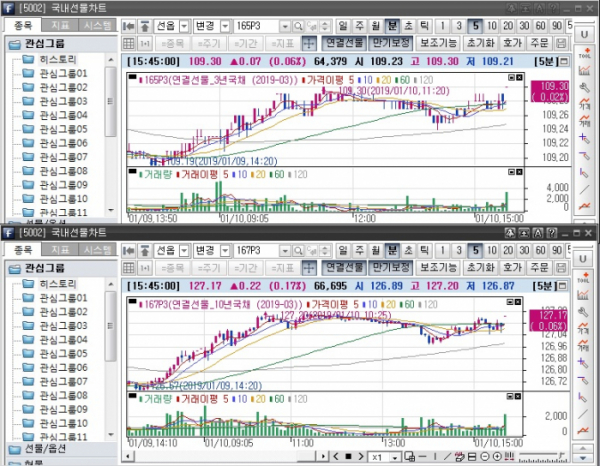

미결제는 2407계약 증가한 33만1426계약을 보인 반면, 거래량은 2만177계약 감소한 6만4379계약이었다. 회전율은 0.19회에 머물렀다.

매매주체별로는 외국인이 3855계약을 순매수했다. 전날에는 1만511계약을 순매도한 바 있다. 반면 금융투자는 2953계약 순매도해 사흘만에 매도세로 돌아섰다.

3월만기 10년 국채선물은 전일보다 22틱 상승한 127.17을 보였다. 장중 고가는 127.20, 저가는 126.87로 장중변동폭은 33틱에 머물렀다.

미결제는 1131계약 늘어난 10만9111계약을 기록했다. 반면 거래량은 1681계약 감소한 6만6695계약이었다. 회전율은 0.61회를 보였다.

매매주체별로는 외국인이 2543계약을 순매수했다. 반면 은행은 1660계약 순매도로 대응했다. 은행은 전날에도 3313계약을 순매도해 4개월만에 일별 최대 순매도를 보였었다.

현선물 이론가는 3선이 고평 7틱을, 10선이 고평 6틱을 기록했다.

그는 이어 “변동성은 상대적으로 많이 축소됐다. 외국인이 시장의 중심에 서 있는 것으로 보여 계속 외인 움직임을 주목해야 할 듯 하다”고 전망했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)