두산밥캣의 IPO(기업공개)는 우여곡절이 많았다. 두산밥캣은 지난해 10월 6~7일 실시된 수요 예측에서 예상공모 가격과 물량이 당초 계획했던 수준을 크게 하회했다. 결국 두산밥캣은 같은해 10월 10일 IPO 철회신고서를 제출하고 공모 물량과 가격을 조정해 IPO를 재추진했다. 공모 물량은 4898만1125주에서 3002만8180주로 40% 가까이 줄였고, 공모가 역시 기존 4만1000~5만 원에서 2만9000~3만3000원으로 대폭 낮췄다. 두산밥캣은 같은해 11월 7일 최종 공모가격이 3만 원으로 결정됐고, 11월 18일 유가증권시장(코스피)에 상장했다.

◇두산인프라코어가 지분의 59.3% 보유 = 두산밥캣은 두산인프라코어가 지분 59.3%를 보유한 최대주주다. 두산엔진도 지분 10.6%를 보유하고 있다. 두산그룹은 2007년 미국 잉거솔랜드로부터 밥캣을 인수했다. 소형 건설장비 업계 북미시장 1위로, 북미와 유럽 등 전 세계 20개 국가에 31개 자회사를 두고 있다. 인수 금액은 당시 국내 기업의 해외 업체 인수로는 사상 최대인 49억 달러(약 5조7000억 원)에 달했다.

사실, 밥캣 인수는 두산그룹의 유동성 위기를 부른 하나의 원인이기도 했다. 두산그룹은 인수자금 가운데 29억 달러를 국내외 금융기관으로부터 조달했다. 그러나 2008년 글로벌 금융위기가 터지며 밥캣은 순식간에 ‘돈먹는 하마’로 전락했다. 밥캣은 2008~2010년 1조2000억 원이 넘는 누적적자를 기록했고, 막대한 이자 부담은 그룹의 유동성을 흔들었다.

이는 두산그룹의 지배구조 때문이기도 하다. 두산그룹은 두산이 두산중공업의 최대주주 지위를 확보하고 있다. 두산중공업은 두산인프라코어, 두산엔진, 두산건설 등을 자회사로 보유하고 있다. 두산중공업이 주요 계열사의 신용 위험을 공유하고 있고, 두산은 두산중공업을 통해 그룹 전체의 신용 위험을 부담하고 있다. 두산인프라코어, 두산엔진, 두산건설 등 주요 자회사의 신용도가 두산과 두산중공업의 신용도와 밀접한 연관성이 있다. 그룹 전반의 신용도에 각 사의 영업실적과 채무부담 변화가 중요한 요인으로 작용하고 있는 것이다.

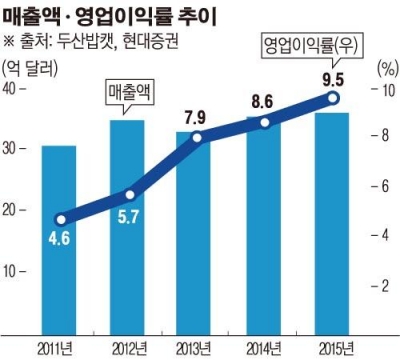

하지만 밥캣은 2011년 이후부터 실적이 반등하며 그룹의 효자로 거듭났다. 강력한 구조조정과 북미 건설경기 회복 등에 힘입어 2011년을 기점으로 실적은 회복세로 돌아섰다. 2011년부터 2015년까지 밥캣의 연평균 매출은 5.2%, 영업이익은 24.7%씩 가파르게 상승했다. 2015년 두산밥캣은 매출 4조408억 원, 영업이익 3856억 원을 기록했다. 지난해 영업이익은 이보다 7.4% 더 늘어난 4140억 원을 거둬들였다. 두산인프라코어도 지난해 흑자전환(4908억 원)하며 두산밥캣 덕을 톡톡히 봤다.

두산그룹주 가운데 시가총액 비중도 가장 높다. 이달 3일 기준으로 두산밥캣의 시총은 3조6540억 원. 그룹 내 맏형 격인 두산중공업(1조8360억 원), 모회사인 두산인프라코어(1조9690억 원)를 크게 웃돈다.

◇밥캣 상장으로 그룹 재무 부담에 ‘숨통’ = 지난해 두산밥캣의 상장으로 두산그룹 재무부담에도 숨통이 틔었다. 두산그룹은 2007년 밥캣을 인수하면서 두산인프라코어인터내셔널(DII)과 두산홀딩스유럽(DHEL)을 설립했다. 두산그룹은 2014년 초 북미와 유럽지역 자회사인 DII와 DHEL의 물적 분할을 결정하고 두산인프라코어밥캣홀딩스(DIBH)를 설립했다. 두 회사의 전략, 재무, 인사 등 관리기능을 통합하는 중간 지주사 형태로 2015년 말 사명을 두산밥캣으로 변경했다. IPO를 위한 사전 정지작업이었다.

지난해 두산밥캣이 상장하며 두산그룹은 3000억 원 규모의 자금을 확보했다. 나이스신용평가에 따르면 두산인프라코어는 지분 10.9% 매각(프리-IPO 투자분 3.7% 포함)을 통해 3265억 원의 자금을 확보했다. 두산엔진은 지분 1.3% 매각으로 381억 원 규모의 현금이 유입됐다.

두산밥캣은 인수금융 리파이낸싱을 통해 금융비용 감소도 이어지고 있다. 두산밥캣은 5월 인수금융(Term Loan) 13억4500만 달러를 리파이낸싱했다. 리파이낸싱이란 보다 좋은 조건으로 자금을 조달해 기존의 차입금을 갚는 것을 말한다. 만기는 기존 2021년에서 2024년으로 연장했고, 금리는 4.9%에서 3.9%로 하락했다. 이수민 나이스신용평가 연구원은 “인수금융 차환 부담이 감소해 연간 약 180억 원 정도의 이자비용 절감이 예상된다”면서 “두산밥캣의 수익성에 긍정적인 요인으로 작용할 것”이라고 분석했다.

이로 인해 일어나는 모든 책임은 투자자 본인에게 있습니다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)