채권시장이 단기물을 중심으로 강보합세를 보였다. 이에 따라 일드커브도 스티프닝됐다. 관심을 모았던 한국은행 8월 금융통화위원회 금리 결정은 만장일치 동결 결과를 내놨다. 다만 이주열 한은 총재가 기자회견에서 장기금리와 완화지속에 따른 금융불균형 등을 우려하면서 매파적으로 받아드렸다. 외국인이 이 총재 기자회견 와중에 3년 국채선물을 중심으로 매도로 전환하면서 장중 약세로 전환하기도 했다.

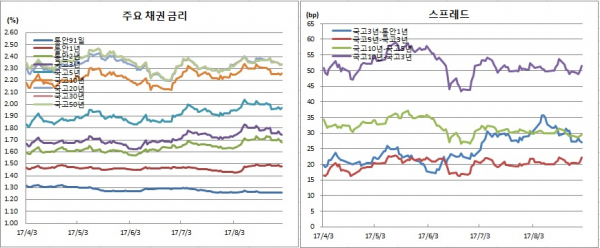

다만 이후 외국인이 선물시장에서 매수로 돌아섰고, 우호적인 수급여건과 월말 윈도우드레싱 효과 등으로 단기물을 중심으로 재차 강세전환했다. 국고10년물과 물가채간 스프레드인 BEI도 4개월보름여만에 최고치를 경신했다.

채권시장 참여자들은 한은의 연내 인상 가능성에 대한 우려와 우호적 수급사이에서 장이 움직일 것으로 내다봤다. 관건은 장기물로 내달 국고채 50년물 발행 여부 등에 주목할 것으로 예상했다.

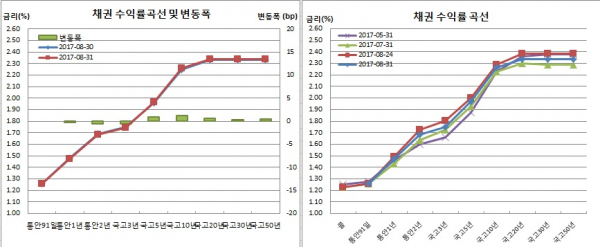

한은 기준금리(1.25%)와 국고3년물간 금리차도 0.5bp 좁혀진 49.7bp를 보였다. 10-3년 스프레드는 1.8bp 벌어진 51.5bp를 나타냈다. 국고10년물과 물가채간 금리차인 BEI는 81.2bp를 보이며 4월12일 82.7bp 이후 최고치를 경신했다.

미결제는 7113계약 늘어난 20만9319계약을, 거래량도 7만3860계약 증가한 13만3612계약을 보였다. 회전율은 0.64회였다.

매매주체별로는 외국인이 4359계약 순매수하며 5거래일째 매수세를 이어갔다. 반면 은행이 1950계약을, 투신이 1255계약을 각각 순매도했다. 보험도 785계약 순매도해 9거래일째 순매도를 지속했다. 이는 5월23일부터 6월7일까지 기록한 11거래일연속 순매도 이후 3개월만에 최장 순매도 기록이다.

9월만기 10년 국채선물은 전장대비 15틱 떨어진 124.30에 거래를 마쳤다. 장중 124.22와 124.51을 오갔다. 장중변동폭은 29틱을 나타냈다.

미결제는 847계약 늘어난 9만9101계약을, 거래량도 1만2607계약 증가한 5만3474계약을 각각 기록했다. 회전율은 0.54회였다.

매매주체별로는 은행이 1955계약을, 금융투자가 1297계약을 각각 순매수했다. 반면 외국인이 1424계약 순매도했다.

현선물 이론가는 3년 선물이 저평 3틱을, 10년 선물이 고평 2틱을 각각 기록했다.

그는 이어 “최근 강세로 인해 조정 가능성도 있지만 다음주 국고채와 통안채 바이백과 대규모 채권만기, 9월 국채선물 만기 도래 등이 예정돼 있다. 중기물 강세 분위기는 이어질 것으로 보인다. 초장기물인 50년물 발행여부가 영향을 미칠 것 같다”고 전망했다.

또다른 증권사 채권딜러도 “연내 기준금리 인상이 없을 것이라는 기대감에 강세 출발했다. 금통위가 만장일치 동결했음에도 외국인이 3년 선물의 경우 3000계약 가량 순매도를 보였고 이 총재의 코멘트도 매파적으로 인식하면서 약세반전하기도 했다”며 “오후장들어서는 외국인이 3년 선물을 4000계약 넘게 순매수 전환한데다 대기매수세가 유입되면서 2~3년물로는 강보합세를 보였다. 반면 10년물 등 장기물로는 1bp 정도 올랐다. 한은의 장기금리에 대한 우려로 커브는 다소 스티프닝됐다”고 말했다.

그는 또 “또 다시 막힌 자리에 온 것으로 보인다. 소폭 약세로 갈 가능성이 높다. 어차피 이젠 금리인하를 논하는 단계는 아니기 때문이다. 향후 연내 인상 소수의견이 고개를 들면서 다시 밀리는 패턴으로 갈 가능성도 높다”며 “장기금리 향방이 관건인데 수급적으로는 밀리기 어려워 보인다. 한은이나 정부쪽에서 장기금리 강세에 대한 반감이 있는 것으로 보여 예측하기도 쉽지 않다”고 덧붙였다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)