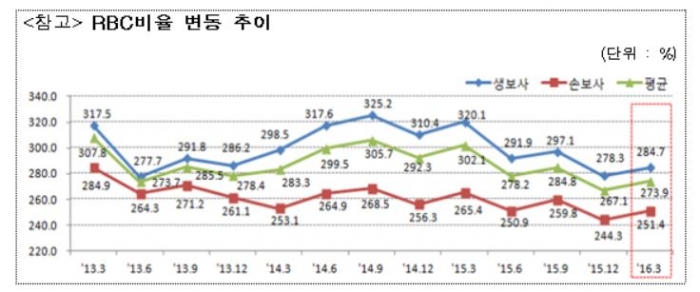

금융감독원은 지난 3월말 기준으로 생·손보사 평균 RBC비율은 273.9%로 작년 12월말 267.1%보다 6.8%포인트 상승했다고 14일 밝혔다. 업계별 평균 RBC비율을 보면 생보업계는 284.7%, 손보업계는 251.4%로 각각 집계됐다. 이는 전분기 대비 순서대로 6.4%포인트, 7.1%포인트 상승한 수치다.

RBC비율은 보험회사의 재무건전성을 측정하는 주요 지표다. 보험업법에서는 100% 이상을 유지하도록 규정하고 있다. RBC비율은 요구자본(리스크가 현살화될 경우 손실금액) 대비 가용자본(손실금액을 보전할 수 있는 자본량) 비율을 말한다.

보험사들의 평균 RBC비율이 개선된 배경에는 금리 하락에 따른 채권평가이익 증가가 주효했다. 지난 3월말 기준 국고채 5년물 금리는 1.55%로 작년 12월말 대비 0.27%포인트 하락했다. 이에 따른 채권평가이익은 4조7000억원 발생했다. 이에 보험업계 가용자본은 같은 기간 105조3169억원에서 112조2077억원으로 늘었다.

그렇다고 요구자본이 감소한 것은 아니다. 금리하락에 따른 금리역마진위험액, 최저금리위험액 증가로 금리위험액도 1조원 늘었다. 전체 요구자본은 39조4268억원에서 40조9703억원으로 증가했다.

업체별로 보면 삼성생명 350%, 한화생명 288.4%, 교보생명 262.8%로 전분기대비 순서대로 13.5%포인트, 11.4%포인트, 3.0%포인트 각각 상승했다. 삼성화재, 현대해상, 동부화재 역시 363.4%, 180.4%, 217.1%로 모두 개선됐다.

금감원은 "보험금 지급의무 이행을 위한 기준인 100%를 크게 상회해 재무건전성은 양호하다"며 "다만 향후 RBC비율 취약이 예상되는 일부 보험회사는 자본확충 및 위기상황분석 강화 등을 통해 선제적으로 재무건전성을 제고토록 감독해나갈 계획"이라고 말했다.

![부동산 PF 체질 개선 나선다…PF 자기자본비율 상향·사업성 평가 강화 [종합]](https://img.etoday.co.kr/crop/140/88/2101720.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![전기차 수준 더 높아졌다…상품성으로 캐즘 정면돌파 [2024 스마트EV]](https://img.etoday.co.kr/crop/140/88/2102282.jpg)

![낮은 금리로 보증금과 월세 대출, '청년전용 보증부월세대출' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2102283.jpg)

![[종합] ‘공직선거법 위반’ 김혜경 벌금 150만원…法 “공정성·투명성 해할 위험”](https://img.etoday.co.kr/crop/140/88/2102280.jpg)

![이혼에 안타까운 사망까지...올해도 연예계 뒤흔든 '11월 괴담' [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101314.jpg)

!["늦었다고 생각할 때가 제일 빠를 때죠" 83세 임태수 할머니의 수능 도전 [포토로그]](https://img.etoday.co.kr/crop/140/88/2101767.jpg)

![[종합] 교보생명, 3분기 누적 순익 1조 육박 "건강보험 판매 호조"](https://img.etoday.co.kr/crop/85/60/2039000.jpg)

![[급등락주 짚어보기] 미래에셋증권우, 그룹사 스페이스X 투자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2102410.jpg)

![[종합] 현대카드, 3분기 당기 순익 2401억…“연체율 업계 최저 수준”](https://img.etoday.co.kr/crop/85/60/2097711.jpg)

![[오늘의 주요공시] 이마트·GS건설·DI동일 등](https://img.etoday.co.kr/crop/85/60/2102401.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2102319.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)