KDB생명이 자본확충에 속도를 올린다.

22일 보험업계에 따르면 KDB생명은 올해 하반기에 1000억원 이상 규모의 후순위채를 발행할 계획이다. 발행금리, 만기 등은 아직 미정이다.

보험사들은 주로 지급여력(RBC)비율이 낮을 경우 자본확충을 위해 후순위채권을 발행한다. 오는 2020년 국제회계기준(IFRS4) 2단계 시행을 앞두고 보험사들의 자본확보 움직임은 더욱 바빠지고 있다.

단독 매각 가능성이 끊임없이 제기되는 KDB생명은 자본을 늘려 기업의 기초체력을 키울 수밖에 없는 상황이다.

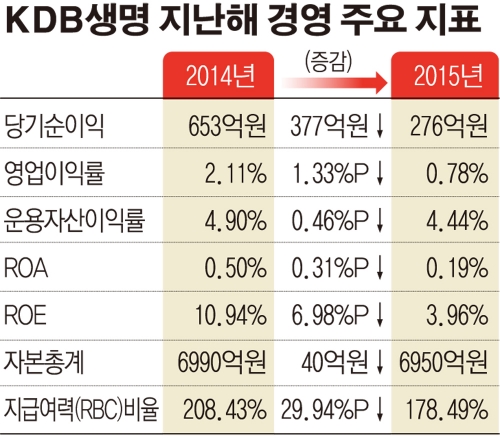

지난해 KDB생명의 주요 경영지표를 살펴보면 자기자본이익률(ROE)은 3.96%로 전년대비 6.98%포인트 하락했다.

총자산순이익률(ROA)은 같은기간 0.50%에서 0.19%로 0.31%포인트 떨어졌다. 보험사의 핵심 지표 중 하나인 지급여력(RBC)비율은 208.43%에서 178.49%로 급락해 생명보험업계 가운데 가장 낮은 수준을 기록했다. 금융당국은 RBC비율을 150% 이상 유지할 것을 권고하고 있다.

보험사들의 자본확충 움직임은 점차 확산될 것으로 보인다. 금융당국은 IFRS4 2단계가 본격적으로 도입됐을 때 보험사들이 경영 충격을 덜 입을 수 있도록 자본을 충분히 확보하라고 당부하고 있다.

이에 금융당국은 후순위채권과 신종자본증권 발행 기준을 완화했다.

기존에 후순위채권은 RBC비율 150% 이하인 보험사만 발행이 가능했다. 그러나 이제 RBC비율만 허용 기준으로 삼지 않고 리스크 관리나 제도 변화 등 회사의 경영 상태를 종합적으로 심사해 후순위채 발행을 허용키로 했다. 특히 신종자본증권의 경우 상시 발행을 허용했다.

다만 신종자본증권은 만기가 없는 만큼 투자자는 손실에 유의해야 한다. 금융당국 관계자는 “신자본증권은 도입부터 찬반이 엇갈렸을 만큼 발행 기준을 낮췄다고 해서 모니터링까지 손을 놓으면 안된다”고 말했다.

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[종합] 코스피·코스닥 동반 하락세...코스피 2400선 무너져](https://img.etoday.co.kr/crop/85/60/2101152.jpg)

![[특징주] LG에너지솔루션, 트럼프 IRA 폐지 계획에 40만원대 깨져](https://img.etoday.co.kr/crop/85/60/2102630.jpg)

![[특징주] 이차전지株, 10% 넘게 개장 직후 급락…美 전기차 세액공제 폐지 영향](https://img.etoday.co.kr/crop/85/60/2102183.jpg)

![[정치대학] 이재명 '운명의 날'…시나리오별 정치권 파장](https://img.etoday.co.kr/crop/300/170/2102661.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)