하나금융투자는 2일 ‘롯데그룹 지배구조 개편 대해부’ 보고서를 통해 롯데리아의 상장가능성이 높다며 기업가치를 약 4000억원으로 제시했다. 롯데그룹 식품 3사 중에서는 롯데리아 등 핵심 계열사 지분을 보유한 롯데제과의 수혜가 가장 클 것으로 전망했다.

심은주 하나금융투자 연구원은 “롯데제과는 롯데쇼핑 등 주요계열사 지분을 1조6000억원 상당 보유해 식품 3사 중 가장 핵심적인 위치에 있다”며 “향후 롯데리아와 코리아세븐의 IPO 가정 시 기업가치는 더욱 높아질 것”이라고 설명했다.

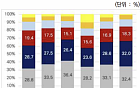

심 연구원은 “롯데제과의 영업가치는 2조3000억원으로 추산되며 장부가를 적용한 비영업가치는 1조8000억원, 롯데리아 등주요 계열사의 상장을 가정했을 경우 비영업가치는 2조원에 달한다”고 분석했다.

이어 “올해 단독 기준 매출과 영업이익은 각각 전년 동기 대비 6.6%, 14.1% 증가할 것”이라며 “지난해 8월 롯데브랑제리 합병 효과와 말랑카우 등 신제품 판매 호조, 롯데리아로의 햄버거 빵 납품 확대 등으로 견조한 실적 성장세가 전망된다”고 말했다.

![오늘부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![LG전자 ‘아웃도어 2종 세트’와 함께 떠난 가을 캠핑…스탠바이미고‧엑스붐고 [써보니]](https://img.etoday.co.kr/crop/140/88/2096472.jpg)

![[ENG/SUB]아일릿(ILLIT), 논란 딛고 다시 직진할 수 있을까? #하이브 [컬처콕 플러스]](https://i.ytimg.com/vi/fjMTnFpQRW4/mqdefault.jpg)

![[오늘의 주요공시] 에코프로, 3분기 영업손실 1087억…전년比 적자전환](https://img.etoday.co.kr/crop/85/60/2096708.jpg)

![[급등락주 짚어보기] 예스티, HPSP와 특허소송 패소에 하한가](https://img.etoday.co.kr/crop/85/60/2096631.jpg)

![[장외시황] 에스엠랩 6.0% 상승](https://img.etoday.co.kr/crop/85/60/2096595.jpg)

![[종합] 코스피, 2540대 마감…코스닥 2% 가까이 하락](https://img.etoday.co.kr/crop/85/60/2096593.jpg)

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/300/170/2095915.jpg)

![비트코인 4%대 하락... 7만달러선 붕괴 [포토]](https://img.etoday.co.kr/crop/300/190/2096694.jpg)