(출처=신한투자증권)

신한투자증권은 12일 KT에 대해 ‘쇼크 아니에요’라며 ‘매수’를 추천했다. 목표주가는 4만7000원으로 높여잡았다.

김아람 신한투자증권 선임연구원은 “KT는 주주환원 확대 기조를 고려하면 업사이드가 남아있다”며 “향후 몇 년간 수익성 개선과 주주환원 확대가 꾸준할 것으로 예상 돼 점진적인 주가 우상향을 전망한다”고 전했다.

이어 “올해 5월 10일 기준 기보유 자사주 2%를 소각, 올 1~2분기 주당배당금(DPS) 500원 결정하며 적극적 주주환원 의지 어필했다”며 “내년 수천억 규모의 부동산 프로젝트 이익 일부도 주주환원에 활용하기로 약속했다”고 덧붙였다.

경쟁사는 수익성이 개선되더라도 이미 높은 배당성향으로 재무구조 개선 우선순위 등에 주주환원을 크게 늘리지 못할 거란 전망이다. KT의 예상 배당수익률(자사주 소각 포함)은 각각 올해 24년 7.1%, 내년 7.3%로 내다봤다.

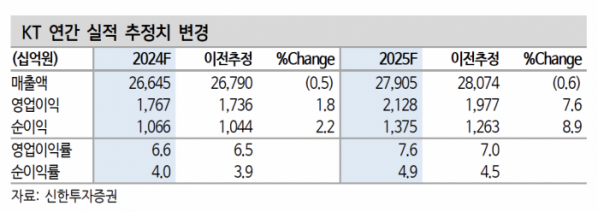

올 2분기 영업이익은 전년 동기 대비 14.3% 감소한 4940억 원으로 컨센서스(5539억 원)을 10% 이상 하회하는 어닝쇼크를 기록했다. 그러나 임단협(644억 원)이 3분기에서 2분기로 조기 반영된 점을 고려하면 큰 그림에서 변화가 없다는 분석이다. 비용 인식시점 차이로 연간 영업이익 컨센서스 변화도 미미할 것으로 봤다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 코스피·코스닥, 외인·기관 '팔자'에 하락세](https://img.etoday.co.kr/crop/85/60/2100345.jpg)

![[특징주] 루닛, '루닛 스코프 IO' 치료반응 예측 연구결과 발표에 강세](https://img.etoday.co.kr/crop/85/60/2100310.jpg)

![[특징주] LG에너지솔루션, 머스크 ‘스페이스X’ 배터리 공급에 7%대 급등](https://img.etoday.co.kr/crop/85/60/2099631.jpg)

![[채권뷰] 외국인, 금융채 2500억원 순매수…운용·은행 공단채 5000억원 매수](https://img.etoday.co.kr/crop/85/60/2100244.jpg)

![[채권뷰] 롯데지주, 사모사채 500억원 발행…표면금리 4.06%](https://img.etoday.co.kr/crop/85/60/2100242.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)