원금보장형 상품이 퇴직연금 수익률 개선이라는 본래 목적에 부합하지 않을뿐더러 금리 인하 전망이 지배적인 가운데 향후 원금보장 상품의 수익률도 하락할 수 있다는 지적이 나온다.

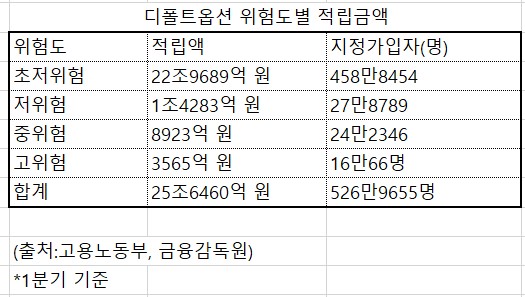

14일 고용노동부에 따르면 올해 1분기 말 기준 원금이 보장되는 초저위험 디폴트옵션 상품을 본인의 디폴트옵션으로 지정해 놓은 지정가입자 수는 458만8454명이다. 이는 총 지정가입자 (526만9655명)의 87.07%다.

적립금액 25조6460억 원 중 원금보장 상품 적립금은 22조9689억 원으로 전체 적립금의 89.56% 비중을 차지하고 있다.

디폴트옵션 상품들의 평균 연간 수익률은 위험도별로 초저위험 상품이 연 3.29%, 저위험 연 6.83%, 중위험 연 12.42%, 고위험 17.31%였다.

금융투자업계에서는 디폴트옵션 가입 자금이 대부분 원금보장형 상품에 치우친 것을 두고 디폴트옵션 제도 시행 의도가 퇴색된 것이라고 지적한다. 초장기 자금운용이라는 연금 상품 특성상 수익률에 따라 은퇴 시점 퇴직금 및 은퇴 이후 자산 격차가 크다는 것이다.

한국과 달리 미국 퇴직연금제도 401K의 경우 연금 자산의 42%는 주식형 펀드, 31%는 타깃데이티드펀드(TDF)에 투자된 것으로 알려져 있다. 적립금 규모는 7조 달러(9629조2000억 원)에 달한다. 최근 10년간 연 평균 수익률은 8.4% 수준이었다.

금융투자업계 관계자는 “미국 퇴직연금제도 401K에서는 디폴트옵션이 기본적으로 투자형 상품으로 선택되는데, 디폴트옵션은 그렇지 않다”며 “퇴직연금을 적극적으로 운용하면 은퇴 후 퇴직금이 크게 달라지는데, 금리 수준 수익률에 그치면 기회 비용을 날리는 것”이라고 짚었다.

실제로 현재 시점에서 만 30세가 디폴트옵션 상품에 가입해 연금저축 세액공제 한도인 연간 600만 원씩 납입, 30년간 운용하면 초저위험 상품(3.29%)의 경우 60세 시점에 3억910만 원이 적립된다. 반면, 중위험상품(12.42%)의 경우 60세 시점 적립금은 17억6615만 원에 달한다.

초저위험상품 편중은 가입자들의 원금보장 수요가 큰 퇴직연금 특성상 자연스러운 현상이라는 분석도 나온다. 은행권 관계자는 “퇴직연금 성격상 원금보장에 대한 니즈가 높기 때문에 디폴트옵션 역시 은행권 원금보장형 상품 비중이 큰 것”이라고 말했다.

실제로 퇴직연금 전체로도 원금보장형 상품의 비중이 높다. 금융감독원 통합연금포털에 따르면 1분기 말 기준 원금보장형 퇴직연금 적립금은 187조1097억 원으로 전체 퇴직연금 적립금(201조5585억 원)의 92.83%를 차지한다.

한편, 글로벌 금리 인하가 본격화할 것으로 전망되면서 초저위험도 상품의 수익률이 감소할 것이라는 예상이 나온다.

금융투자업계 관계자는 “9월부터 내년 8월까지 미국 연방준비제도(Fed·연준)이 금리를 8차례나 내릴 것이라는 예측도 나온다”며 “원리금 보장형 상품도 수익률이 떨어질 수밖에 없다. 적극적인 퇴직연금 운용이 필요한 시점”이라고 강조했다.

은행권 관계자는 “금리인하기 초저위험 상품의 수익률 감소를 만회하기 위해 양질의 포트폴리오를 제시하고 주기적으로 리밸런싱 하면서 만족도를 높여나갈 것”이라고 전했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 루닛, '루닛 스코프 IO' 치료반응 예측 연구결과 발표에 강세](https://img.etoday.co.kr/crop/85/60/2100310.jpg)

![[특징주] LG에너지솔루션, 머스크 ‘스페이스X’ 배터리 공급에 7%대 급등](https://img.etoday.co.kr/crop/85/60/2099631.jpg)

![[채권뷰] 외국인, 금융채 2500억원 순매수…운용·은행 공단채 5000억원 매수](https://img.etoday.co.kr/crop/85/60/2100244.jpg)

![[채권뷰] 롯데지주, 사모사채 500억원 발행…표면금리 4.06%](https://img.etoday.co.kr/crop/85/60/2100242.jpg)

![[채권뷰] SK렌터카, 4.08% 수익률에 1006억 원 규모 거래](https://img.etoday.co.kr/crop/85/60/2100241.jpg)

![[찐코노미] 북미 시장 '이것' 쇼티지 심각해질 것…2차전지 톱픽은?](https://img.etoday.co.kr/crop/300/170/2098934.jpg)

!['막말논란' 임현택 의협회장 탄핵 표결 [포토]](https://img.etoday.co.kr/crop/300/190/2100052.jpg)