(출처=DB금융투자)

DB금융투자는 3일 현대모비스에 대해 내실을 다지며 느리지만 개선 중이라며 투자의견 '매수'를 유지하고, 목표주가를 기존 28만 원에서 32만 원으로 상향조정했다.

김평모 DB금융투자 연구원은 "수익성이 낮은 수소연료전지 사업의 매각이 5월 말 완료됨에 따라 전동화부문의 수익성은 2분기 이후 점진적인 개선이 예상된다"고 밝혔다.

그러면서 "다만, 전동화 사업의 배터리셀 가격 하락, 신규 수주부문의 셀 가격 유상시급 처리 및 고객사의 EV 생산 전망치를 보수적으로 가정해 전동화부문 올해 매출액 전망치를 기존 대비 26% 하향한다"고 했다.

이어 "전동화 부문 매출 추정치 하향으로 올해 연간 매출액 추정치를 기존 대비 9% 하향하지만, 전동화 부문의 수익성 개선을 감안해 영업이익 추정치는 기존 대비 12% 상향한다"고 덧붙였다.

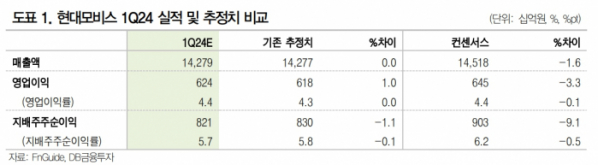

김 연구원은 "현대모비스의 1분기 실적은 매출액 14조2790억 원, 영업이익 6239억 원으로 컨센서스를 하회할 전망"이라며 "ICCU 추가 리콜에 따른 일회성 비용 300억 원이 1분기에 반영될 것으로 가정했다"고 설명했다.

또 김 연구원은 "시장 대비 보수적인 DB금융투자 추정치 기준 현대모비스의 올해 FWD PER는 6배 수준에 머물러 있다"며 "느리지만 현재진행중인 수익성 개선과 지속적인 주주환원정책 확대를 고려하면 여전히 저평가 구간이다"라고 평가했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 코스피, 외인 '팔자'에 2530으로 밀려나…코스닥도 2% 하락](https://img.etoday.co.kr/crop/85/60/2100516.jpg)

![[특징주] 더본코리아, 10% 급락…신저가도 경신](https://img.etoday.co.kr/crop/85/60/2100503.jpg)

![[특징주] 3분기 흑자 전환 지역난방공사 7%↑](https://img.etoday.co.kr/crop/85/60/2100500.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![이재명 민주당 대표, 손경식 경총회장 만나 [포토]](https://img.etoday.co.kr/crop/300/190/2100510.jpg)