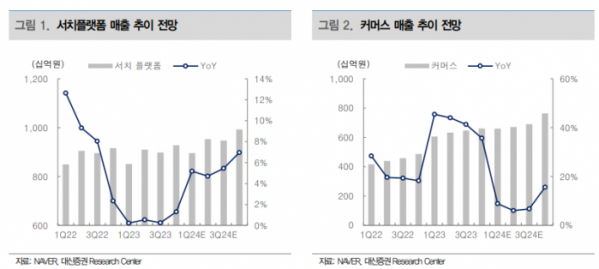

대신증권이 네이버(NAVER)에 대해 중국 직구 플랫폼의 등장으로 커머스 산업 성장이 둔화할 가능성이 있다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 29만 원에서 26만 원으로 하향 조정했다. 전 거래일 기준 종가는 19만4300원이다.

2일 이지은 대신증권 연구원은 “목표주가 하향은 향후 중국 커머스 플랫폼 등장으로 네이버의 산업 내 영향력 변동 가능성을 고려해 커머스 멀티플을 기존 대비 20% 할인 조정한 영향”이라고 했다.

이 연구원은 “1분기 매출액은 2조4855억 원, 영업이익은 3996억 원을 예상한다”며 “매출은 컨센서스(시장 전망치) 부합, 영업이익은 컨센서스를 소폭 상회할 전망”이라고 했다.

그는 “올해 전반적으로 중국 직구 플랫폼을 대비한 커머스 관련 마케팅비 증가, 데이터센터와 인공지능(AI) 사업 관련 인프라 비용의 증가를 예상한다”며 “비수기에도 불구하고 1분기 영업비용은 4분기 대비 소폭 감소한 2조858억 원을 추정한다”고 했다.

이 연구원은 “네이버의 가장 큰 우려 사항은 광고 실적의 더딘 회복과 중국 직구 플랫폼 영향에 따른 커머스 사업의 성장 둔화”라면서도 “광고 인벤토리 증가와 중국 직구 영향이 아직 상대적으로 적은 커머스(광고) 사업의 매출 증가로 우려 대비 양호한 실적이 예상된다”고 했다.

그는 “향후 커머스 시장의 변동 가능성을 고려해 네이버의 주가를 하향한다”면서도 “1분기에 이어 본업(커머스)의 지속적인 이익 성장이 가시화하면 긍정적 주가 흐름이 가능할 것”이라고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] LK삼양, '일론 머스크' 스페이스X 위성에 별추적기 탑재예정 부각 강세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[특징주] 이수페타시스, 5500억 유상증자에 21% 넘게 급락](https://img.etoday.co.kr/crop/85/60/2099631.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)