키움증권은 19일 LS일렉트릭에 대해 전력인프라가 주도하는 실적 모멘텀이 예상보다 극적이라며 투자의견 ‘매수’를 유지하고, 목표주가를 기존 8만5000원에서 9만 원으로 상향조정했다.

김지산 키움증권 연구원은 “전력인프라 수주 호조와 전력 및 자동화기기 원가 개선에 기반한 실적 모멘텀이 극적이다”라며 “전기차 충전기와 EV-Relay를 중심으로 하는 전기차 관련 사업 성과도 주목해야 할 포인트다”라고 평가했다.

그는 “1분기와 연간 영업이익 추정치를 각각 787억 원(YoY 94%), 2952억 원(YoY 57%)으로 재차 상향하고, 이에 맞춰 목표주가도 9만 원으로 상향한다”며 “1분기에 국한된 일시적인 개선이 아니라 구조적인 도약으로 해석된다”라고 했다.

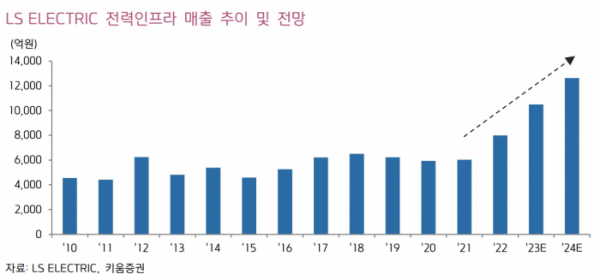

김 연구원은 “K-배터리 위주의 IRA 수혜가 배전시스템 부문에 집중되고 있다”며 “전력인프라의 수주잔고가 2021년 말 9300억 원에서 지난해 말 1조9000억 원으로 급증한 것에 비례해 1분기 전력인프라 매출은 전년 동기 대비 2배로 증가할 것이고, 수익성 개선을 수반할 것이다”라고 전망했다.

이어 “국내 기업들의 미국 공장 건설 및 증설 일정을 감안하면 향후 2~3년간 지속적인 매출 호조가 예상된다”라고 덧붙였다.

또 김 연구원은 “북미 시장 성과 확대에 주목해야 한다”며 “한국 기업들의 공장 증설에 따른 배전시스템 수혜 이외에도 미국 정부의 전력망 투자 확대로 변압기 등 초고압 제품군의 수요가 강세이고, 신재생용 전력기기 판매가 증가하고 있다”라고 설명했다.

그러면서 “전기차 관련 제품으로 충전기와 Relay의 매출이 본격화되고 있다. 계열사인 LS E-Link가 B2B 분야 운송 및 물류 회사에 특화된 충전 인프라 운영 사업을 진행 중이어서 그룹 내 시너지 효과가 기대된다”며 “EV-Relay는 북미 전기차 고객사들 중심으로 수주가 확대되고 있다. 올해 신규 멕시코 공장이 가동될 예정이다”라고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] '트럼프 트레이드' HD현대일렉트릭, 신고가 경신](https://img.etoday.co.kr/crop/85/60/2100533.jpg)

![[종합] 다시 늘어난 가계대출…'풍선효과'에 2금융권 대출 폭증](https://img.etoday.co.kr/crop/85/60/2096561.jpg)

![[특징주] 하이로닉, 유럽에서 널리 사용 플라즈마 장비 미 FDA 승인 소식에 상승세](https://img.etoday.co.kr/crop/85/60/2100535.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![사상 첫 8만1000달러 넘어선 비트코인 [포토]](https://img.etoday.co.kr/crop/300/190/2100561.jpg)