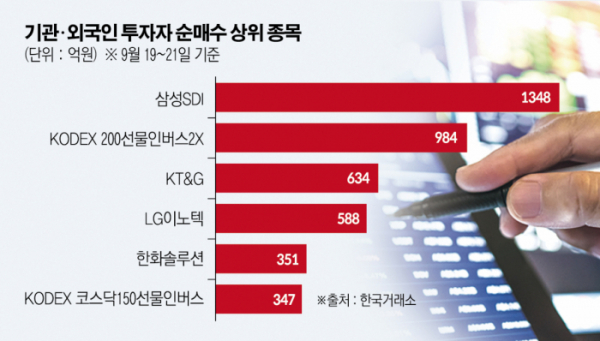

‘KODEX 코스닥150선물인버스’ 순매수 5위

미국의 기준금리 인상을 결정하는 연방공개시장위원회(FOMC)를 앞두고 국내 증시에 전운이 감돌고 있다. 폭풍전야 속에서 기관과 외국인은 인버스 상장지수펀드(ETF)를 사 모으며 국내 증시 하락에 베팅하고 있다.

21일 코스피 지수는 전 거래일 대비 0.87%(20.64포인트) 하락한 2347.21에 마감하며 2300선을 지지했다. FOMC 경계감에 코스피지수는 5거래일째 약보합을 보이며, 2400선에서 2300 중반으로 서서히 내려왔다.

FOMC를 앞두고 기관과 외국인은 주가 하락에 베팅하는 인버스 ETF를 사 모았다. 한국거래소에 따르면 ‘KODEX 200선물인버스2X’와 ‘KODEX 코스닥150선물인버스’는 이번주(9월 19~21일) 기관·외국인 순매수 상위 2위와 6위에 올랐다. 9월 전체로는 각각 순매수 상위 4위와 8위다.

9월 들어 기관과 외국인은 KODEX 200선물인버스2X를 1857억 원, KODEX 코스닥150선물인버스를 771억 원어치 담았다. KODEX 200선물인버스2X는 코스피200 선물지수의 일별 수익률을 두 배 역추종하는 상품이다. 코스피200 선물지수가 하루 1% 하락하면 이 ETF가 약 2% 상승하는 구조다. 이와 유사한 상품인 KODEX 코스닥 150선물인버스 역시 코스닥 주가 하락에 베팅한다. FOMC 후 국내 증시가 하락할 것이라고 보는 기관과 외국인 투자자가 그만큼 많다는 의미다.

국내 증시는 소비자물가지수(CPI) 쇼크 이후 ‘패닉셀링’이 다소 진정되며 관망세가 이어졌다. 코스피 거래대금은 지난주 9조 원대에서 이번주 들어 6조 원대로 감소했다. 원·달러 환율은 강보합과 약보합을 오가며 등락했다.

그러나 미국 연방준비제도(Fed·연준)의 ‘자이언트스텝’(기준금리 0.75%포인트 인상) 우려가 본격적으로 고개를 들면서 부정적인 시그널이 감지되고 있다. 국채금리가 가파르게 오르면서 20일(현지시간) 뉴욕증시(다우존스 -1.01%, S&P -1.13%, 나스닥 -0.95%)는 1% 내외의 하락을 기록했다. 원·달러 환율은 외환 당국의 1400원 선 부근 환율 안정화 노력에도 달러화가 강세를 보이면서 1394.2원으로 상승 마감했다.

금리 선물 시장에 반영된 연준의 금리 인상 폭은 0.75%포인트다. 연준이 이번에도 금리를 0.75%포인트 올리면 3회 연속 자이언트스텝을 밟는 것이다. 일각에서는 ‘울트라스텝(1%포인트 인상)’ 가능성도 거론된다. 현재 주식 시장은 기준금리 0.75%포인트 인상 확률을 80% 정도, 1.00%포인트 인상 확률은 20% 정도 반영하고 있다.

김영환 NH투자증권 연구원은 “연준의 결정이 어느 쪽이든 그 결과에 따라 주식시장은 한 차례 출렁일 것으로 예상한다”고 밝히며 변동성 확대를 전망했다.

그는 “75bp(1bp=0.01%포인트)를 올리면 나머지 20% 정도, 즉 100bp 올릴 거라 생각한 전망 쪽은 주식 시장 쪽에서 긍정적일 것이다. 반대로 100bp를 올리면 75bp만 올릴 거라고 생각했던 80%에게는 악재가 된다”라며 “결국 금융시장은 이 중간쯤을 반영하고 있다는 점에서 어느쪽이어도 한 차례 출렁일 것이다”라고 부연했다.

증시 전문가들은 FOMC 이후에도 증시 부진이 계속될 것으로 내다보고 있다. 단기적으로는 금융시장의 유동성 축소가 문제가 되고 있지만, 긴축으로 실물 경기가 둔화 압력을 받으면서 장기적으로는 이에 따른 경기 침체 우려까지 확장될 수 있는 탓이다.

이재선 현대차증권 연구원은 “코어 CPI 발표 이후 원래 시장이 예상했던 금리 상단이 4%였는데 2주 만에 거의 100bp가 더 붙어버렸다. 5%까지 보고 있기 때문에 이것이 다시 불확실성을 키우고 있다”라며 “(국채금리) 10년물, 2년물이 연고점 돌파하는 것도 이 같은 맥락”이라고 분석했다.

이 연구원은 “원래 (증시) 바닥을 10월 말쯤으로 봤었는데, 지금 시장이 예상하는 수준까지 (금리인상이) 나온다면 연말까지는 박스권이 불가피해 보인다”라고 전망했다.

이종빈 메리츠증권 연구원은 “(미국의 금리 인상이) 75bp라는 이야기는 시장에 많이 나왔고, 100bp까지 인상 기대를 하고 있다”며 “좀 더 주목해야 할 포인트는 긴축이 얼마나 더 지속될 것이냐에 대한 불확실성이 증가했다는 점이다”라고 지적했다. 이어 “최종 목적 금리가 어느 수준 정도이냐가 더 중요하다고 보는데, 시장은 지금 4.25% 정도로 보고 있는 것 같다”라고 덧붙였다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 코스피, 외인 '팔자'에 2530으로 밀려나…코스닥도 2% 하락](https://img.etoday.co.kr/crop/85/60/2100516.jpg)

![[특징주] 더본코리아, 10% 급락…신저가도 경신](https://img.etoday.co.kr/crop/85/60/2100503.jpg)

![[특징주] 3분기 흑자 전환 지역난방공사 7%↑](https://img.etoday.co.kr/crop/85/60/2100500.jpg)

![[특징주] 미래에셋벤처투자, '일론 머스크' 스페이스X에 2300억 원 유상증자 투자 이력 부각에 강세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![이재명 민주당 대표, 손경식 경총회장 만나 [포토]](https://img.etoday.co.kr/crop/300/190/2100510.jpg)