올해 하반기 국내 상장사들의 유상증자를 통한 자금조달 횟수가 급증한 것으로 나타났다. 운영자금, 채무상환자금 등 경영 비용을 미리 조달하려는 목적이 대다수였다. 금리인상, 테이퍼링 등 하반기 실물경제 부진을 우려해 유동성 공급 수요가 급증한 것으로 해석된다.

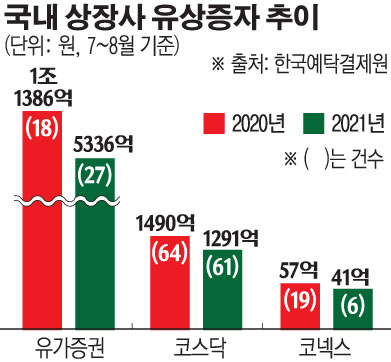

1일 한국예탁결제원에 따르면 지난 7~8월 두 달간 유가증권시장 상장사 27개사가 5336억 원을 조달한 것으로 나타났다. 지난해 같은 기간 총 18개사가 1조1386억 원 규모의 자금을 조달한 것과 비교하면 기업 수는 50% 증가했지만, 조달된 자금은 반 토막 수준이다.

코스닥, 코넥스 시장에선 큰 차이가 발견되지 않았다. 올해 하반기 코스닥 시장에선 64개사가 1490억 원을, 코넥스 시장에서는 19개사가 57억 원 규모의 유상증자를 진행했다. 지난해 같은 기간 코스닥 상장사 61개사가 1291억 원을, 코넥스 상장사 6개사가 41억 원의 자금을 조달해 비슷한 규모의 유상증자가 이어졌다.

올해 코스피 상장사의 자금조달 목적은 운영자금, 채무상환자금 등 현상 유지에 가까웠다. 보령제약, 우리들휴브레인, KC코트렐, 이아이디, 컨버스, 비케이탑스, 삼성중공업, 제주항공 등이 회사 운영 목적을 내세워 유상증자를 진행했다.

특히 주주배정 방식의 유상증자가 크게 늘었다. 신주우선권이 있는 기존 주주들이 먼저 청약 여부를 결정한 뒤, 남은 주식은 일반 투자자들에게 공모하는 방식이다. 국도화학, STX, 동부건설, 보령제약, 우리들휴브레인, 일진머티리얼즈 등이 운영자금, 채무상환자금 마련을 목적으로 주주배정 방식의 증자를 진행했다.

통상 주주배정 증자는 제3자 배정 유상증자와 비교해 주가에 악재로 여겨진다. 회사채를 차환 발행하거나 금융기관 차입을 연장하기 어려워 기존 주주에게 손 벌리는 방식으로 이해되기 때문이다.

항공업계에서 유상증자가 늘었다는 점도 눈에 띈다. 진에어, 에어부산, 제주항공과 같은 국내 저비용항공사(LCC)은 1000억 원이 훌쩍 넘어서는 규모의 유상증자를 결정했다. 세 곳 모두 2019년부터 나란히 적자를 기록 중이다.

모두 주주배정 후 실권주 일반공모 방식을 선택했다. 코로나19 확산세로 ‘캐시 번(자금고갈·Cash Burn)’이 발생해 유상증자를 선택한 것으로 해석된다. 이어 세 항공사 모두 경영비용을 메우려는 목적이라고 적시했다.

금융투자업계 관계자는 “단순히 운영 자금을 확보하려 소규모 제3자배정 유증을 수차례 시행한다면 기업 경영에 리스크가 있다고 봐야 한다”고 설명했다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![불 꺼진 복도 따라 ‘16인실’ 입원병동…우즈베크 부하라 시립병원 [가보니]](https://img.etoday.co.kr/crop/140/88/2099872.jpg)

![“과립·멸균 생산, 독보적 노하우”...‘단백질 1등’ 만든 일동후디스 춘천공장 [르포]](https://img.etoday.co.kr/crop/140/88/2099348.jpg)

![[특징주] '트럼프 트레이드' HD현대일렉트릭, 신고가 경신](https://img.etoday.co.kr/crop/85/60/2100533.jpg)

![[종합] 다시 늘어난 가계대출…'풍선효과'에 2금융권 대출 폭증](https://img.etoday.co.kr/crop/85/60/2096561.jpg)

![[특징주] 하이로닉, 유럽에서 널리 사용 플라즈마 장비 미 FDA 승인 소식에 상승세](https://img.etoday.co.kr/crop/85/60/2100535.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/300/170/2100528.jpg)

![민주당, 국정농단 규탄·특검 촉구 천만인 서명운동본부 발대식 [포토]](https://img.etoday.co.kr/crop/300/190/2100572.jpg)