정부가 국가별로 만기가 도래하는 통화스와프 연장을 추진하는 등 대외안전판을 확충한다. 한국은행은 필요할 경우 금융회사가 보유한 미국 국채를 담보로 외화 유동성을 지원한다. 산업은행과 수출입은행 등 정책금융기관에 약 5조 원 규모의 자본 확충도 이뤄진다.

정부는 1일 발표한 '2020년 하반기 경제정책방향'에서 신종 코로나바이러스 감염증(코로나19) 사태 이후 금융 리스크를 최소화하기 위한 방안을 발표했다.

정부는 우선 올해 9월 미국과의 600억 달러 규모 통화스와프 만기 도래 등 순차적으로 종료가 다가오는 통화스와프의 연장을 추진해 대외안전판 강화에 나선다.

통화스와프는 두 국가가 현재의 환율(양국 화폐의 교환 비율)에 따라 필요한 만큼의 돈을 상대국과 교환하고, 일정 기간이 지난 후에 최초 계약 때 정한 환율로 원금을 재교환하는 거래를 말한다. 쉽게 말해 상대국 중앙은행에 일종의 마이너스 통장 개설하는 것과 같다.

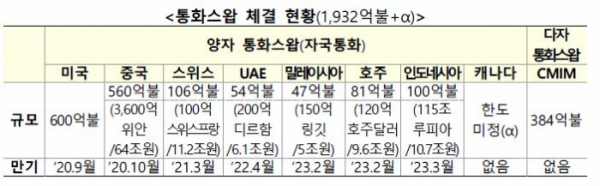

우리나라의 현재 통화스와프 체결은 1932억 달러+α에 달한다. 미국을 시작으로 올해 10월 중국과 3600억 위안(약 64조 원), 내년 3월 스위스와 100억 스위스프랑(약 11조2000억 원), 2022년 4월 아랍에미리트(UAE)와 200억 디르함(약 6조1000억 원) 등이 만기를 앞두고 있다. 또한 2023년 2월에는 말레이시아와 150억 링깃(약 5조 원), 호주와 120억 호주달러(약 9조6000억 원), 같은 해 3월에는 인도네시아와 115조 루피아(10조7000억 원)의 통화스와프도 종료된다.

정부는 통화스와프 연장을 통해 외환시장 안정에 기여한다는 방침이다.

이와 함께 국책은행의 건전성을 강화하고 코로나19 피해 대응을 위한 금융지원 여력을 보강하기로 했다. 이를 위해 산은과 수은 등 정책금융기관에 투입하는 금액은 5조300억 원이다. 3차 추가경정예산(추경)을 통해 확보한 자금으로 출자 또는 출연하는 방식으로 자본 확충이 이뤄진다.

한은은 특히 필요할 경우 금융사가 가진 적격 대외 금융자산을 활용해 환매조건부 외화 유동성 공급 체계를 선제적으로 마련할 방침이다. 금융사가 보유한 미국 국채 등을 담보로 외화 유동성을 지원하는 방식이다.

증권사의 외화 유동성 스트레스 테스트 실시, 금융권의 외환 건전성 부담금 제도 정비 등도 추진된다.

정부는 또 증권사의 자기자본 대비 부동산 채무보증 한도(100%)를 도입하기로 했다.

경과 조치로 일단 올해 7월부터 연말까지 부동산 채무보증 비율을 120%로, 내년 1월부터 6월 말까지는 110% 이하로 제한한다.

아울러 전염병 등 재난 대비 보험 산업의 위험관리 역량을 높이기 위해 지수형 보험 개발, 대재해 위험 평가모델 개발 등도 추진한다.

저신용 등급을 포함한 회사채·CP(기업어음) 매입 기구(SPV)와 채권·증권시장 안정 펀드(채권 20조 원·증권 10조7000억 원)를 지원하기 위한 일부 자금은 3차 추경을 통해 마련한다.

정책금융기관의 중소·중견기업 대출·보증(29조1000억 원), 공공기관을 통한 중소기업 제품 구매(103조4000억 원) 계획도 추진된다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![野, '김여사 특검' 수정안 낸다…與 이탈표 확대 포석 [종합]](https://img.etoday.co.kr/crop/85/60/2089141.jpg)

![여의정 협의체 ‘반쪽’ 출범...‘비대위 전환’ 의협 합류는 [종합]](https://img.etoday.co.kr/crop/85/60/2100324.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![이재명 민주당 대표, 손경식 경총회장 만나 [포토]](https://img.etoday.co.kr/crop/300/190/2100510.jpg)