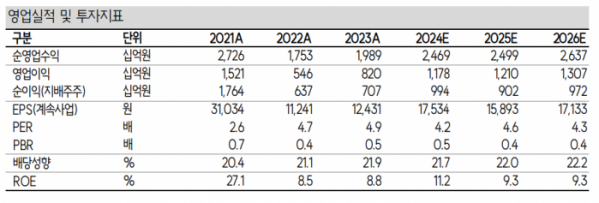

SK증권은 24일 한국금융주지에 대해 금리 하락과 맞물려 자기자본이익률(ROE)이 개선될 것이라며 목표주가를 9만1000원, 투자의견은 매수로 제시했다. 전날 종가 기준 주가는 7만3000원이었다.

설용진 SK증권 연구원은 "지난해 말부터 신규 부동산 프로젝트파이낸싱(PF) 딜이 재개되고 기업금융(IB) 중심으로 실적이 회복되는 등 최근 금리 하락 등과 맞물려 빠르게 ROE 가 개선될 것으로 전망한다"며 "향후 사업성 평가에 따른 추가적인 PF 충당금 적립, 해외 부동산 관련 추가 손실 발생 가능성등이 상존하고 있음을 감안해도 IB·트레이딩을 중심으로 견조한 실적을 기대해 볼 수있을 전망이다"라고 말했다.

이어 "다만 저축은행, 캐피탈 등 증권 외 자회사의 경우 증권과 달리 부동산 PF 부진 등 영향이 계속되는 모습이 나타나고 있으며 밸류업 프로그램에 있어서 도 구체적인 내용이 언급되지 않은 점 등은 다소 부담요인이라고 판단한다"며 "부동산 시장 등의 추가적인 개선, 경쟁사 대비 낮은 주주환원율을 정당화할 수 있는 ROE 레벨 등이 확인될 때 할인율이 본격적으로 해소될 것으로 예상한다"고 전망했다.

한국금융지주의 올해 지배주주 기준 순이익은 전년 동기 대비 40.6% 증가한 9939억 원으로 예상됐다. 해외 부동산 관련 대규모 감액 및 부동산 PF 적립에 따라 관련 부담이 완화된 가운데신규 PF 딜 회복 및 금리 하락에 따른 트레이딩 손익 개선을 바탕으로 전반적인 실적이 개선될 것이라는 설명이다.

![세계 야구 최강국 가리는 '프리미어12'…한국, 9년 만의 우승 가능할까 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2100678.jpg)

![‘뉴롯데’ 시즌2 키 잡는 신유열...혁신 속도 [3세 수혈, 달라진 뉴롯데]](https://img.etoday.co.kr/crop/140/88/1974471.jpg)

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![뉴욕 한복판에 긴 신라면 대기줄...“서울 가서 또 먹을래요”[가보니]](https://img.etoday.co.kr/crop/140/88/2100745.jpg)

![현대차·도요타도 공장 세우는 ‘인도’…14억 인구 신흥시장 ‘공략’ [모빌리티]](https://img.etoday.co.kr/crop/140/88/2100567.jpg)

![[특징주] 펩트론, 일라이 릴리와 협업 기대감 지속…8%대 강세](https://img.etoday.co.kr/crop/85/60/2101070.jpg)

![[오늘 신상]하나은행, 사망보험금 관리ㆍ지급하는 유언대용신탁 상품 출시](https://img.etoday.co.kr/crop/85/60/2094894.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![비트코인 사상 최고가 행진... 9만 달러선 코앞 [포토]](https://img.etoday.co.kr/crop/300/190/2101004.jpg)