그 근거로 비예상손실에 대한 손실흡수능력을 볼 수 있는 은행 평균 보통주자본비율이 12.5%에 달한다는 점을 들었다. 경기대응완충자본 2.5%를 최대로 가정한 최저규제비율 10.5%를 상회하고 있다. 예상손실에 대한 손실흡수능력도 충분하다는 점을 꼽았다. 그동안 은행들은 보수적인 충당금 정책으로 평균 부실채권커버리지비율(NPL Coverage ratio)이 2분기 221.0%로 역대 최대 수준을 기록하고 있다. 대손준비금 적립에도 누적된 미처분 이익잉여금의 절대적인 규모가 상당해 배당 가능 여력 감소는 제한적일 것으로 예상했다.

나 연구원은 “3월 경기 변동성 확대를 이유로 금융당국은 은행권에 대손준비금 추가 적립을 요구한 바 있다”면서 “당시 은행권은 대손준비금 8760억 원을 추가 적립했으나 4분기에 소급해 적립했다는 측면에서 이번 특별 대손준비금 적립도 배당 제한보다는 손실흡수능력 확충의 성격이 더 강하다”고 설명했다. 이어 “다만 하반기에도 가계보다는 기업 대출 성장이 지속할 것으로 보여 상대적으로 자본 여력이 부족한 은행의 경우 배당 성향 유지는 어려워 보인다”고 했다.

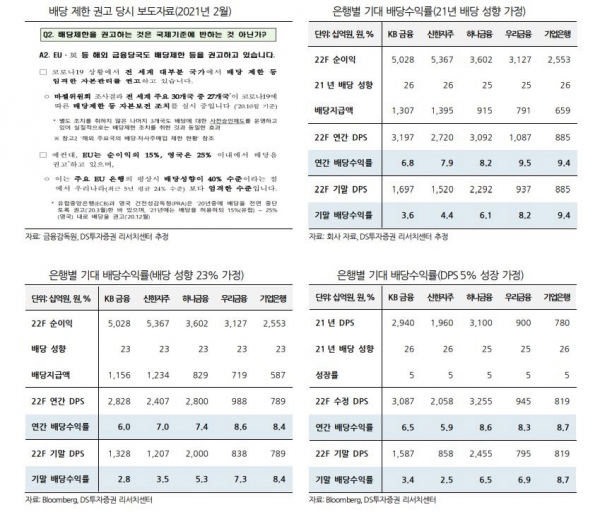

나 연구원은 “가장 보수적인 은행의 평균 배당 수익률은 연간 7.5%, 기말 5.5% 수준이다. 보수적인 가정에도 은행의 배당수익률이 탄탄한 이유는 최근 과도한 주가 하락과 올해 연간 큰 폭의 이익 개선 기대에 기인한다”면서 “연말 특별 대손준비금 적립에도 은행 업종의 배당주로서의 매력은 여전히 높은 편이다”고 말했다.

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[특징주] 삼성전자 '5만전자' 회복…2%대 강세](https://img.etoday.co.kr/crop/85/60/2102181.jpg)

![[오늘의 증시리포트] 삼양식품, 내년 증설 이후 돋보일 성장성](https://img.etoday.co.kr/crop/85/60/2102601.jpg)

![[오늘 신상] 카카오뱅크, '노브랜드버거와 미니 26일저금' 출시](https://img.etoday.co.kr/crop/85/60/2102593.jpg)

![[채권전략] 국내외 채권시장 모두 혼조세 마감…'레드스윕' 유의](https://img.etoday.co.kr/crop/85/60/2102591.jpg)

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/300/170/2102336.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)