국내 기업들이 ‘겹겹이 악재’에 놓였다. 금리 인상에 우크라이나 사태까지 겹치면서 증권가에서는 실적 전망치를 낮추고 있다. 여기에 변동성 확대를 우려한 금융회사들이 회사채 투자를 줄이면서 자금조달 걱정까지 얹혔다. 3월에도 국내 기업들의 시름은 더욱 깊어질 것으로 보인다.

인플레이션(물가상승)이 좀처럼 잡히지 않는 데다 러시아의 우크라이나 침공 상황이 이어지면서 증권가에서는 올해 상장사들의 실적 전망치를 낮췄다.

3일 금융정보업체 에프앤가이드에 따르면, 증권사 3곳 이상이 실적 전망치를 내놓은 상장사 221곳의 올해 영업이익 전망치는 228조3000억 원이다. 1개월 전 전망치(236조8000억 원)보다 3.6% 하향 조정됐다. 50개 업종 가운데 33개의 전망치가 1개월 전보다 떨어졌기 때문이다.

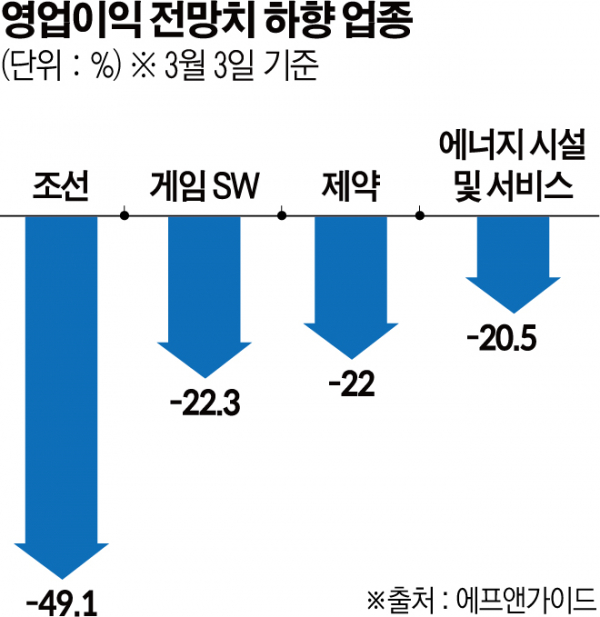

영업이익 전망치가 가장 큰 폭으로 줄어든 업종은 조선 업종이다. 1개월 전만 해도 4252억 원이었던 영업이익 전망치는 49.1% 폭락하며 2166억 원으로 줄어들었다. 이외에 게임 소프트웨어(-22.3%), 제약(-22.0%), 에너지 시설 및 서비스(-20.5%) 등의 업종의 영업이익 추정치가 20% 이상 떨어지며 하락 폭을 키웠다.

배경에는 원자재 가격 상승이 있다. 지난해 말부터 인플레이션, 공급망 우려 등 인한 원가 상승분이 이익 추정치에 반영되기 시작했다. 신한금융투자가 지난달 2월에 발표한 보고서에 따르면, 코스피 원가율은 2021년 89.4%에서 2022년 90.0%로 0.6%p 상승했다. 이에 영업이익률 개선이 예상되던 소프트웨어, IT하드웨어 업종에서도 영업이익 마진이 줄어드는 결과가 나왔다.

이정빈 신한금융투자 연구원은 “인플레이션으로 인한 원가 부담에 따라 코스피 4분기, 1분기, 2022년 전반적인 영업이익률 후퇴가 나타나고 있다”며 “인플레이션 우려가 정점을 통과하는 2022년 1분기 말 이후 코스피 영업이익률은 개선될 가능성이 크다”고 전망했다.

설상가상으로 국내 기업들의 자금조달에도 ‘빨간불’이 켜졌다. 좀 잡을 수 없는 시장 상황에 금융회사들이 회사채 투자를 꺼리는 현상이 벌어진 것이다.

금융투자협회에 따르면 신용등급 AA 회사채 신용스프레드(3년물 기준)는 지난 2일 기준 62.6bp(1bp=0.01%포인트)를 기록했다. 지난해 초 30~40bp를 오갔던 신용 스프레드가 지난해 말부터 확대되기 시작해 60bp를 넘어섰다.

신용스프레드는 회사채 금리에서 국고채 금리를 뺀 값으로, 회사채 투자심리를 가늠할 수 있는 지표로 통한다. 채권 금리는 가격과 반대로 움직이기 때문에 신용스프레드가 커졌다는 것은 국고채보다 회사채 가격이 내려갔다는 것을 의미한다. 결국, 신용 스프레드 확대는 기업들의 자금조달 환경이 위축됐음을 말한다.

러시아와 우크라이나 양국이 한국 경제에 직접적으로 미치는 영향은 크지 않을 수 있다. 하지만 이번 사태는 국제 원자재 가격 급등과 금리 변동성을 확대했다는 점에서 기업들에 미치는 부정적 영향이 커질 것으로 보인다.

김은기 삼성증권 수석연구위원은 “3월 회사채 발행이 크게 줄어들더라도 1분기 말 채권 관련 자금 유출과 지정학적 위험으로 회사채 수요 약세를 동반하면서 신용 스프레드 확대는 상당 기간 지속할 전망이다”라고 내다봤다.

여기에 오는 15~16일 연방공개시장위원회(FOMC)는 금리 인상과 함께 양적 긴축 발표를 앞두고 있다.

이에 IBK투자분석부는 “기업 이익 둔화와 유동성 축소는 한국 증시에 이중고로 작용할 전망이다”라며 “우크라이나, 러시아 전쟁 이슈가 신속하게 정리되더라도 시장 반등은 제한적일 것으로 본다”고 진단했다.

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[종합] 3대 생보사 순익 3조 넘겼다 "고수익 건강보험 판매 영향"](https://img.etoday.co.kr/crop/85/60/2102807.jpg)

![[종합] 코스피·코스닥 상승세 돌아서...삼성전자 8% 상승세 반등 이끌어](https://img.etoday.co.kr/crop/85/60/2101152.jpg)

![[종합] 삼성생명 "주식·금리 리스크에도 자본건전성 이상 無"](https://img.etoday.co.kr/crop/85/60/2076707.jpg)

![[특징주] 석유·화학株, 글로벌 경기 둔화 우려로 인한 유가 약세 전망에↓](https://img.etoday.co.kr/crop/85/60/2102698.jpg)

![[특징주] 에스와이스틸텍, 1055조 원 규모 우크라이나 재건 사업 기업 모집 소식에 강세](https://img.etoday.co.kr/crop/85/60/2102183.jpg)

![[정치대학] 이재명 '운명의 날'…시나리오별 정치권 파장](https://img.etoday.co.kr/crop/300/170/2102661.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)