불확실성 해소에 국내 증시 일단 숨 돌려…상승폭 축소 우려도

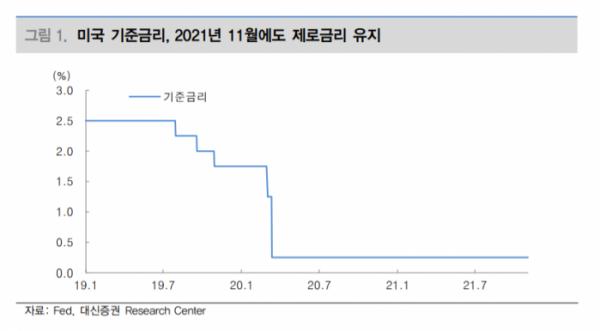

미국 중앙은행인 연방준비제도(Fed·연준)가 11월 말부터 자산매입 축소(테이퍼링)에 들어가기로 한 가운데 불확실성 해소로 미국 증시가 일제히 상승했다. 전날 3000선을 밑돌며 힘을 못 썼던 국내 코스피지수도 장 초반 반등에 성공하며, 일단은 한숨 돌린 분위기다.

3일(현지시간) 연준은 1200억 달러 규모의 자산 매입 프로그램을 단계적으로 축소하는 테이퍼링을 개시한다고 밝혔다. 연준은 일단 월간 순자산 매입을 국채 100억 달러, 주택저당증권(MBS) 50억 달러씩 줄이기로 했다. 이날 뉴욕증시 3대 지수(다우존스·S&P500·나스닥)는 사상 최고치를 경신했다.

국내 증시도 순조로운 출발을 보였다. 코스피는 4일 전 거래일 대비 0.85%(25.21포인트) 오른 3000.92로 장을 시작했다. 글로벌 경기 둔화와 테이퍼링 및 스태그플레이션 우려에 우왕좌왕하던 코스피지수는 오름세로 출발했으나 장 중 2990선 아래로 떨어졌다가 3000선을 오가며 횡보장을 이어갔다.

연준이 테이퍼링을 발표하면서 “금리 인상을 고려하고 있다는 직접적 신호는 아니다”라고 밝힌 것이 시장의 불안을 일부 덜어줬다. 시장은 그동안 자산매입이 줄고 예상보다 긴축 일정, 기준금리 인상이 빨라질 것을 우려했다. 김연진 유진투자증권 연구원은 “기준금리 인상은 아직”이라며 “자산매입 축소와 기준금리 인상은 별개로 고용시장 회복이 우선 기준이 될 것”이라고 강조했다. 전문가들은 연준의 금리 인상 시기를 2022년 말부터 2023년 초 사이로 예상하고 있다.

이번 테이퍼링이 통화정책 정상화의 첫걸음이지 유동성 흡수, 긴축은 아니라는 점을 명확히 한 것도 시장의 과도한 불안을 잠재운 요인으로 꼽힌다. 대신증권 이경민 연구원은 “11월 FOMC 이후 위험자산 강세가 뚜렷했던 이유는 그동안 테이퍼링 경계심리를 선반영했던 상황에서 안도할 수 있는 변수들이 많았기 때문”이라며 “유동성 공급은 지속하는 가운데 그 규모를 줄이는 것이라는 점을 이제는 투자자들도 인지하고 있다는 점이 과거와는 다른 부분이다”라고 분석했다.

다만, 코스피 상승폭이 축소되거나 미국과는 반대 흐름으로 갈 가능성도 거론된다. 국내 주식시장의 경우 과거를 돌아보면 2013년 5월 연준이 테이퍼링 가능성을 처음 언급한 뒤 글로벌 투자자들이 한국 시장에서 짐을 쌌고, 테이퍼링이 실행된 2014년에는 글로벌 증시가 조정장을 겪은 바 있다. 이번에도 비슷한 흐름을 나타낼 수 있다는 지적이 나온다.

관건은 글로벌 경기 흐름과 세계 경제가 받을 충격을 우리 경제가 얼마나 흡수할 수 있느냐다. 글로벌 공급망 차질과 원자잿값 상승이 맞물리면서 스태그플레이션 우려가 큰 상황에서 글로벌 경기 회복 부진, 미·중 갈등이 겹치면 우리나라 등 신흥국 경제가 어려워질 수 있다. 미국의 돈 줄 조이기로 외국인 자금이 빠져나가면서 국내 금융시장 불안이 커지고 실물 경기도 나빠질 수 있다는 우려다. 미국의 금리 상승, 환율도 변수다.

이억원 기획재정부 1차관은 이날 거시경제금융회의에서 연준의 테이퍼링 개시 발표와 관련 “국내 금융시장에 미치는 영향은 제한적”이라고 전망하면서도 “글로벌 인플레가 예상보다 장기화할 경우 글로벌 경기회복 속도와 미국 연준 등 각국의 통화정책을 둘러싼 불확실성이 커지며 금융시장의 불안을 유발할 우려가 있다”고 봤다.

이경민 연구원은 “코스피는 미국 증시의 사상 최고치 행진에도 불구하고 부진한 등락을 보이고 있다”며 “달러 강세와 더불어 제조업, 수출 의존도가 높고 IT, 특히 반도체 비중이 압도적으로 높다는 점과 반도체 업종을 중심으로 한 내년 실적 전망 하향 조정 등이 이유”라고 설명했다.

![부동산 PF 체질 개선 나선다…PF 자기자본비율 상향·사업성 평가 강화 [종합]](https://img.etoday.co.kr/crop/140/88/2101720.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![전기차 수준 더 높아졌다…상품성으로 캐즘 정면돌파 [2024 스마트EV]](https://img.etoday.co.kr/crop/140/88/2102282.jpg)

![낮은 금리로 보증금과 월세 대출, '청년전용 보증부월세대출' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2102283.jpg)

![[종합] ‘공직선거법 위반’ 김혜경 벌금 150만원…法 “공정성·투명성 해할 위험”](https://img.etoday.co.kr/crop/140/88/2102280.jpg)

![이혼에 안타까운 사망까지...올해도 연예계 뒤흔든 '11월 괴담' [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101314.jpg)

!["늦었다고 생각할 때가 제일 빠를 때죠" 83세 임태수 할머니의 수능 도전 [포토로그]](https://img.etoday.co.kr/crop/140/88/2101767.jpg)

![[종합] 교보생명, 3분기 누적 순익 1조 육박 "건강보험 판매 호조"](https://img.etoday.co.kr/crop/85/60/2039000.jpg)

![[급등락주 짚어보기] 미래에셋증권우, 그룹사 스페이스X 투자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2102410.jpg)

![[종합] 현대카드, 3분기 당기 순익 2401억…“연체율 업계 최저 수준”](https://img.etoday.co.kr/crop/85/60/2097711.jpg)

![[오늘의 주요공시] 이마트·GS건설·DI동일 등](https://img.etoday.co.kr/crop/85/60/2102401.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2102319.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)