다가온 금리 인상 신호, 은행주 담아볼까

은행은 금리상승의 대표적인 수혜주다. 과거 금리와 은행업 지수는 대체로 같은 방향성을 보인 바 있다. 금리가 상승하면 은행 이자 수익이 증가하면서 수익성이 좋아지기 때문이다. 이에 경기회복 기대감은 은행주 주가에 긍정적으로 작용한다. 향후 금리 인상 반영 시 은행업 지수 추가 상승이 기대되는 이유다.

한국은행의 ROE(자기자본비율), PBR(주가순자산비율) 추이를 살펴보면, 금융위기 이후 반등하면서 동행하는 모습을 보였다. 그러나 코로나19 사태 이후 은행 PBR은 0.45배로 여전히 낮은 수준이다. 올해 시중은행 ROE(9.2%) 살필 경우, 과거 17년 ROE, PBR 대비 주가 25.9~37.2% 상승 여력이 존재한다

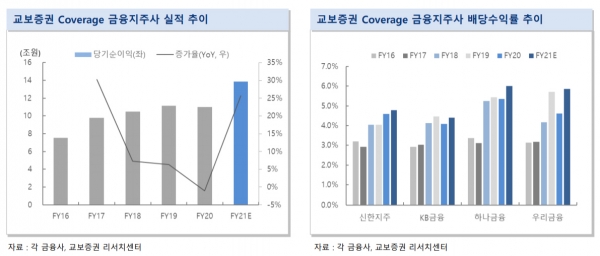

김지영 교보증권 연구원은 30일 “올해 은행 이익은 13조8000억 원으로 전년 대비 25.3%, ROE는 9.5% 늘어날 전망이다”라고 추정했다.

우선 △원화 대출금의 절대 금액 증가와 NIM(순이자마진) 상승에 따른 견조한이자수익 전망 △미리 쌓아둔 대손충당금으로 인한 대손비용 부담 크지 않을 것 △증권·보험 등 비이자이익도 증가할 것으로 내다봤다.

지난해 시중은행은 평균 9%대 성장률을 기록했다. 올해도 4~5%대 성장이 예상된다. 은행의 절대적 대출 규모는 꾸준히 증가하고 있다. 이는 규모의 경제 효과로 인한 견조한 이자수익 시현 기대로 이어진다. 하반기 기준금리 인상에 따른 시장금리 상승으로 NIM 상승도 기대할 수 있는 상황이다.

배당매력도 높아졌다. △국내 은행의 배당정책 변화(금융위원회의 자본관리 권고 종료)에 따라 향후 배당성향 상향 조정 가능성이 커졌고 △양호한 올해 실적 전망으로 안정적인 배당수익이 기대되기 때문이다. △은행의 배당수익률은 국고채(3년) 금리 및 정기예금 대비 여전히 매력적인 수준이다.

김 연구원은 “올해 은행은 원화대출금 절대 수준과 완만한 NIM 상승으로 인한 이자이익 증가 전망, 시장금리 상승 전망과 은행의 이익 달성이 가시화할 경우, 주가 상승 여력은 더 커질 전망이다”며 “최선호주로 KB금융, 하나금융지주를 제시한다”고 강조했다.

![[알림] 이투데이, '2024 CSR 영상공모전'... 27일까지 접수](https://img.etoday.co.kr/crop/140/88/2076324.jpg)

![‘어둠의 코시’ 프로야구 포스트시즌으로 향하는 매직넘버는? [해시태그]](https://img.etoday.co.kr/crop/140/88/2079369.jpg)

![고장 난 건 앞바퀴인데, 뒷바퀴만 수리했다 [실패한 인구정책]](https://img.etoday.co.kr/crop/140/88/2039868.jpg)

![Z세대의 말하기 문화, 사회적 유산일까 문제일까②[Z탐사대]](https://img.etoday.co.kr/crop/140/88/2079293.jpg)

![[단독] 車 탄소배출 늘어도 최대 포인트 받았다...허술한 서울시 ‘에코’](https://img.etoday.co.kr/crop/140/88/2079755.jpg)

!['숨고르기' 비트코인, 한 달 만에 6만4000달러 돌파하나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2080014.jpg)

![[특징주] 영풍, 고려아연 “대표 2인 구속 중 공개매수” 비판에 27% 급락](https://img.etoday.co.kr/crop/85/60/2079296.jpg)

![[찐코노미] 금리인하의 본질은 '이것'…경기침체로 보지 않는 이유](https://img.etoday.co.kr/crop/300/170/2079899.jpg)

![손경식 경총회장과 만난 김문수 고용부 장관 [포토]](https://img.etoday.co.kr/crop/300/190/2079998.jpg)