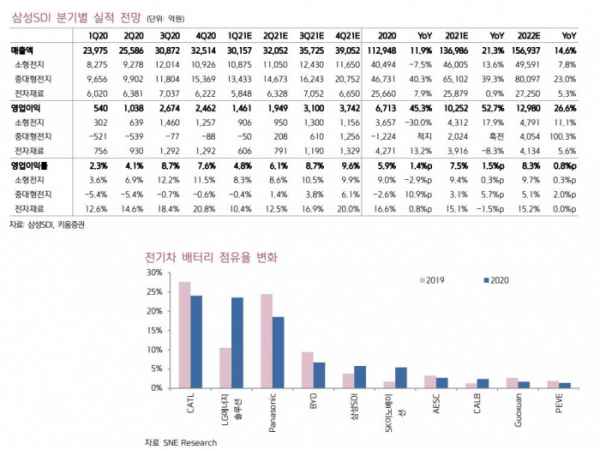

김지산 키움증권 리서치센터장은 “삼성SDI의 1분기 실적은 예상치를 충족하고, 2분기 중대형전지 흑자전환과 함께 하반기 가파르게 개선될 전망”이라고 말했다.

최근 폭스바겐이 ‘파워 데이(Power Day)’ 행사에서 2030년까지 240기가와트(GWh) 용량의 배터리 생산능력을 자체적으로 갖추겠다고 발표하면서 국내 2차전지 기업 주가에 악재로 작용했다. 다만, 김 센터장은 악재가 아니라고 판단했다.

김 센터장은 “노스볼트(Northvolt) 등 신규 협력사의 양산 기술이 검증되지 않았고, 후발 주자가 대규모 투자 금액과 영업손실을 감당하면서 에너지 밀도 등 품질 경쟁력과 원가 대응력을 확보하기는 어려울 것이라는 점에서 실제 달성 가능한 목표가 아니라 선언적 의미로 봐야한다”면서 “전기차 배터리 업계도 이미 상위 5~6개사 위주로 경쟁력 쏠림이 심화되면서 구조조정이 빨라지고 있다”고 설명했다.

이어 김 센터장은 “오히려 폭스바겐을 비롯한 유럽 OEM(주문자상표부착생산사)들의 각형 선호 경향을 확인한 점이 우호적”이라면서 “삼성SDI는 각형 전지에서 가장 앞선 기술력과 양산능력을 보유하고 있으며, 하반기에 NCA High-Ni 기술을 적용해 밀도를 20% 향상시키고 원가를 20% 낮춘 5세대 전지를 양산함으로써 2위권 업체들과 기술 격차를 벌릴 계획이다”고 덧붙였다.

올 1분기 영업이익 추정치도 기존 1232억 원에서 1461억 원으로 상향조정 했다. 전년 동기보다 171% 증가한 수준이다.

김 센터장은 “비수기 영향을 딛고 원형전지와 전자재료가 예상보다 호조를 보일 것”이라면서 “원형전지는 전동공구와 마이크로 모빌리티 수요가 우호적이고, 전자재료 중에서는 편광필름이 TV 수요 강세에 힘입어 판가와 수익성이 양호할 것”이라고 전망했다.

아울러 “올해 영업이익은 53% 증가한 1조 252억 원으로 추정한다”면서 “중대형전지가 흑자전환과 함께 실적 개선을 주도하고, 원형전지는 추가 증설을 통해 파워디바이스, 전기차, 코인셀 수요에 적극적으로 대응할 계획이다“고 판단했다.

![오늘부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![LG전자 ‘아웃도어 2종 세트’와 함께 떠난 가을 캠핑…스탠바이미고‧엑스붐고 [써보니]](https://img.etoday.co.kr/crop/140/88/2096472.jpg)

![[ENG/SUB]아일릿(ILLIT), 논란 딛고 다시 직진할 수 있을까? #하이브 [컬처콕 플러스]](https://i.ytimg.com/vi/fjMTnFpQRW4/mqdefault.jpg)

![[오늘의 주요공시] 에코프로, 3분기 영업손실 1087억…전년比 적자전환](https://img.etoday.co.kr/crop/85/60/2096708.jpg)

![[급등락주 짚어보기] 예스티, HPSP와 특허소송 패소에 하한가](https://img.etoday.co.kr/crop/85/60/2096631.jpg)

![[장외시황] 에스엠랩 6.0% 상승](https://img.etoday.co.kr/crop/85/60/2096595.jpg)

![[종합] 코스피, 2540대 마감…코스닥 2% 가까이 하락](https://img.etoday.co.kr/crop/85/60/2096593.jpg)

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/300/170/2095915.jpg)

![비트코인 4%대 하락... 7만달러선 붕괴 [포토]](https://img.etoday.co.kr/crop/300/190/2096694.jpg)