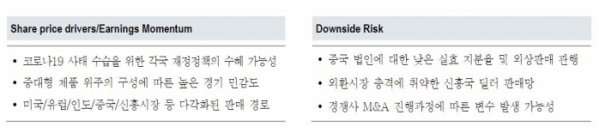

▲현대건설기계 투자 포인트와 리스크 (출처=NH투자증권)

현대건설기계의 모기업인 현대중공업지주가 두산인프라코어 인수를 추진 중이다. 이에 따라 NH투자증권은 7일 두산인프라코어와 인수합병(M&A) 가능성을 반영해 프리미엄 30%를 부여하고, 목표주가를 기존 2만4500원에서 4만1000원으로 상향 조정한다고 밝혔다.

최진명 NH투자증권 연구원은 “M&A업계가 바라보는 기업가치 확대 효과는 평균 34% 수준이라는 점에서 적정한 기준으로 판단한다”면서 “다만 인수 여부에 대한 불확실성 등이 주가의 변동성을 확대할 것으로 판단, 투자자의 지속적인 추이 확인이 필요하다”고 말했다.

해외 실적 개선도 기대감 중 하나다. 현대건설기계의 지난해 기준 지역별 매출 구성은 중국(25%), 한국(15%), 북미(15%), 유럽(12%), 인도(8%), 기타 신흥국 직수출(25%) 등이다. 한국과 중국, 인도에 생산설비를 보유하고 있다.

최 연구원은 “3분기 말을 기점으로 인도 법인의 턴어라운드(실적 회복) 가능성을 확인했고, 4분기 글로벌 경기지표의 회복을 통해 2021년 북미와 유럽 지역의 실적개선 가성이 높아졌다”고 설명했다.

다만 그는 “중국 판매실적은 현지 환경 특성상 매출채권이 과도하게 발생하는 경향이 있다”면서 “중국 시장에 대한 지나친 의존은 리스크 확대로 연결될 수 있다”고 덧붙였다.

![1인 가구 청년들을 위한 다양한 소통 프로그램 '건강한 밥상' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2096058.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2096164.jpg)

![“금투세, 폐지 대신 공제 늘리자”…野 ‘절충 법안’ 속속 발의 [관심法]](https://img.etoday.co.kr/crop/140/88/2096148.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

![[종합] 코스피·코스닥 외인·기관 '팔자'에 하락 출발](https://img.etoday.co.kr/crop/85/60/2096366.jpg)

![[특징주] SK하이닉스, HBM 경쟁심화 우려에 약세](https://img.etoday.co.kr/crop/85/60/2096073.jpg)

![[특징주] 에이럭스, 코스닥 상장 첫날 27%대 급락](https://img.etoday.co.kr/crop/85/60/2096354.jpg)

![[채권뷰] 한수원, 1481억 규모 회사채 거래](https://img.etoday.co.kr/crop/85/60/2096345.jpg)

![[채권뷰] KB금융, 4000억 규모 회사채 발행](https://img.etoday.co.kr/crop/85/60/2096338.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2096164.jpg)

![함용일 금감원 부원장, 고려아연 경영권 분쟁 등 자본시장 현안 관련 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2096151.jpg)