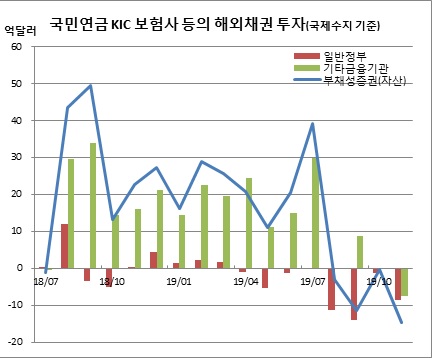

내국인의 해외채권투자가 글로벌 금융위기 이후 가장 큰 폭으로 줄었다. 미국 연준(Fed)이 기준금리를 세 차례나 인하하면서 가격과 반대로 움직이는 채권금리가 하락하자 국민연금과 한국투자공사(KIC), 보험사, 자산운용사 등을 중심으로 차익실현에 나섰기 때문이다.

8일 한국은행에 따르면 지난해 11월 내국인의 해외채권 투자를 의미하는 부채성증권 투자는 14억7560만 달러(1조7227억 원) 급감했다. 이는 작년 8월 이후 넉 달 연속 감소세이며, 2008년 11월 19억7890만 달러(2조7508억 원) 감소 이후 11년 만에 최대폭이다.

기관별로 보면 일반정부가 1년 이상 장기증권에서 8억6430만 달러(1조90억 원)를 매도했다. 일반정부는 작년 4월 이후 8개월 연속 매도세를 이어가고 있는 중이다. 특히 8월(11억3130만 달러)과 9월(13억9190만 달러)에는 각각 10억 달러 이상 매도를 기록한 바 있다.

기타금융기관은 7억4270만 달러(8671억 원)를 매도해 두 달 연속 매도세를 이어갔다. 종목별로는 1년물 이상 장기물에서 6억6810만 달러를, 1년물 미만 단기물에서 7460만 달러를 각각 매도했다. 특히 장기물에서는 2018년 7월(2억8930만 달러) 이후 1년 4개월 만에 매도세로 돌아섰다.

이는 미 연준이 7월과 9월에 이어 10월에도 기준금리를 인하하면서 차익실현에 나선 때문으로 풀이된다. 특히, 연준이 보험성 인하를 강조하는 상황에서 과거 이 같은 인하 시 최대 3회 인하가 마지막 금리인하였다는 점을 고려하면 차익실현의 마지막 기회로 봤을 가능성이 높다.

한은 관계자도 “연준이 7월과 9월, 10월 금리인하를 단행했다. 시장금리가 하락하면서 기존 투자했던 해외채권투자에서 차익실현성 매도에 나선 때문”이라고 설명했다. 그는 이어 “일반정부는 대부분 국민연금과 KIC”라고 덧붙였다.

앞서 지난해 11월 말 발표한 작년 3분기(7~9월) 말 국제투자대조표에서도 일반정부 채권투자자금은 전 분기 말보다 24억8640만 달러 급감한 122억7620만 달러(14조7000억 원)를 기록했었다.

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[종합] 삼성생명 "주식·금리 리스크에도 자본건전성 이상 無"](https://img.etoday.co.kr/crop/85/60/2076707.jpg)

![[특징주] 석유·화학株, 글로벌 경기 둔화 우려로 인한 유가 약세 전망에↓](https://img.etoday.co.kr/crop/85/60/2102698.jpg)

![[특징주] 에스와이스틸텍, 1055조 원 규모 우크라이나 재건 사업 기업 모집 소식에 강세](https://img.etoday.co.kr/crop/85/60/2102183.jpg)

![[특징주] 국내 희토류 관련주, 미-중 반도체 패권 기술 경쟁에 급등](https://img.etoday.co.kr/crop/85/60/2102630.jpg)

![[정치대학] 이재명 '운명의 날'…시나리오별 정치권 파장](https://img.etoday.co.kr/crop/300/170/2102661.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)