대신증권은 22일 최근 시장금리 상승이 과도하다며, 단기 변동성 확대에 주의하라고 밝혔다.

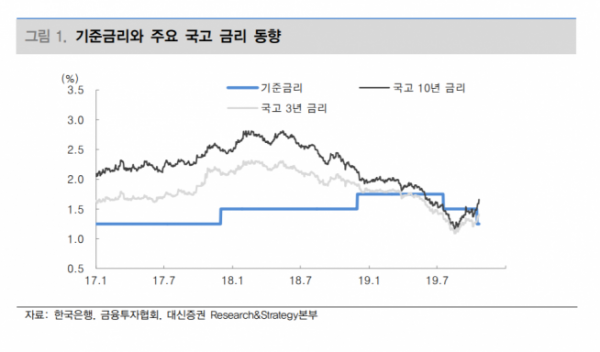

공동락 대신증권 연구원은 “10월 금통위에서 기준금리가 25bp 인하됐지만 오히려 시중금리는 가파른 상승세를 나타내고 있다”며 “향후 기준금리 추가 인하 여부에 대한 엇갈린 기대와 포지션 쏠림에 대한 되돌림 등이 중첩돼 지표물인 국채 10년 금리가 6월 초 수준인 1.660%(21일 기준)으로 복귀했다”고 말했다.

공 연구원은 최근 가파른 시장금리 상승의 직접적인 트리거로 10월 기준금리 인하 이후 사실상 통화정책과 관련한 공백이 최소 3개월 이상 발생했다는 점을 꼽았다. 또 올해 채권시장이 적어도 9월초까지 조정 다운 조정을 거치지 않고 이어진 강세 흐름에 따른 피로감이 최근 금리 동향에도 상당한 영향을 주고 있다고 분석했다.

그는 “채권시장은 연간으로 꾸준히 강세 흐름을 나타내더라도 중간에 금리의 변동성이 분출되는 국면이 나타나곤 했는데, 올해는 연초부터 미국 기준금리 동결과 인하 기대, 장단기금리 역전에 따른 침체 우려 등으로 조정을 거치지 않고 일방적인 금리 하락이 이어졌다”며 “이에 상대적으로 통화정책과 수급 공백이 맞물린 현 시점에서 금리 반등이 나타난 것”이라고 설명했다.

공 연구원은 “가파른 금리 상승으로 기준금리와 시장금리 간의 적정 스프레드에 대한 평가가 다시 중요해졌다”며 “지난해 11월 한국은행이 기준금리를 1.50%에서 1.75%로 25bp 인상했던 시점 직전에 형성됐던 기준금리 대비 국고 10년 금리 간의 스프레드 수준인 35bp 내외(30~40bp) 수준이 향후 추가 금리 인하 여부와 관련해 논란이 상존하는 현 상황에서 적정 스프레드 영역”이라고 평가했다.

공 연구원은 “1.65%를 상회한 현재의 국고 10년 금리는 적정 스프레드를 넘어서는 다소 과도한 금리 상승 영역에 진입한 것”이라며 “단기간에 걸쳐 금리가 속등했고, 손절 물량 출회 등에 따른 부담이 상존하고 있는 만큼 월말 FOMC 이벤트까지는 추가적인 변동성 확대 국면에 대비해야 한다”고 말했다.

![한미일 정상 "北, 러 파병 강력 규탄" 공동성명…'3국 협력사무국' 출범 [종합]](https://img.etoday.co.kr/crop/140/88/2102991.jpg)

!['바람의나라 클래식', 원작 재현만으로 장기 흥행 가능할까 [딥인더게임]](https://img.etoday.co.kr/crop/140/88/2102375.jpg)

![하루 시작부터 끝까지…변우석과 함께 보내는 하루! [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2102822.jpg)

![달콤한 밤 크림에 촉촉함까지…화제의 ‘밤 티라미수’ [맛보니]](https://img.etoday.co.kr/crop/140/88/2102787.jpg)

!['먹을 복' 넘치는 따뜻한 가을, '순창 떡볶이 페스타' 外[주말N축제]](https://img.etoday.co.kr/crop/140/88/2102791.jpg)

![[해보니] 화려한 액션ㆍ생생한 그래픽…펄어비스 ‘붉은사막’ 인기 활활](https://img.etoday.co.kr/crop/140/88/2102858.jpg)

![[ENG/SUB]'뉴 클래식' 내세운 베몬(BABYMONSTER), YG 선배 걸그룹들과 무엇이 달랐나?#drip #clikclak [컬처콕 플러스]](https://i.ytimg.com/vi/bq-OCu_Uy8E/mqdefault.jpg)

![[투자전략] 미국 주식 대박 나자 너도나도 ‘양도세 폭탄’…절세 꿀팁은](https://img.etoday.co.kr/crop/85/60/2103011.jpg)

![[베스트&워스트] 지엔씨에너지, 사상 최대 분기 실적에 49%↑](https://img.etoday.co.kr/crop/85/60/2102975.jpg)

![[베스트&워스트] TYM, 방한한 우크라 국회의원단과 회동…재건 기대감↑](https://img.etoday.co.kr/crop/85/60/2102972.jpg)

![[주간증시전망] 코스피 2400·코스닥 700·삼성전자 깨진 주…다음 주 2350 하단](https://img.etoday.co.kr/crop/85/60/2102872.jpg)

![[오늘의 주요공시] 휴니드·문배철강·NI스틸 등](https://img.etoday.co.kr/crop/85/60/2102401.jpg)

![[장외시황] 에스엠랩, -15.79% 하락](https://img.etoday.co.kr/crop/85/60/2102843.jpg)

!['바람의나라 클래식', 원작 재현만으로 장기 흥행 가능할까 [딥인더게임]](https://img.etoday.co.kr/crop/300/170/2102375.jpg)

![내년부터 배달앱 중개 수수료 2.0~7.8%로 '차등화' [포토]](https://img.etoday.co.kr/crop/300/190/2102947.jpg)