미국과 중국의 대립으로 경제 불확실성이 커진 가운데 조금이라도 수익률을 확보하고자 투자자들이 앞 다퉈 오스트리아와 멕시코 등의 100년 만기 국채를 매입하고 있다고 16일(현지시간) 일본 니혼게이자이신문이 소개했다.

심지어 디폴트(채무불이행) 우려에 아르헨티나 100년 만기 국채 가격이 폭락했지만 투자자들이 위험을 도외시하는 형국이다. 이에 버블 우려도 고조되고 있다.

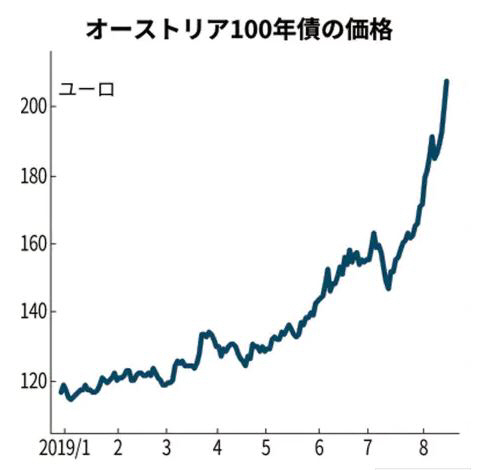

올 들어 주식 등 위험자산이 일제히 수익성이 떨어진 가운데 연초 대비 가격이 80% 폭등한 자산이 있다. 바로 2117년에 만기가 돌아오는 오스트리아 유로화 표시 100년 만기 국채다. ‘AA+’ 신용등급으로 일본 국채보다 3단계 높은 등급에서 유일하게 수익률이 플러스인 채권이어서 유럽은 물론 일본을 포함한 전 세계 투자자로부터 인기를 모으고 있다.

채권 가격은 금리와 반대로 움직이기 때문에 해당 국채가 발행한 2017년 2.1%였던 금리는 올해 6월 추가 발행 당시에는 1.2%대까지 하락했다. 유통시장에서는 더욱 떨어져 15일 시점에서는 0.6%대를 나타냈다. 초장기 국채 금리로는 믿을 수 없을 만큼 낮다고 업계 관계자들은 평가했다.

오스트리아와 같은 선진국만이 아니라 ‘BBB+’ 신용등급의 멕시코 100년 만기 국채도 올 들어 가격이 20% 뛰었다. ‘BB-’로 투자적격등급에도 들지 못하는 브라질의 40년 만기 국채 가격도 상승폭이 30%에 달해 지난해 5~6%대였던 금리가 현재 3%대로 떨어졌다.

아프리카 케냐와 가나 등 개발도상국 초장기채는 이달 가격이 떨어지기는 했지만 하락폭은 제한적이었다.

세계 중앙은행들의 기준금리 인하 경쟁이 치열해지면서 마이너스 금리 채권이 범람하고 있다. 현재 금리가 마이너스인 채권 규모는 전 세계적으로 16조 달러(약 1경9382조 원)를 넘어섰다. 이는 이달 들어 2주 만에 무려 3조 달러가 늘어난 것이다. 지난해 말에 비해서는 두 배 급증했다. 채권시장에 자금이 넘치면서 수익률을 추구하는 투자자들이 리스크를 감수하더라도 초장기채를 살 수밖에 없게 된 것이다.

이런 초장기채는 미래 인출에 대비해 자산을 운용하는 생명보험회사 등의 수요가 있다. 그러나 다른 투자자들은 잔존기간이 긴 채권일수록 금리 움직임에 따라 가격이 크게 요동치기 쉬운 위험을 감수해야 한다. 발행 주체에 따른 신용위험도 있다.

이렇게 투자자들이 초장기로 신용 리스크를 안게 되는 구도가 강해지면 생각지도 못한 상처를 입을 수 있다고 신문은 경고했다. 미국 프랭클린템플턴은 자사 유명 펀드 포트폴리오의 약 10%가 아르헨티나 채권이어서 최근 현지 금융시장 혼란에 하루 총 18억 달러의 손실이 일어나기도 했다. 경기침체에 가속도가 붙으면 아르헨티나와 같은 사례가 또 나올 수 있다.

한편 선진국 장기채라도 100년 앞을 내다보는 것은 어렵다. 예를 들어 100년 전 오스트리아는 제1차 세계대전 후 오스트리아-헝가리 제국이 붕괴했다.

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[오늘의 뉴욕증시 무버] 테슬라, 전기차 세액공제 폐지설에 급락...시총 1조달러 붕괴](https://img.etoday.co.kr/crop/85/60/2102533.jpg)

![[종합] 미국 ‘환율관찰국’에 한국 재지정…긍정ㆍ부정 모두 지녀](https://img.etoday.co.kr/crop/85/60/2102529.jpg)

![[상보] 미국, 한국 환율관찰대상국 재지정](https://img.etoday.co.kr/crop/85/60/2102516.jpg)

![[정치대학] 이재명 '운명의 날'…시나리오별 정치권 파장](https://img.etoday.co.kr/crop/300/170/2102661.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)