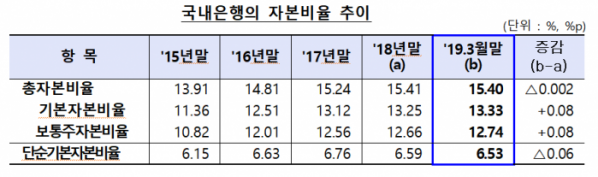

3일 금융감독원은 3월말 국내은행의 BIS기준 총자본비율, 기본자본비율, 보통주자본비율 및 단순기본자본비율이 각각 15.40%, 13.33%, 12.74% 및 6.53% 수준이라고 밝혔다.

지난해 말 대비 기본자본비율 및 보통주자본비율은 소폭(0.08%p) 상승하고 총자본비율은 유사한 수준을 유지했다. 1분기중 위험가중자산증가율(1.8%)은 자본증가율(총자본 기준, 1.7%)을 소폭 상회했다. 단순자기자본비율의 경우 총위험노출액 증가율(3.3%)이 기본자본 증가율(2.4%)을 상회하면서 전년말 대비 소폭 하락(0.06%p)했다.

3월말 기준 은행지주회사의 BIS기준 총자본비율, 기본자본비율, 보통주자본비율 및 단순기본자본비율은 각각 13.56%, 12.21%, 11.49% 및 5.65% 수준이다. 올해 초 우리금융지주의 신규 편입에 따라 자본비율 하락폭이 크게 나타났다.

우리금융지주 제외 기준으로 봤을 때 1분기중 위험가중자산 증가율(2.3%)이 자본증가율(총자본, 1.1%)을 상회했다. 단순자기자본비율의 경우 총위험노출액 증가율(3.4%)이 기본자본 증가율(1.8%)을 상회하면서 전년말 대비 하락했다.

금감원은 3월말 국내은행․은행지주의 총자본비율은 각각 15.40% 및 13.56%(우리지주 제외시 14.10%)로 바젤Ⅲ 규제비율(10.5%, D-SIB은 11.5%)을 큰 폭 상회하는 등 안정적인 손실흡수능력을 유지하고 있는 것으로 평가했다.

금감원 관계자는 "대부분의 은행이 규제비율을 4~5%p 초과하고 있어 예상치 못한 손실 발생시에도 상당 수준 감내할 여력을 보유하고 있다"며 "신설 지주회사 및 자본비율이 상대적으로 낮은 은행 및 은행지주회사 등에 대해 자본적정성 관리를 강화토록 하겠다"고 밝혔다.

![세계 야구 최강국 가리는 '프리미어12'…한국, 9년 만의 우승 가능할까 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2100678.jpg)

![‘뉴롯데’ 시즌2 키 잡는 신유열...혁신 속도 [3세 수혈, 달라진 뉴롯데]](https://img.etoday.co.kr/crop/140/88/1974471.jpg)

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![뉴욕 한복판에 긴 신라면 대기줄...“서울 가서 또 먹을래요”[가보니]](https://img.etoday.co.kr/crop/140/88/2100745.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![[종합] 코스피, 외인·기관 ‘팔자’에 약세…코스닥 720선도 붕괴](https://img.etoday.co.kr/crop/85/60/2100876.jpg)

![[특징주] 노머스, 코스닥 입성 첫날 30% 넘게 급락…얼어붙은 IPO 시장](https://img.etoday.co.kr/crop/85/60/2100533.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)