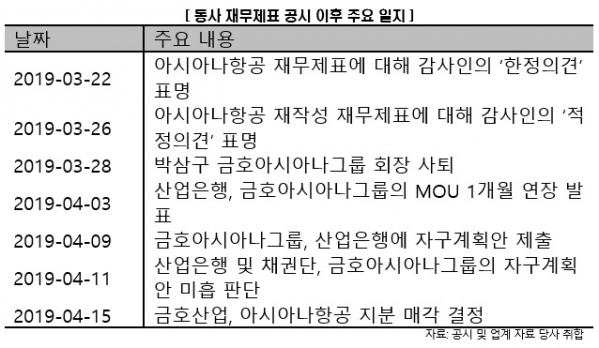

한국신용평가는 16일 아시아나항공 매각 결정이 채권단과의 재무구조 개선 약정(MOU) 체결을 가속화할 것으로 전망했다. 하향검토(Watchlist) 등록 상태는 유지했다.

금호산업은 전날 아시아나항공 보유 지분(6868만8063주, 33.47%)의 매각을 결정한 바 있다.

한신평은 “금호산업의 동사 지분 매각 결정에 따라 채권단과의 MOU 체결이 가속화될 것으로 보인다”며 “MOU 체결과 함께 동사에 대규모 자금지원이 이뤄질 경우 동사는 단기 자금소요에 대한 대응력을 강화하는 한편, 유동성 위험 축소, 대주주 변경 가능성 등에 따른 시장신뢰 회복 시 자본시장 접근성도 개선될 수 있을 것”이라고 내다봤다.

또 “유동성 리스크 해소를 전제로, 향후 동사 신용도는 본원적인 사업경쟁력과 수익/이익창출력, 재무안정성의 영향을 받을 전망”이라며 “여기에 대주주 변경 시 신규 대주주의 신용도 및 사업포트폴리오 등을 감안한 계열의 유사시 지원가능성에 대한 판단도 필요하다”고 설명했다.

이어 “신규 대주주의 제3자 배정 유상증자 등을 통해 큰 폭의 재무구조 개선이 이뤄진다면 신용도에 긍정적으로 작용할 수 있다”면서 “이러한 상황이 전개된다면 신용등급의 방향성이 현재와 달라질 수도 있을 것”이라고 부연했다.

한신평은 현재 채권단과의 MOU 체결 전으로 채권단의 유동성 지원수준과, 그에 따른 동사 유동성 위기 감소 및 자본시장 접근성 개선 폭 등에 대해 여전히 불확실성이 내재하고 있다며 하향검토 등록 상태를 유지했다.

금호아시아나그룹의 수정자구안에 대한 산업은행 등 채권단의 승인 여부, 최종 확정 체결되는 MOU의 구체적인 내용을 중심으로 주요인들을 점검하여 신용도에 반영할 계획이다. 동사 지분 매각 진행 절차 및 성사 여부, 매각 시 신규 대주주에 의한 유사시 지원 수혜 가능성, 추가 유상증자 여부와 규모 등도 모니터링할 예정이다.

![[알림] 이투데이, '2024 CSR 영상공모전'... 27일까지 접수](https://img.etoday.co.kr/crop/140/88/2076324.jpg)

![이임생은 울고, 홍명보는 정색…축구협회의 엉망진창(?) 민낯 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2081388.jpg)

![드로그바·피구 vs 퍼디난드·비디치, '창과 방패'가 대결하면 누가 이길까요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2081354.jpg)

![혁신기업, 출발부터 규제 '핸디캡'...법·제도·정치 '첩첩산중' [규제 버퍼링에 울상짓는 혁신기업①]](https://img.etoday.co.kr/crop/140/88/2079549.jpg)

![“좀비 등장에 도파민 폭발” 넷플릭스 세트장 방불…에버랜드는 지금 ‘블러드시티’[가보니]](https://img.etoday.co.kr/crop/140/88/2080974.jpg)

![2차전지 미국에서 터지는 뜻밖의 호재들, 캐즘 뚫는 K배터리의 미래 ㅣ 윤석천 경제평론가 [찐코노미]](https://i.ytimg.com/vi/goGnzNyvLuY/mqdefault.jpg)

![[오늘의 주요공시] 영풍·효성화학·이아이디·한화오션 등](https://img.etoday.co.kr/crop/85/60/2079838.jpg)

![[장외시황] 셀비온, 3일 연속 상승](https://img.etoday.co.kr/crop/85/60/2081427.jpg)

![[급등락주 짚어보기] 형지엘리트, 중국 매출 성장 기대감에 이틀째 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2081404.jpg)

![이임생은 울고, 홍명보는 정색…축구협회의 엉망진창(?) 민낯 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2081388.jpg)

![어도어, 민희진에 '사내이사 유지·대표는 불가' 절충안 제시 [포토]](https://img.etoday.co.kr/crop/300/190/2081439.jpg)