#직장인 김모(29) 씨가 처음 빚의 굴레에 빠진 건 학자금 대출이었다. 아버지의 사업 실패 등 어려운 환경 속에서 생활비를 마련하기 위해 식당 아르바이트 등 안 해본 일이 없었다. 그런 김 씨에게 대부업체 광고는 동아줄처럼 느껴졌다. “전화 한 통이면 대출 가능.” 그렇게 김 씨는 대부업체에 발을 들였고, 이른바 ‘돌려막기’ 늪에 빠졌다. 고금리를 버티기 어려웠던 김 씨는 다른 대부업체에서 추가로 돈을 빌렸다. 썩은 동아줄이라는 사실을 깨닫는 데는 그리 오래 걸리지 않았다. 채무불이행자(옛 신용불량자)가 된 그는 2월 법원에 개인회생 절차를 신청했다.

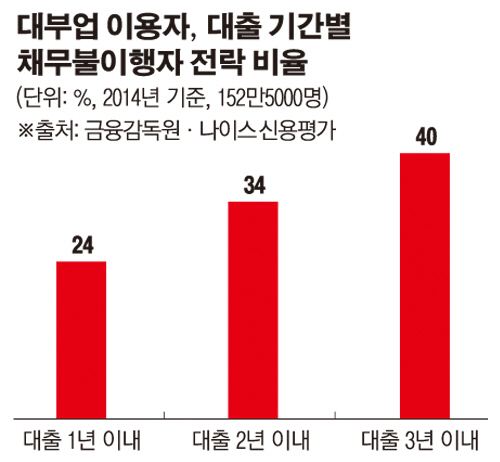

대부업체에서 대출받은 사람 10명 중 2명은 1년 안에 채무불이행자로 전락하는 것으로 나타났다. 3년 안에는 10명 중 4명으로, 거의 절반 가까이가 신용을 회복하지 못했다. 취약차주를 위한 정책서민금융을 확대하고, 급전을 빌려주기보다 근본적인 채무조정이 필요하다는 지적이 나온다. 대출이 3개월 이상 연체되면 채무불이행자로 신용정보원에 등록되고 신용등급도 7등급 이하로 하락된다.▶관련기사 4면

2일 금융권에 따르면 금융감독원이 최근 나이스신용평가와 2014년 기준 대부업 대출을 받은 사람 152만5000명을 대상으로 중도탈락률을 조사한 결과 1년 안에 채무불이행자가 될 가능성은 24%에 달했다. 2년 안에는 34%, 3년 안에는 40%로 늘어났다. 3년 만에 사실상 절반가량이 채무불이행자가 되는 셈이다. 은행 개인 신용대출 부실률이 0.3~0.5% 수준인 것과 비교하면 수십 배 차이가 발생했다. 금감원이 대부업 이용자의 중도탈락률을 조사한 것은 처음이다.

대부업은 주로 신용등급 7~10등급 이하인 저신용자들이 이용한다. 보통 제1금융권인 은행에서 돈을 빌린 뒤 연체로 신용등급이 떨어져 대출이 막히면 제2금융권과 대부업을 찾는다. 은행과 저축은행, 카드사 등 여러 금융기관에서 돈을 빌린 다중채무자들이 대부분이다. 금감원이 거시건전성 스트레스 테스트 모형 분석 결과 다른 금융기관 대출 없이 대부업만 이용할 확률은 6.8%에 불과했다.

대부업은 정책서민금융 사각지대에 놓인 금융소외자들에게 돈을 빌려줘 불법 사금융으로 빠지지 않게 하는 긍정적 역할을 한다. 그러나 근본적인 대책 없이 죽어가는 사람에게 인공호흡기를 대 급한 불만 꺼주고 있다는 비판도 제기된다. 채무조정 없이 빚 갚을 능력이 없는 사람에게 돈을 빌려주는 것은 ‘제 배불리기’라는 것이다.

금감원 관계자는 “대부업은 명과 암이 분명히 존재한다”며 “금융소외자에게 돈을 빌려주는 것은 긍정적이지만 한계치에 있는 사람을 끝까지 살아 숨 쉬게 하는 것이 바람직한지 고려해야 한다”고 지적했다.

!["자기자본비율 20%로 올려…금융사도 장기임대주택사업 참여" [부동산PF 개선안]](https://img.etoday.co.kr/crop/140/88/2101855.jpg)

![[2025 수능] 국어 영역 정답(홀수·짝수형)](https://img.etoday.co.kr/crop/140/88/2102062.jpg)

![[종합] 수능 출제위원장 “킬러문항 배제…N수생 비율 등 난이도에 고려”](https://img.etoday.co.kr/crop/140/88/2101958.jpg)

![9만3000달러 찍은 비트코인, '상승의 11월' 안 끝났다 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2101995.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[특징주] 제일일렉트릭, 美 테슬라 협력사 이튼과 협력에 강세...AFCI PCB 어셈블리 독점 공급 기대감](https://img.etoday.co.kr/crop/85/60/2101550.jpg)

![[종합] 삼성화재 "금융당국 가이드라인 영향 크지 않아"](https://img.etoday.co.kr/crop/85/60/2101333.jpg)

![[오늘 신상] 광주은행, 의료전문직 자영업자 신용대출 ‘메디컬파트너론’ 출시](https://img.etoday.co.kr/crop/85/60/2102031.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

!["늦었다고 생각할 때가 제일 빠를 때죠" 83세 임태수 할머니의 수능 도전 [포토로그]](https://img.etoday.co.kr/crop/300/190/2101767.jpg)