국내 조선업계 라이벌 기업인 삼성중공업(노인식 사장)과 대우조선해양(남상태 사장)은 재무현황과 실적, 주가 등 여러 부문에서 닮은 꼴이다.

두 회사는 금융위기 당시 선박수주가 급감했지만 조선산업 호황기에 계약한 선수주 물량 덕분에 매년 견조한 실적을 올렸다. 2010년 하반기부터 조선시장이 살아나면서 글로벌 금융위기 이후 악화된 재무건전성이 개선될지 관심이다.

다만 금융위기 당시 급감한 수주 물량과 덤핑 계약, 제조원가 상승 등이 올해 이후 본격 반영될 것으로 전망되면서 수익성 악화에 대한 우려도 나오고 있다.

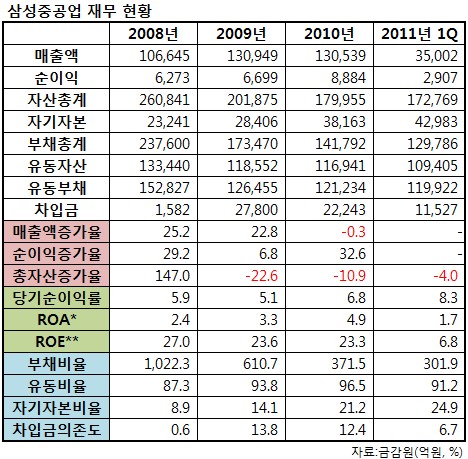

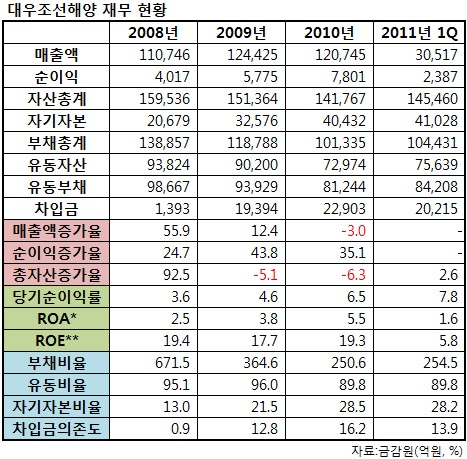

금융감독원 전자공시에 따르면 2008년말 1393억원에 불과했던 대우조선해양의 차입금은 2009년말 1조9394억원으로 불어났고 2010년에는 2조2903억원에 달했다. 삼성중공업 역시 2008년 1582억원이던 차입금이 1년 뒤에 2조7800억원으로 증가했고 2010년에는 다소 줄어든 2조2243억원을 기록했다.

이로 인해 두 회사의 차입금 의존도 역시 증가했다. 2008년도 삼성중공업과 대우조선해향의 차입금 의존도는 각각 0.6%, 0.9%로 사실상 무차입 경영을 했으나 2009년에는 13.8%, 12.8%로 크게 증가했다. 글로벌 금융위기로 신규 선박수주가 급감한 게 재무구조 악화의 결정적인 원인이었다. 또한 선주들의 자금 사정 악화로 선박 인도대금이 제때 회수되지 않으면서 매출채권이 증가한 것도 차입금 증가를 초래했다.

조선시장의 침체로 유동성자산이 감소하면서 두 회사는 자본시장에서 운영 자금을 확보했다. 두 회사는 자금조달 형태에서 다소 차이가 났다.

삼성중공업의 경우 단기차입금 비중이 높은 반면 대우조선해양은 사채와 장·단기 차입금 비율이 비슷했다. 삼성중공업은 2009년에 연 이자율 6.05%로 7000억원(2012년 3월 만기) 규모의 회사채를 발행했다. 같은해 금융권에서 조달한 단기차입금 규모는 1조5056억원으로 회사채의 두배를 넘는다.

삼성중공업은 하나은행외 4개 은행과 수출입은행, 우리은행, 건설공제조합 등에서 단기차입금을 조달했다. 장기차입금 규모도 크게 늘어 2008년 96억원에 불과했으나 2009년 4595억원으로 급증했다. 삼성중공업은 1분기말 현재 회사채를 전액 상환했으며 단기차입금도 1조원 미만으로 줄였다.

대우조선해양은 2009년에 연 이자율 6.39%로 5000억원(2012년 4월 만기) 규모의 회사채를 발행한데 이어 2010년에는 2013년 4월 만기인 1억5000만달러(당시 원화환산 1708억원) 규모의 외화 회사채로 자금을 조달했다. 또한 2009년에 외환은행, SC제일은행, 수출입은행, 농협 등에서 9964억원의 단기차입금도 조달했으며 장기차입금 역시 늘어 2008년 1392억원에서 2009년 4429억원으로 증가했다.

한편 두 회사의 부채비율에도 조선업황 변화의 비밀이 숨겨져 있다.

삼성중공업과 대우조선해양은 대기업으로서는 보기 드물게 1000%대와 600%대의 부채비율을 기록한 적이 있다. 조선업이 호황기였던 2007~2008년의 일이다. 조선사들은 호황일수록 부채비율이 증가하는 특성을 지닌다. 이는 부채로 잡히는 선수금을 계약과 동시에 받는 조선업의 회계관리 특성 때문이다. 또한 외환위험을 피하기 위해 실시하는 대규모 선물환헤지도 부채로 잡힌다.

삼성중공업의 부채비율은 2007년말 483.5%에서 2008년말 1022.3%로 급등한 후 글로벌 금융위기가 터진 이듬해 610.7%로 떨어진 것은 그만큼 장사가 잘 안됐다는 방증이다. 대우조선해양도 2007년 부채비율이 368.2%에서 2008년 671.5%로 오른 뒤에 금융위기로 수주가 크게 줄면서 2009년 364.6%로 낮아졌다.

금융위기 이후 조선 시장의 침체에도 불구하고 두 회사는 조선업 호황기에 계약한 선수주 물량을 바탕으로 견조한 실적을 유지하고 있다.

삼성중공업은 2007년 8조원에 머물렀던 매출액이 2008년 10조원을 돌파했으며 2009년에는 13조원대까지 성장했다. 2010년에도 13조원대 매출액을 달성했으나 전년대비 0.3% 감소했다. 같은 기간 영업이익은 2007년 4000억원대에서 2008년 7553억원, 2009년 7936억원, 2010년 9972억원으로 성장일로에 있다. 순이익의 경우 2010년 8884억원을 기록하면서 3년새 두배 가량 늘었다. 올해 1분기 실적은 매출액이 3조5002억원으로 전년동기대비 5.3% 늘었고 영업이익은 3787억원, 순이익은 2907억원으로 각각 17.0%, 23.2%씩 증가했다.

대우조선해양의 매출액은 2007년 7조1048억원에서 2008년 11조746억원으로 전년대비 55.9% 급증했다. 금융위기가 본격화된 2009년에는 12조4425억원으로 12.4% 증가했으나 2010년 들어 12조745억원으로 3.0% 감소했다. 같은 기간 영업이익은 2007년 3000억원대에서 2010년 1조원대로 껑충 뛰었다.

2009년에는 6800억원대로 급감했지만 지난해 1조원대 영업이익을 회복했다. 순이익의 경우 원가 절감 및 영업외비용의 감소로 2008년 4017억원에서 2009년 5775억원, 2010년 7801억원으로 꾸준히 상승했다. 올 1분기 실적의 경우 매출액이 3조517억원으로 전년동기대비 12.8% 늘었고 영업이익도 4205억원으로 79.0% 증가했다. 순이익은 2387억원으로 107.9% 늘었다.

한편 지난해 하반기 이후 두 회사의 신규 수주가 살아나고 있음에도 불구하고 금융위기 이후 2009년 선박 수주가 급감했던 영향이 올해 본격 반영될 것으로 전망되면서 수익성 하락 우려도 대두되고 있다.

한국신용평가는 최근 현대중공업과 삼성중공업, 대우조선해양, STX조선해양 등 대형 4사에 현대미포조선과 한진중공업, 현대삼호중공업 등을 포함한 7개 조선사의 평균 영업이익률이 올해 12.6%에서 △2012년 7.6% △2013년 0.6%로 급락할 것이라는 전망을 내놓았다. 이는 2009년 이후 선박 수주가 급감했던 영향이 올해 본격 반영되기 때문이다.

조선시장이 호황기였던 2007년과 2008년에 수주한 선박 건조가 올해 마무리되는 만큼 앞으로는 장부상 실적이 바닥을 맴돌 것이란 분석이다. 여기에 당시 수요 감소에 따라 조선사들이 덤핑 수주한 부작용과 선박 제조원가에 큰 영향을 미치는 후판 가격 상승도 실적에 악재로 작용할 것으로 전망됐다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![뉴욕 한복판에 긴 신라면 대기줄...“서울 가서 또 먹을래요”[가보니]](https://img.etoday.co.kr/crop/85/60/2100745.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)