KB증권은 7일 엘앤에프에 대해 3분기까지는 시장 침체에 따라 실적이 부진할 것으로 예상하지만, 4분기 이후 턴어라운드할 수 있다며 투자 의견을 '매수'로 유지하고 목표 주가는 14만 원으로 하향했다.

이창민 KB증권 연구원은 "목표주가를 하향한 이유는 전방 시장 성장세 둔화를 고려해 엘앤에프의 향후 7년 생산능력 연평균성장률(CAGR)을 기존 16%에서 12%로 하향했고, 같은 기간 영업이익률 추정치(평균 4.2% → 2.6%, 2024년 -16.6% 포함)도 하향 조정했기 때문"이라고 밝혔다.

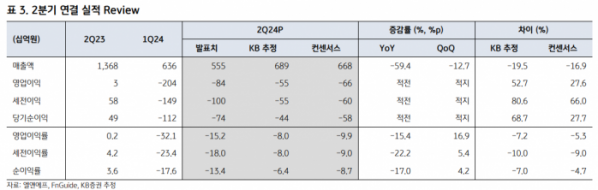

이 연구원은 "엘앤에프의 2분기 실적은 매출액 전년 동기 대비 59% 하락한 5548억 원, 영업적자는 적자 전환한 842억 원을 기록해 컨센서스를 하회했다"라며 "양극재 판매량은 전 분기 대비 3% 증가했으나, 평균판매가격(ASP)은 리튬 가격 하락분이 연동되어 15% 하락했다"라고 전했다.

더불어 "높은 원가로 제조된 재고가 소진되며 적자 폭은 전 분기 대비 축소되었으나, 낮은 가동률로 인해 고정비 부담이 증가함에 따라 적자를 피할 수 없었다"라며 "엘앤에프는 하반기 양극재 판매량이 상반기 대비 7% 감소할 것으로 전망했는데, 원통형 하이니켈(NCMA) 제품은 상반기 대비 9% 증가하나 파우치형 미드니켈(NCM) 제품이 28% 감소할 것으로 예상했기 때문이다"라고 설명했다.

그는 "엘앤에프의 3분기 실적은 매출액 전년 동기 대비 69% 하락한 3912억 원, 영업적자는 적자 전환한 469억 원으로 추정된다"라며 "지난 1분기 소폭 반등한 리튬 가격이 판가에 반영되면서 ASP는 전 분기 대비 3% 증가할 것으로 예상하나, NCM 제품의 출하량이 급감함에 따라 전사 양극재 판매량도 31% 감소할 것으로 전망되기 때문이다"라고 분석했다.

다만 "4분기부터는 니켈 함량 95%의 NCMA 신제품 출하가 시작되어 출하량이 전 분기 대비 67% 증가할 것으로 추정하며 실적 개선이 전망되므로 엘앤에프에 대한 긍정적인 시각을 유지한다"라고 덧붙였다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)