한국투자증권은 한화엔진에 대해 변함없는 성장성에 주목해야 한다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 1만6000원에서 2만 원으로 상향 조정했다. 전 거래일 기준 종가는 1만4530원이다.

17일 강경태 한국투자증권 연구원은 “2분기 별도 매출액은 2885억 원, 영업이익은 188억 원으로 추정한다”며 “컨센서스와 비교해 매출액은 7.6% 상회, 영업이익은 41.0% 상회하는 것”이라고 했다.

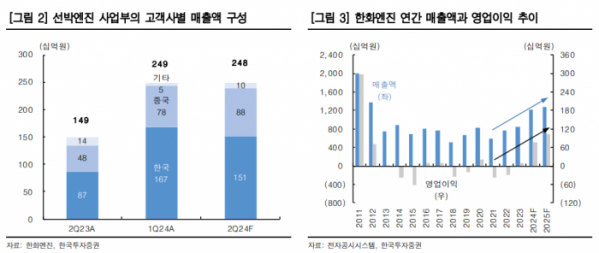

김 연구원은 “2분기에 선박엔진 사업부 매출로 인식한 엔진 인도 수량은 32대로 추정한다”며 “고객사별로 한국의 삼성중공업(7대)과 한화오션(8대)에 15대, 중국 고객사들에 17대를 인도한 것이며, 선종별로 탱커 13척, LNG선 10척, 컨테이너선 9척에 탑재될 2행정 주기관들”이라고 했다.

다만 그는 “탱커를 제외한 LNG운반선과 컨테이너선 대부분이 이중연료(D/F) 엔진을 채택한 호선들인 점을 감안해야 한다”며 “2분기에 인도한 엔진 중 D/F 비중이 50% 이상일 것이며, 6%대 영업이익률을 유지하면서 1분기에 이어 서프라이즈를 재현할 것”이라고 했다.

김 연구원은 “내년 별도 매출액과 영업이익 추정치를 12.1%와 12.7% 상향한다”며 “고객사 전체의 선박 인도 일정을 재점검해 엔진 인도 수량을 조정했고, 특히 상하이외고교조선향 물량을 추가해 중국향 선박엔진 매출액 추정치를 높였다”고 했다.

그는 “올해부터 본격적으로 D/F 엔진을 인도하고 있어 무상보증 기간(1년 내외)이 끝난 D/F 엔진의 유지보수 매출은 내년부터 발생하게 된다”며 “한화엔진에 유의미한 수익원이 발생하는 것”이라고 했다.

이어 “국내 선박 엔진 메이커의 피인수 이후 크랭크샤프트 조달 문제가 거론되고 있지만, 걱정하기는 아직 이르다”며 “지속적으로 상승하는 선가, D/F 외 일반 디젤 엔진 수익성 향상, 내년 이후 비선박엔진 부문의 성장성을 고려해 매수해야 할 구간”이라고 덧붙였다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)