만기 6개월 미만 달러채권에 투자하는 초단기 달러채권 간접투자 상품 수익률이 1년 새 두 자릿수를 기록했다. 특히 환노출형 펀드 성과가 두드러지는데, 달러 강세에 따른 환차익이 누적된 결과로 풀이된다.

24일 에프앤가이드에 따르면 ‘NH-AmundiUSD초단기채권증권자투자신탁(UH)’ 1년 수익률은 12.29%로 집계됐다. 같은 기간 ‘삼성달러표시단기채권증권자투자신탁UH’ 수익률은 12.16%였다. 이는 국내주식형(10.70%), 국내채권형(5.45%) 해외채권형(4.50%) 펀드들 수익률을 웃도는 수치다.

상장지수펀드(ETF) 중에서는 환노출 전략을 적용하는 ‘ACE 미국달러단기채권액티브’, ‘TIGER 미국달러단기채권액티브’가 각각 13.50%, 11.09% 상승했다. 금리 인하 기대감에 인기를 끈 장기채 상품인 국고채 30년물 액티브 관련 ETF는 최대 13.77% 올랐는데, 단기채 상품이 이에 근접한 오름세를 나타냈다.

미국 채권은 이자를 달러로 받을 수 있어 강달러 국면에서 환차익을 본다는 특징이 있다. 원·달러 환율은 지난해 상반기까지 낮은 수준을 유지하다 하반기부터 오르기 시작한 바 있다. 미국 고금리가 장기화할 수 있다는 관측이 확산하며 달러 가치가 상승했다. 원·달러 환율은 올해 들어 7.8% 올랐으며, 최근 2개월여만에 최고치를 찍으며 1400원 선을 위협했다.

단기채는 금리 변동 불확실성에 영향을 덜 받는다. 특히 금리 인하 시점에 관심이 쏠린 요즘 같은 상황에서 투자 기간이 짧은 단기채는 채권 가격 하락 우려로부터 상대적으로 자유롭다는 평가를 받는다. 통상 발행 당시 적시한 금리에 맞는 이자를 약속하기 때문이다. 한국은행 경제통계시스템에 따르면, 지난달 기준 미국 단기금리는 장기금리보다 0.85% 높은 5.33%로 나타났다.

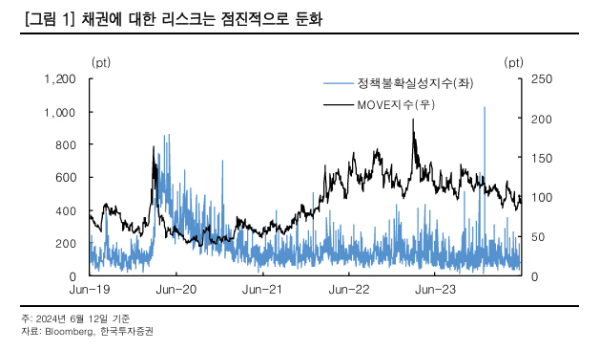

황지연 한국투자증권 연구원은 “채권은 금리 인하 불확실성을 고려해 자본차익보다는 이자수익에 포커스를 맞춰야 하며, 높아진 금리 수혜를 가장 직접적으로 받을 초단기 채권에 주목할 필요가 있다”며 “역사적 고점에 도달한 주식과 채권의 상관관계도 금리 인하 이후 점진적으로 낮아져 채권 투자 매력도를 상승시킬 것”이라고 분석했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 4대은행 모두 '둔촌주공' 잔금대출 취급… NH농협도 검토 중](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![하나금융그룹, '모두하나데이' 소외계층에 김장김치 1만1111포기 전달 [포토]](https://img.etoday.co.kr/crop/300/190/2100477.jpg)