KB증권은 LG이노텍에 대해 아이폰 빅사이클 진입의 수혜를 볼 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 30만 원에서 34만 원으로 상향 조정했다. 전 거래일 기준 종가는 24만3000원이다.

11일 김동원 KB증권 연구원은 “목표주가는 우려 대비 양호한 아이폰15 판매 호조를 반영해 2분기 영업이익을 기존 추정치 대비 41% 상향했다”며 “2007년 아이폰 출시 후 17년 만의 첫 인공지능(AI) 폰인 아이폰16 출시가 올해 하반기부터 대규모 교체 수요를 자극할 것”이라고 전망했다.

이어 “이에 따라 올해와 내년 LG이노텍 영업이익을 기존 추정치 대비 18.1%, 23.9% 상향한 1조1000억 원, 1조2500억 원으로 상향 수정했다”고 덧붙였다.

김 연구원은 “2분기 LG이노텍 매출(4조5000억 원)은 아이폰15 판매호조와 고부가 제품 출하 확대에 따른 판가 상승효과로 전 분기 대비 4%, 전년 대비 16% 증가할 것”이라며 “올 상반기 매출(8조8000억 원)은 사상 최대치를 달성할 전망”이라고 했다.

그는 “2분기 영업이익은 전년 대비 493% 증가한 1088억 원으로 추정돼 컨센서스 영업이익(770억 원)을 41% 상회할 것”이라며 “2분기 영업이익 기준 2022년 2분기 이후 2년 만에 최대 실적 달성이 전망된다”고 했다.

김 연구원은 “실적 개선과 신제품 출시 모멘텀을 동시 보유한 LG이노텍은 하반기 아이폰16 출시와 함께 큰 폭의 실적 개선이 예상된다”며 “하반기 영업이익은 8214억 원으로 상반기 2848억 원 대비 약 3배 증가할 전망”이라고 했다.

김 연구원은 “올 하반기 공개될 아이폰16은 챗GPT-4o와 유사한 개선된 버전의 시리(Siri)를 통해 대화형 인공지능 서비스를 제공하고, 오픈AI의 응용프로그램 인터페이스(API)를 시리에 적용할 것”이라고 했다.

그는 “따라서 과거 5년간 최대 판매량을 기록한 아이폰12 및 아이폰13 사용자들이 올 하반기 아이폰16부터 교체를 시작해 아이폰17까지 대규모 교체 수요가 이어질 것”이라며 “아이폰은 빅사이클 진입이 기대된다”고 했다.

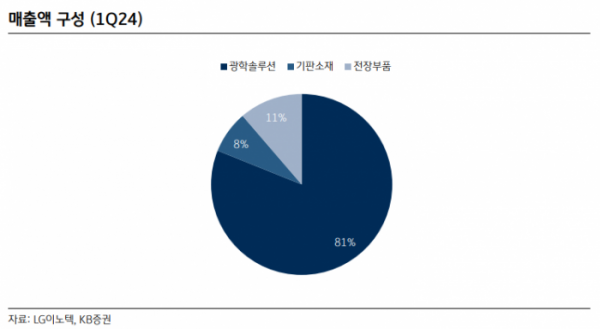

그러면서 “LG이노텍 아이폰 매출(18조4000억 원)은 전체 매출의 84%를 차지해 향후 AI 아이폰 판매 호조가 LG이노텍 실적 개선으로 직결될 전망”이라고 덧붙였다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)