IBK투자증권은 19일 농심에 대해 올해 1분기 영업이익은 시장 기대치를 소폭 밑돌 것으로 보이지만, 하반기 실적 상승이 기대된다고 밝혔다. 목표주가는 기존 57만 원에서 50만 원으로 하향했고 투자의견(‘매수’)은 유지했다.

김태현 IBK투자증권 연구원은 “농심의 1분기 연결 매출액과 영업이익은 각각 9079억 원, 645억 원으로 추정된다”며 “컨센서스(9035억 원, 666억원) 대비 매출은 부합, 영업이익은 소폭 하회할 전망”이라고 분석했다.

김 연구원은 “판관비 증가 이슈는 없지만 아직 원가 부담이 잔존하는 것으로 보여진다”며 “국내 법인 매출은 6340억 원, 영업이익은 425억원으로 전망되며 신라면 더 레드와 순하군 안성탕면 등 신제품 판매 실적이 더해지고 스낵류도 견조한 성장이 예상된다”고 설명했다.

이어 “수출 증가 폭도 전년 동기 대비 30%를 상회할 전망”이라며 “고물가 상황이 지속되며 라면에 대한 현지 수요가 여전히 높고 라면 대중화 흐름도 이어지는 것으로 보여 수출 둔화 우려는 제한적”이라고 평가했다.

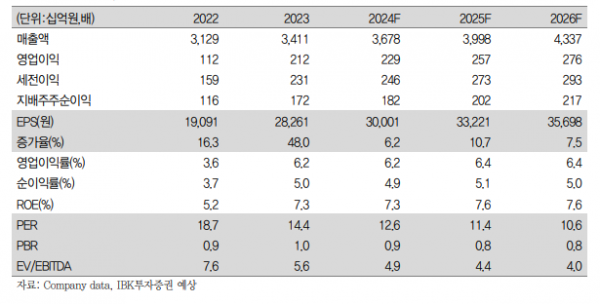

그러면서 “2024~2025년 주당순이익(EPS) 추정치 하향에 따라 목표주가를 낮췄지만 상반기 대비 하반기 높아질 실적 기대감을 고려해 매수 의견을 유지한다”며 “올해 초부터 국내 법인 추가 생산 시설을 가동, 풀가동 가정 시 연간 생산 능력이 약 1700억 원 증가할 전망”이라고 덧붙였다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![불 꺼진 복도 따라 ‘16인실’ 입원병동…우즈베크 부하라 시립병원 [가보니]](https://img.etoday.co.kr/crop/140/88/2099872.jpg)

![“과립·멸균 생산, 독보적 노하우”...‘단백질 1등’ 만든 일동후디스 춘천공장 [르포]](https://img.etoday.co.kr/crop/140/88/2099348.jpg)

![[특징주] '트럼프 트레이드' HD현대일렉트릭, 신고가 경신](https://img.etoday.co.kr/crop/85/60/2100533.jpg)

![[종합] 다시 늘어난 가계대출…'풍선효과'에 2금융권 대출 폭증](https://img.etoday.co.kr/crop/85/60/2096561.jpg)

![[특징주] 하이로닉, 유럽에서 널리 사용 플라즈마 장비 미 FDA 승인 소식에 상승세](https://img.etoday.co.kr/crop/85/60/2100535.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/300/170/2100528.jpg)

![민주당, 국정농단 규탄·특검 촉구 천만인 서명운동본부 발대식 [포토]](https://img.etoday.co.kr/crop/300/190/2100572.jpg)