한국투자증권은 11일 LIG넥스원에 대해 장기 성장성에 주목하며 섹터 내 차선호주 의견을 유지한다고 밝혔다. 투자의견은 '매수', 목표주가 18만5000원을 유지했다. 전 거래일 기준 종가는 16만7300원이다.

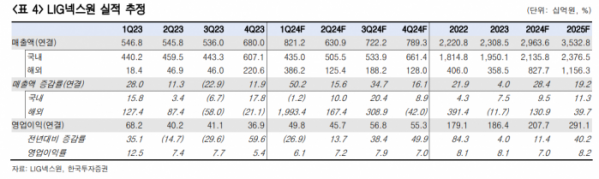

장남현 한국투자증권 연구원은 "1분기 연결 매출액은 8212억 원, 영업이익은 498억 원을 기록할 것"이라며 "컨센서스와 비교해 1분기 매출액은 7.5% 상회하고, 영업이익은 19.1% 하회할 전망"이라고 내다봤다.

그러면서 "주요 원인은 인도네시아 경찰청 무전기 사업 매출 인식 때문이다"라고 설명했다. 해당 사업은 지난 4분기 인식이 지연되었고, 지연된 매출액 2700억 원이 전부 인식된 것으로 파악된다. 영업이익률은 8~9% 정도가 예상됐으나 실제는 2~3%에 불과한 것으로 추정된다.

다만, 장 연구원은 "중장기 실적 개선과 수출 증대라는 투자포인트가 명확하다"고 밝혔다.

그는 "인도네시아 매출 비중의 증가로 올해 영업이익률은 전년 대비 1.1%포인트(p) 감소한 7%를 기록하겠지만, 점차 매출 믹스가 개선되며 2025년 8.2%, 2026년 8.4%로 성장할 것"이라고 예상했다.

그러면서 "또한 현궁과 신궁 등의 무기체계 중심으로 꾸준하게 수주잔고를 늘려가는 가운데 대규모 수출 기회가 발생할 것"이라고 덧붙였다.

그는 "회사는 영업 실적 개선과 원활한 선수금 유입을 기반으로 안정적인 재무 상태를 보유한 상태"라며 "진행하는 투자들이 개발 매출, 양산 매출, 미래 전장 기술 확보와 직결된다는 점 역시 긍정적이다"라고 평가했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![오세훈 서울시장, 제7회 AI·드론봇 전투발전 콘퍼런스 [포토]](https://img.etoday.co.kr/crop/300/190/2100458.jpg)