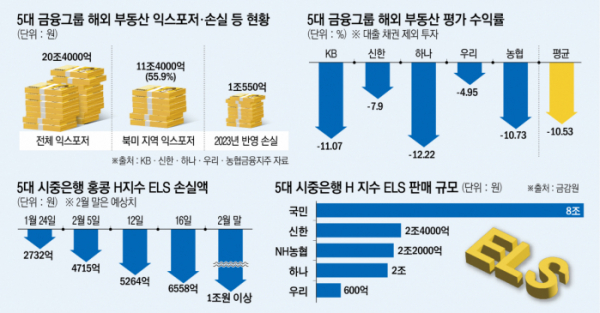

20일 금융권에 따르면 5대 금융지주(KB·신한·하나·우리·NH농협금융)의 해외 부동산 투자 원금은 20조 3868억 원(건수 782건)으로 집계됐다. 고객에게 판매한 펀드 등과 별개로 금융그룹들이 자체 집행한 투자 현황이다. 이 중 돈을 돌려받을 수 있는 대출채권을 빼고, 수익증권과 펀드 등에 투자한 금액은 10조4446억 원으로 절반을 넘는다.

이에 대한 현재 자산가치는 9조3444억 원으로 투자대비 1조1002억 원 줄어든 상태다. 평가 수익률은 -10.53%다. 이 같은 투자 실패로 5대 금융은 지난해에만 해외 부동산 투자와 관련해 1조550억 원을 손실 처리했다.

금융그룹별 투자 원금 대비 평가 가치를 보면, 하나금융(-12.22%), KB금융(-11.07%), 농협금융(-10.73%) 등이 -10%에도 못 미치는 것으로 나타났다. 신한금융은 -7.90%, 우리금융은 -4.95%였다.

문제는 앞으로도 막대한 손실이 이어질 것으로 보인다는 점이다. 해외 부동산 중 현재 가장 취약하다고 평가받는 북미 지역 부동산 관련 익스포저(위험노출액)가 11조4000억 원으로 전체의 55.9%나 된다. 미국 상업용 부동산은 고금리와 재택근무 확산으로 공실률이 사상 최고로 치솟는 등 가격이 급락하는 추세다.

국내 부동산PF 부실도 불확실성을 높이는 요인이다. 지난해 5대 금융의 당기순이익은 17조2025억 원으로 전년 대비 1.75% 감소했다. 순익이 줄어든 가장 큰 이유는 리스크 관리를 위해 쌓은 대규모 충당금 때문이다. 태영건설PF 사업장의 연쇄 부실에 대비해 지난해에만 12조 원에 육박하는 충당금을 쌓았다.

금융권 관계자는 “국내 금융사들이 투자한 미국 등 주요국 부동산 시장 침체가 지속될 경우 투자 손실과 자산가치 하락 등으로 비용 인식과 충당금 확충 등이 반복될 수 있다”며 “해외 부동산 관련 대출·투자를 면밀히 살피고 있다”고 설명했다.

홍콩 H지수 ELS 투자 손실에 대한 배상도 부담이다. 금융감독원 따르면 금융권 H지수 ELS 판매 잔액은 약 19조3000억 원이다. 이 가운데 KB국민·신한·하나·NH농협·SC제일 등 5개 은행의 올해 들어 이달 16일까지 홍콩 ELS 만기 도래 원금 1조 2609억 원 중 6558억 원의 손실을 기록했다.

1분기 만기 도래 규모는 3조9000억 원에 이른다. 4월에는 2조 5553억 원, 5월 1조 5608억 원, 6월 1조 5118억 원으로 상반기에만 10조 원을 넘는다. 올해 전체로 보면 만기 상환 금액은 15조 4000억 원에 달한다.

금감원은 1차 조사 결과 홍콩 ELS 불완전판매 사례를 발견했다. 현재 2차 현장조사에 돌입했으며 금융사별 문제점을 유형화·체계화해 이르면 다음 주 중 책임 분담 기준안을 마련할 계획이다. 배상안이 확정될 경우 배상액은 올해 실적에 비용으로 반영될 가능성이 크다.

금감원에 따르면 홍콩H지수 ELS는 은행권에서 KB국민은행이 약 8조 원으로 가장 많이 팔았고 신한은행 2조4000억 원, NH농협은행 2조2000억 원, 하나은행 2조 원, 우리은행 600억 원을 판매했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)