하나증권이 에스엠(SM)에 대해 현재 주가가 저점일 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 16만5000원에서 13만5000원으로 하향 조정했다. 전 거래일 기준 종가는 8만4100원이다.

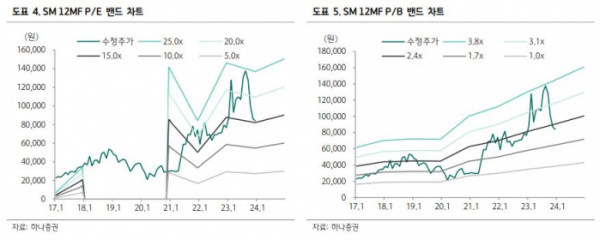

13일 이기훈 하나증권 연구원은 “지난해에 SM을 최선호주로 제시했던 이유는 가파른 증익 싸이클에 더해 올해 주주총회에서 지배 구조 관련 이슈가 사실상 예정돼 있었음에도 차기 년도 예상 주가수익비율(PER) 기준 17배 내외에서 오랫동안 횡보해 가격 매력이 너무 높았기 때문”이라며 “과거 동방신기 군 입대와 한한령이 겹쳤던 구간에서도 비슷한 밸류에이션에서 저점을 잡았는데, 현재는 이보다 더 싸게 거래 중”이라고 했다.

이 연구원은 “아직 카카오엔터테인먼트와 관련된 이슈가 남아 있어 오늘이 저점이 아닐 수는 있다”면서도 “관련 이슈가 마무리된다면 쉽게 보기 힘든 가격이 될 것”이라고 했다.

그는 “미국 걸그룹 데뷔를 앞둔 하이브와 JYP를 지속 최선호주로 제시하지만, 현재 가격 기준으로만 본다면 SM도 비슷한 상승 잠재력이 있다”면서도 “목표주가는 실적과 밸류에이션 하향 조정으로 13만5000원으로 하향한다”고 했다.

이 연구원은 “4분기 예상 매출액과 영업이익은 각각 2505억 원, 266억 원으로 컨센서스(385억 원)를 하회할 것”이라며 “중국 앨범 공구 감소의 이슈로 에스파(약 120만 장), 레드벨벳(약 50만 장) 등의 영향이 컸으며, 올해 3분기까지 집중된 콘서트로 인해 매니지먼트 활동도 상대적으로 부진하다”고 했다.

그는 “10월부터 산업 내 중국 앨범 공구 감소 현상이 도드라지게 나타나고 있는데, SM은 타사 대비 중국 비중이 높아 유독 그 영향이 높게 나타나고 있다”며 “실제로 감소한다 하더라도 주가 관점에서는 이슈의 마무리가 될 것”이라고 했다.

이 연구원은 “이미 수출 데이터 기준으로 중국 비중이 10%까지 낮아진 상황이고, 여기서 또 한번 5%까지 감소한다고 가정하더라도 실적 변동폭이 크지 않다”며 “중국 앨범 공구와 관련한 보수적인 실적 전망을 반영해 연간 영업이익을 1666억 원으로 하향 조정했다”고 했다.

그는 “1분기에는 NCT드림, 라이즈, 에스파의 컴백과 NCT NEW TEAM의 정식 데뷔, 그리고 상반기 내 신인 걸그룹의 정식 데뷔가 예상된다”고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![한경협 ‘미국 신정부 출범, 한국 경제 준비되었는가’ 좌담회 [포토]](https://img.etoday.co.kr/crop/300/190/2100445.jpg)